categoria: Res Publica

Proposta: un Patto Fiscale per ridurre il debito pubblico e rilanciare l’Italia

a cura di Gabor David Friedenthal [1] e Carlo Milani

La recente pagella rilasciata dalla Commissione Europea sui conti pubblici vede per l’Italia approvare sostanzialmente le misure fino al momento adottate. Da Bruxelles arrivano comunque delle “raccomandazioni” rilevanti, soprattutto in vista della prossima manovra autunnale che dovrà aggiustare il bilancio statale per il triennio 2018-2020. In particolare, l’attenzione della Commissione si è focalizzata sul tema del rispetto della regola del debito, che prevede un graduale e costante avvicinamento verso il livello del 60% del Pil, obiettivo eventualmente da raggiungere secondo la Commissione, insieme a quello del pareggio strutturale di bilancio, anche reintroducendo la tassazione sulla prima casa.

Sul tema del debito pubblico, vero tallone d´Achille del paese, abbiamo assistito in questi ultimi anni a una fioritura di ipotesi fantasiose su modalità di difficile attuazione per ridurne il carico. Per far fronte agli oneri da interessi la pressione fiscale ha raggiunto livelli estremamente elevati, a cui si associa una bassa qualità della spesa pubblica su cui pesano le spese correnti non comprimibili.

L’Italia in realtà è tra i paesi europei quello che mostra uno dei migliori avanzi primari, ovvero il saldo tra entrate e uscite al netto degli interessi: nel 2016 è stato pari all’1,5% del Pil. Senza il peso degli interessi sul debito pubblico il bilancio pubblico italiano potrebbe essere quindi ben più espansivo e consentire di riprendere a fare investimenti. Nel tempo si sono affacciate nel dibattito diverse proposte per affrontare il problema. Molto spesso tali proposte implicano la valorizzazione del patrimonio pubblico, operazione di difficile attivazione stante l’asfittico mercato immobiliare, soprattutto al di fuori dei grandi centri urbani.

Inoltre anche gli interventi proposti non potrebbero alla fine che ricadere sul risparmio privato, che dovrebbe acquistare quote di fondi di immobili pubblici di valore e liquidità incerte. Allora tanto vale essere più diretti e trasparenti. A rischio di sembrare poco allineati, riteniamo infatti che la soluzione più semplice, e tutto sommato preferibile nel nostro contesto socio-economico, passi per l’applicazione di una tassa patrimoniale straordinaria “soggettiva”, in una misura orientativa del 5%, accompagnata da una immediata e contemporanea riduzione corrispondente della tassazione su reddito e/o consumi.

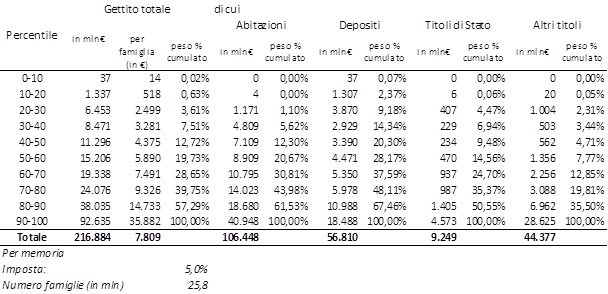

Sulla base di alcune nostre simulazioni, basate su dati micro e macroeconomici (una nota più di dettaglio è disponibile sul sito di BEM Research), stimiamo in circa 220 miliardi di euro il gettito derivante da un’imposta del 5% applicata sul patrimonio immobiliare e finanziario delle famiglie italiane. Osservando la distribuzione per decile di ricchezza, si rileva che per il 10% delle famiglie meno facoltose l’uscita sarebbe complessivamente di 37 milioni di euro, ovvero lo 0,02% del gettito totale per un ammontare di 14 euro medio per famiglia (tabella 1). Considerando invece le famiglie con una ricchezza mediana, il gettito stimato sarebbe pari a 11 miliardi, pari a 4,3 mila euro per nucleo. Il carico di gettito più elevato, pari a 92,6 miliardi, il 42,7% del totale, verterebbe sulle famiglie più facoltose, che dovrebbero sborsare 36 mila euro per nucleo familiare.

Tabella 1. Gettito stimato dell’imposta patrimoniale

Fonte: stime BEM Research su dati Banca d’Italia e Istat.

Fonte: stime BEM Research su dati Banca d’Italia e Istat.

Con tali risorse si potrebbe abbattere il rapporto debito/Pil di 13 punti percentuali, portandolo al di sotto del 120%. Per il 10% delle famiglie meno abbienti l’imposta sarebbe pari ad appena 14 euro, salirebbe a 4 mila euro circa per i detentori di patrimoni maggiormente diffusi (intorno ai 100 mila euro) e toccherebbe i 30-35 mila euro per la parte della popolazione più benestante, detentrice di almeno 700 mila euro di patrimonio.

Affinché la tassa patrimoniale non si traduca in un semplice prelievo forzoso da parte dello Stato l’intervento andrebbe inserito in un più ampio Patto Fiscale con i contribuenti italiani. Tale Patto dovrebbe prevedere che i risparmi sulla spesa da interessi siano interamente ed immediatamente destinati alla riduzione del carico fiscale, principalmente sui redditi e sui consumi, senza per questo interrompere la ricerca di una maggiore efficienza della spesa pubblica e la lotta all’evasione fiscale.

Secondo i nostri calcoli, il risparmio sugli interessi, derivante sia dal minor stock sia del minor rischio sul debito, è valutabile in circa 22 miliardi di euro all’anno. Queste risorse potrebbero essere utilizzate, da subito, per misure quali la riduzione delle aliquote IRPEF fino a 3 punti percentuali, oppure per la riduzione dell’IVA al 16-17%. L’impatto macroeconomico di una manovra di questo tipo potrebbe essere contenuto, se non anche espansivo. Ipotizzando che sulle attività illiquide (ad esempio abitazioni) fosse possibile ottenere un credito bancario agevolato, grazie alla garanzia rilasciata da Stato o CDP, mediante il quale finanziarie l’esborso della patrimoniale, e che contestualmente venga abbattuta l’imposta sui redditi, famiglie meno abbienti e ceto medio trarrebbero un beneficio dalla manovra compreso tra 50 e 230 euro circa su base annua.

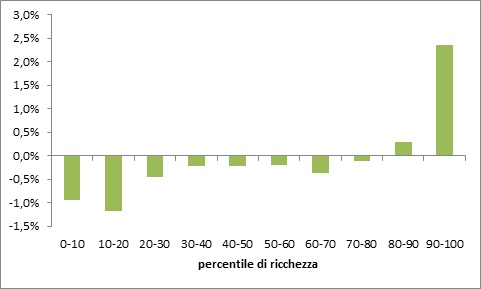

Guardando alla distribuzione si rileva però che sarebbero soprattutto le famiglie più patrimonializzate, e con i redditi più elevati, a sostenere principalmente i maggiori oneri. Già considerando l’ottavo percentile ci sarebbe un risparmio netto annuo di circa 40 euro. Per le classi meno abbienti il risparmio sarebbe nell’ordine dell’1% del reddito disponibile (grafico 1). In definitiva, la manovra avrebbe effetti redistributivi a favore delle famiglie meno agiate e sul ceto medio. La riduzione delle disuguaglianze di reddito e ricchezza avrebbe inoltre effetti benefici sulla crescita. Trascorso il periodo di transizione, stimabile in dieci anni, il risparmio sarebbe ancor più ampio.

Grafico 1. Impatto netto del Patto Fiscale per classe di ricchezza del contribuente

(in % del reddito disponibile – valori medi su base annua)

Nota: valori negativi indicano un risparmio di imposta.

Nota: valori negativi indicano un risparmio di imposta.

Fonte: elaborazioni e stime BEM Research su dati Banca d’Italia e Istat.

Affinché si concretizzino questi benefici è però fondamentale che l’impegno di abbassare l’imposizione fiscale, a fronte dei risparmi sulla spesa da interessi, sia mantenuto. A tal fine riterremmo cruciale che la Commissione Europea venga chiamata a fungere da garante del rispetto del Patto. Se fino ad oggi il controllo europeo è stato visto dagli italiani come vessatorio, in questo caso il ruolo sarebbe quello di verificare – come una sorta di “caschi blu“ dell’economia – che effettivamente vengano ridotte le imposte correnti pagate dai contribuenti e non si verifichino nuovamente gli sperperi del passato. Vincolandosi in modo formale con la Commissione in un piano di radicale riduzione del debito l’Italia potrebbe anche chiedere l’attivazione dell’Outright Monetary Transaction, ovvero dell’acquisto illimitato di titoli di Stato da parte della BCE anche oltre la scadenza del Quantitative Easing, prevista per la fine del 2017. In definitiva, il Patto avrebbe il duplice vantaggio di riavviare un sano percorso di riduzione del debito pubblico, i cui primi beneficiari sarebbero i contribuenti, e allo stesso tempo potrebbe far riaffiorare un sano spirito europeista nel paese.

[1] Le opinioni riportate nel presente articolo sono espresse a titolo puramente personale dagli autori e non riflettono in alcun modo il pensiero delle organizzazioni ed associazioni a cui gli stessi aderiscono.