categoria: Tasche vostre

Non sparate sul bail-in (può fare meglio di quel che si creda)

Nel dibattito aperto dal salvataggio di Banca Marche, Etruria, CariFe e CariChieti in molti hanno espresso forti perplessità sul meccanismo del bail-in. Ignazio Visco, Governatore della Banca d’Italia, ne ha chiesto la revisione, altri ne chiedono la vera e propria abolizione (si veda al riguardo anche Maitre_à_panZer). Diverse sono le argomentazioni portate a sostegno di questa posizione. In primo luogo si sostiene che il bail-in abbia modificato le regole del gioco a partita iniziata, violando così il principio della non retroattività delle norme. Questa tesi appare però priva di fondamento.

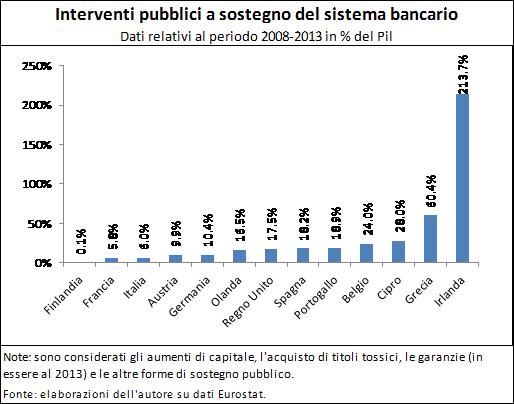

Con il bail-in, e le altre norme previste dalla direttiva sulle risoluzioni bancarie, si è voluto codificare una materia che ha visto i paesi europei andare in ordine sparso (grafico 1). Questo diverso atteggiamento ha prodotto incertezza e per tale motivo la direttiva ha voluto garantire una maggiore trasparenza sui salvataggi, cancellando definitivamente la garanzia pubblica implicita sulle passività bancarie, ovvero l’impegno non scritto che dovrebbe indurre lo Stato a salvare azionisti e altri creditori bancari non garantiti. Avendo eliminato una garanzia non scritta, il bail-in non ha intaccato nessun diritto e non può essere tacciato di retroattività.

Va detto, inoltre, che lo stesso principio è presente anche in altri paesi. Ad esempio negli Stati Uniti, con il Dodd-Frank Act, è stato introdotto un regime ancor più severo. Il salvataggio delle banche non deve avvenire con fondi pubblici e nel caso cui ciò sia inevitabile, al fine di garantire la stabilità finanziaria, le somme spese dovranno essere recuperate per intero.

La tutela del risparmio e l’instabilità finanziaria

A chi poi sostiene che con il bail-in è stato violato il principio costituzionale della tutela del risparmio si può rispondere che è vero l’esatto contrario. Come evidenziato in un recente studio dell’OCSE, la garanzia implicita determina un’eccessiva erogazione di credito, a cui fanno seguito bolle speculative e crisi finanziarie che distruggono capitale, soprattutto dei risparmiatori più piccoli. Inoltre, la garanzia implicita sulle passività bancarie determina uno svantaggio competitivo per le imprese non finanziarie che, non potendo vantare garanzie pubbliche, ancorché implicite, hanno più difficoltà nel reperire capitali sui mercati e sono così costrette a fare affidamento sulle banche stesse. Si creano così circoli viziosi che nel medio-lungo termine determinano una minore crescita economica e una maggiore fragilità finanziaria.

Va poi aggiunto che già la sola presenza di garanzie non scritte è fonte di instabilità. Quando nella prima parte del 2008 le agenzie Fannie Mae e Freddie Mac e la banca Bear Stearns andarono in difficoltà, il Governo statunitense e la FED si affrettarono per salvarle dal fallimento. Ciò creò nel mercato l’aspettativa che da lì in poi qualsiasi default sarebbe stato evitato, aspettativa che però venne disattesa nel caso della Lehman Brothers, con il conseguente panico che ben conosciamo.

La sospensione del bail-in

Se modificare il bail-in non è auspicabile, anche sospenderlo, come proposto da Luigi Guiso e Luigi Zingales, non appare la soluzione ideale (si veda al riguardo Franco Debenedetti). Tali regole sono state infatti decise dai governanti europei nel corso del 2012 e portate a completamento legislativo nel 2014. Per le banche europee c’è stato quindi tutto il tempo per informare i risparmiatori dei cambiamenti in corso e indirizzarli verso investimenti che rispondessero di più al loro profilo di rischio. Il fatto che questa strategia fosse possibile lo si può constatare dalla politica adottata da Intesa-SanPaolo. Secondo le dichiarazioni del CEO Carlo Messina, da quattro anni, ossia da quando si è compresa la direzione che l’Europa stava prendendo sulle risoluzioni, non vengono più collocate presso le famiglie le obbligazioni subordinate, titoli che hanno un’alta probabilità di partecipare alla potenziale copertura delle perdite bancarie, come si è riscontrato nei quattro recenti crack bancari.

A quali investitori applicare il meccanismo?

Evitare comunque di applicare il bail-in ai risparmiatori retail non sembra la scelta più idonea. I danni che un simile approccio può provocare sono riscontrabili nelle ripercussioni avutesi con la scelta delle autorità portoghesi di stralciare il valore delle obbligazioni emesse dal Novo Banco Espirito Santo sottoscritte esclusivamente da investitori istituzionali. Nel timore di subire la stessa sorte nel caso di altri dissesti bancari, molti di questi investitori hanno venduto in massa azioni e obbligazioni del settore bancario europeo, determinando il crollo delle Borse osservato a inizio anno.

La clientela al dettaglio, pur se poco informata come nel caso italiano, può svolgere comunque una funzione di “pungolo” sugli amministratori, inducendoli a mantenere una sana e prudente gestione. Il recente deflusso dei depositi bancari da alcuni anelli deboli dell’industria bancaria domestica, e il contemporaneo afflusso verso banche considerate più solide, nonché le vendite più intense sui titoli bancari aventi una maggiore incidenza dei crediti deteriorati (si veda Fabio Pavesi su Il Sole 24 Ore del 26 febbraio 2016, “Banche: anche nella bufera il mercato sa scegliere”), sono degli esempi di come una maggiore disciplina di mercato possa essere ottenuta anche in Italia.

Twitter @MilaniC