categoria: Tasche vostre

Ma poi, i famosi bond subordinati rendevano molto o poco? (Parte prima)

Una delle regole fondamentali della finanza è che a maggior rischio deve corrispondere maggior rendimento e viceversa (anche se un oggettivo prezzo del rischio non esiste). Finché tutto va bene, nessuno si preoccupa. Quando le cose vanno male, ad esempio quando una banca “salta”, chi ci rimette i soldi comincia a riflettere se il gioco sia valso la candela. Non a caso qualcuno ha rifiutato di sentirsi chiamato “speculatore” per aver sottoscritto un subordinato di Banca Etruria che rendeva il 2%. Bene, siamo certi che il rischio di certi prodotti non sia adeguatamente compensato? E se è così, la colpa è solo dell’emittente e di una qualche banda di manigoldi? In questo post e nel successivo (a volte la chiarezza ha bisogno di spazio) non pretendo di dimostrare una certa verità, ma mi propongo di instillare qualche dubbio e dare qualche spunto di maggior riflessione soprattutto a quelli che hanno risposto di sì alle domande precedenti.

Il percorso logico che voglio tracciare parte con i titoli obbligazionari delle quattro banche “para-bail in-ate”, cioè la cui crisi è stata gestita con modalità “simil-bail in” prima che la normativa sul bail in entrasse in vigore, all’inizio di quest’anno. La loro risoluzione ha portato l’azzeramento delle rispettive obbligazioni subordinate (obbligazioni che in cambio di un maggior rendimento vengono rimborsate, in caso di difficoltà della Banca, solo dopo tutte le altre obbligazioni e subito prima delle azioni) e sollevato il problema di quanto avessero reso nel frattempo. Analizzare i loro rendimenti rispetto al mercato ed a tutte le variabili interessanti è complicato dalla scarsità di dati omogenei, ma ci possiamo provare lo stesso con un po’ di senso pratico e molta calma.

Ho avuto a disposizione i dati delle emissioni obbligazionarie di Banca Etruria, Banca Marche, Ca.Ri.Chieti e Ca.Ri.Ferrara – le chiamerò complessivamente le ““Bad4””, perché non intendo condurre una verifica su uno specifico emittente – al momento dell’intervento del Governo con il famoso decreto Salva-banche. Si tratta di cacciucco, una gran zuppa, di subordinati di vario tipo e bond senior (le normali obbligazioni, le cui cedole e rimborsi godono di priorità rispetto ai subordinati) con cedole fisse, variabili o altre strutture particolari.

Per analizzare queste emissioni ho scartato i titoli con strutture particolari e tali da avere ufficialmente cedola nulla (non portavano informazioni utili); ho cioè considerato solo i titoli con cedola positiva, partendo dall’ipotesi che al momento del collocamento del titolo la cedola costituisse l’elemento principale di valutazione per un risparmiatore (se compro a 100 ed aspetto il rimborso, che sarà a 100, il rendimento è dato semplicemente dalle cedole).

Ho quindi sezionato l’elenco secondo la durata dei titoli, definendo quindi sotto-gruppi un poco più omogenei; ognuno di questi sotto-gruppi dice qualcosa dell’evoluzione della struttura del finanziamento obbligazionario di quattro banche accomunate dal pessimo stato di solvibilità conclamato ex post, ma dà anche una misura della percezione della appetibilità di quei titoli espressa attraverso le cedole (gli acquirenti, evidentemente e per quanto veramente ne sapessero, consideravano quelle cedole un rendimento adeguato – salvo fosse stata loro puntata una pistola per sottoscriverli, cosa che almeno al momento non risulta).

Graficamente, questi portafogli per scadenza si mostrano come scatter (cioè un grafico fatto da un insieme di punti sconnessi) particolarmente dispersi almeno fino a tutto il 2012, il che non è in realtà strano data la gran varietà di bond emessa.

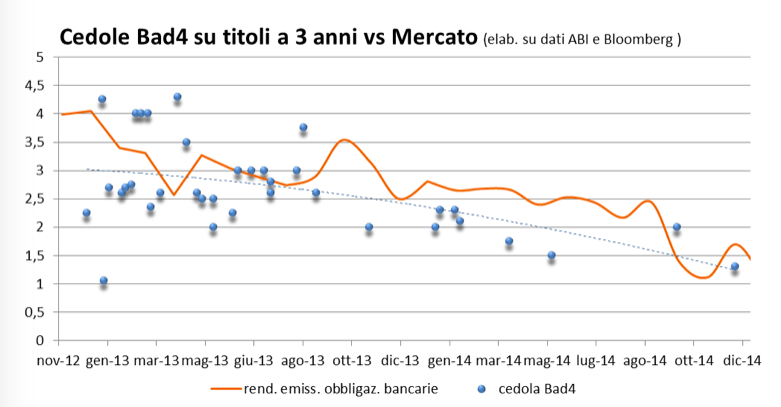

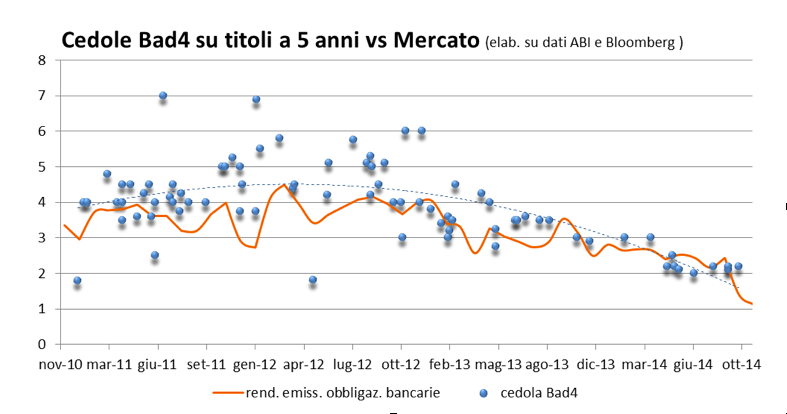

Come valutiamo questi titoli rispetto al mercato? Un metodo può essere quello di confrontare questi scatter con il tasso medio delle obbligazioni bancarie. Questo dato è però difficilmente reperibile. Tramite gli outlook dell’ABI si può ricostruire una serie di rendimenti medi all’emissione del variegato complesso di obbligazioni bancarie con scadenza superiore a un anno. È un po’ poco, e la ricostruzione deve fare un po’ lo slalom con alcune “discontinuità” dei report. Ma ce lo facciamo bastare, e lo prendiamo come una misura del “mercato”. Ebbene, confrontando le cedole delle ““Bad4”” sulle scadenze a 3 e 5 anni con questo tasso medio si ottengono i grafici che vedete qui sotto. La linea di tendenza tratteggiata (automatismo di Excel) aiuta la lettura.

Il confronto è rozzo, ma si parla sempre di uno stesso eterogeneo mondo di bond bancari con scadenza media attorno a 5 anni (le scadenze preferite sono 3, 5 e 10 anni). Ed il confronto deve far per lo meno sorgere qualche dubbio sui titoli delle ““Bad4””: considerato come è andata a finire e che i dissesti non vengono “all’improvviso”, sarebbero da aspettarsi tassi ““Bad4”” ben “sopra la media”, quando invece sembrano abbastanza in linea, benché piuttosto dispersi. Addirittura in diversi casi – specialmente sulla scadenza 3 anni – i tassi “Bad4” sembrano più bassi (ma questo può anche essere solo un effetto ottico causato dal confronto tra titoli delle “Bad4” a 3 anni con un portafoglio di “mercato” con scadenza media più lunga).

I dati sono troppo grossolani per estrapolarne una verità. Però potrebbero solleticare qualche analisi più profonda per la verifica di una complessiva “percezione ottimistica” del rischio di certi bond bancari, con conseguenti dubbi sulle informazioni in mano agli investitori-risparmiatori. D’altra parte questi titoli non avevano generalmente una circolazione esterna alla banca, ed anche il loro prezzo – tranne qualche eccezione – non era trattato su un qualche mercato ufficiale. Questo dovrebbe sollevare dubbi anche sulla appropriatezza della definizione di “mercato” per certi contesti.

Pure se i dati fossero letti e valutati come conferma di una prezzatura (in questo caso tramite la determinazione del rendimento) tendenzialmente “a livelli medi di mercato”, non deve sfuggire l’evidente tendenza verso il basso di tutti i tassi insieme! Non si può allora escludere che il vero fattore guida dei rendimenti delle obbligazioni delle “Bad4” sia lo stesso di tutto il settore, ed essere quindi una variabile “esogena” (come dicono quelli bravi). Il candidato naturale da valutare è la politica monetaria. Ma proseguirò questo percorso – se la cosa vi interessa – in un post successivo.

Twitter @LBaggiani