categoria: Tasche vostre

I famosi bond subordinati rendevano poco? Dai Cds una ragione che non ti aspetti

Nel post precedente ho avviato un percorso logico di valutazione del rendimento delle emissioni obbligazionarie (elenco variegato comprendente i famosi o famigerati bond subordinati) delle quattro banche su cui il Governo è intervenuto con il decreto Salva-Banche a fine dicembre scorso, che ho chiamato sinteticamente le “Bad4”. Dopo aver visto che tutto sommato le emissioni obbligazionarie delle “Bad4” non si allontanano troppo dalla media del settore, ho fatto notare la generale tendenza al ribasso, e suggerito che, se c’è una variabile che coinvolge tutto il mercato, questa è la politica monetaria. Riparto da qui.

La politica monetaria è una variabile esogena decisamente correlata al mercato bancario e ai tassi di interesse. Per sintetizzarla graficamente, faccio riferimento al tasso di rifinanziamento principale (ECB Refi) ed a quello marginale (ECB Marginal). Questi tassi riflettono il costo delle banche a finanziarsi presso la BCE, sono quindi i tassi fondamentali su cui si impalca tutta la struttura dei tassi di interesse del mercato e che la Banca Centrale manovra per gestire gli stimoli al sistema. Il confronto tra i due scatter (grafici fatti da un insieme di punti sconnessi) delle “Bad4” a 3 e 5 anni con i tassi della BCE è riportato nei grafici 3 e 4.

Credo sia evidente e ben poco confutabile che i rendimenti delle “Bad4” – e con loro quelli delle obbligazioni bancarie in generale – abbiano un andamento piuttosto conforme alle indicazioni di politica monetaria espresse dai tassi della BCE.

Come ben si sa, la BCE negli anni ha fornito stimoli di ogni tipo. Questa impostazione è riflessa nella riduzione dei tassi di interesse fino allo strano mondo odierno dei “tassi negativi”. Guardando i grafici sembra che la politica monetaria si sia trascinata tutti i tassi bancari, senior o subordinati che fossero, ma è semplicemente un fatto: la politica monetaria serve proprio a “trascinarsi” dietro i tassi di mercato per assecondare i fini politici di stimolo (o freno) all’economia. Certo, finché la cosa è vista dal lato dei debitori appare “positiva”; possiamo dire che le vicende delle “Bad4” hanno mostrato la questione dal lato dei creditori? Ritengo di sì, e il risultato non è più così “positivo”.

Detto in altre parole, questi semplici grafici raccontano una storia in realtà ampiamente scontata: la politica dei tassi bassi (o tassi zero… o tassi negativi… attendiamo con curiosità l’ingresso nel mondo dei numeri irrazionali e complessi) riduce tutti i rendimenti, compresi (e perché non dovrebbero?) quelli relativi a posizioni più rischiose. I titoli più rischiosi restano relativamente più remunerativi ma il livello assoluto di remunerazione è ora più basso. Chi protesta per essersi scoperto bail-in-ato su titoli di più recente emissione e con cedola del solo 2% (in verità, non molto in assoluto) forse dovrebbe prendersela, oltre che con queste banche per la loro (presunta) scarsa trasparenza, pure con qualcuno anche più in alto di Banca d’Italia.

È l’ora di porsi qualche dubbio sul lato oscuro del concetto di “stimolare l’economia tramite la politica monetaria”; d’altra parte il mercato ha due lati: chi cerca soldi e chi li presta. Se vi siete illusi che avvantaggiare uno non significasse penalizzare un altro, questa è l’occasione per cominciare a rifletterci meglio.

Certo, conclusioni definitive si possono trarre solo dopo aver “pulito” i dati con la percezione del rischio, verificando cioè che tra il 2010 e il 2014 non si sia verificato anche un incremento di fiducia verso le “Bad4” che giustifichi la riduzione del costo delle loro emissioni. Per questo ulteriore passo del nostro percorso sarebbero utili i CDS. Il prezzo di un CDS (credit default swap) è una sorta di “premio” da pagare per assicurarsi contro il fallimento di un ente, quindi riflette l’informazione generale sul livello di tale rischio. Non sono però disponibili CDS relativi alle emissioni delle “Bad4”, e si deve di nuovo ricorrere ad una approssimazione.

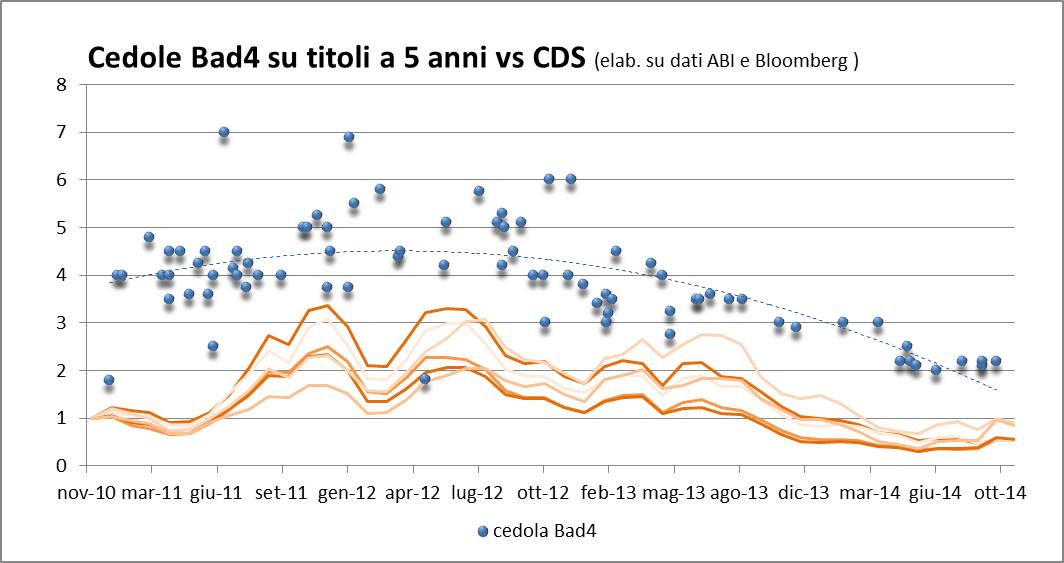

Il terzo passo del nostro percorso logico è quindi dato da una verifica della percezione del rischio e della sua dispersione sul settore bancario in generale, ricavandola indirettamente dai CDS (sempre a 3 e 5) anni relativi ad alcune banche italiane rappresentative. Nei grafici 5 e 6 ho quindi considerato i CDS su Intesa, Unicredit, e MPS sia su titoli senior che subordinati, accostandone l’andamento agli scatter delle “Bad4” (per i CDS ho fatto 1 il loro prezzo di partenza all’inizio del periodo di analisi, evidenziando così miglioramenti e peggioramenti; non fornisco i riferimenti specifici per esaltare il senso di percezione “complessiva”).

Il confronto sulla scadenza 3 anni non sembra dire cose “strane”. I rendimenti sembrano scendere più o meno coerentemente con una riduzione della generale percezione del rischio. Guardando i dettagli, però, sembra che fino ad agosto 2013 con un rischio valutato in aumento non sia seguito un rialzo dei rendimenti delle “Bad4”, ed anzi fosse già avviata la tendenza alla loro discesa. Sulla scadenza 5 anni le cose sembrano più interessanti: intorno a fine 2013 i CDS sembrano in media tornare ai livelli di novembre 2010, la percezione del rischio sul settore sembra essere tornata ai livelli di partenza, ma i rendimenti delle “Bad4” appaiono in calo di almeno un punto. Qualcosa sembra essere cambiato nel modo di dare un prezzo al rischio.

Cosa significa questo? Forse i rendimenti proposti, ed accettati, erano effettivamente disallineati, cioè più bassi, rispetto ai rischi realmente sopportati dagli obbligazionisti, ma l’opacità di certi segmenti del mercato obbligazionario non necessariamente è cominciata o si è intensificata nella seconda metà del 2013, mentre il vero fattore di continuità sembra essere la politica monetaria di tassi sempre più bassi.

È logico che in piena “repressione finanziaria” guidata da politiche monetarie accomodanti, a parità di percezione del rischio si osservino tassi di interesse in discesa. Cioè i rendimenti (a posteriori) insoddisfacenti rispetto al rischio possono avere una “giustificazione di sistema” senza chiamare in causa la poca trasparenza del “mercato” (si fa per dire). Questa è la meta del percorso che volevo tracciare.

Come ho avvertito all’inizio di questo percorso, non offro verità ma dubbi. Ho portato indizi ricavati con strumenti purtroppo poco precisi. Nessuno di questi indizi è singolarmente decisivo, ma presi insieme parlano di una certa coerenza di quanto osservato (e subito) con le conseguenze non solo prevedibili ma addirittura “desiderate” delle lasche politiche monetarie degli ultimi anni. Il dubbio è tale che l’opacità di questo “mercato” – che per alcuni non è solo colposa ma perfino dolosa – potrebbe addirittura non essere il maggiore dei problemi ma solo una aggravante.

La percezione di molti (come sempre ex post, a frittata fatta) di avere corso dei rischi non adeguatamente ricompensati ha, ritengo, un certo fondamento. Ma su quale sia la causa prima della scarsa ricompensa del rischio corso (rischio che – ricordo – c’è sempre stato, ma semplicemente non si era mai manifestato) si può ancora discutere. E una discussione più profonda è necessaria, visto che i titoli delle “Bad4” sono solo una parte del totale delle forme di risparmio, investimento o speculazione su cui ha effetto la politica monetaria.

Nel dubbio, pensateci (una buona volta!), visto che le “Bad4” sono solo una piccola parte di uno spettacolo in cui molti di voi sono, consapevolmente o meno, attori minori se non comparse.

Twitter @LBaggiani

[un ringraziamento profondo a @CozzolinoSalvo per i dati e ed il supporto]