categoria: Draghi e gnomi

Draghi tra virus, vaccini e agenti patogeni

Dopo una lunga carriera tra istituzioni nazionali e grandi banche d’affari ti ritrovi alla guida della Banca centrale europea. Forte di un cognome che evoca leggende medievali devi fronteggiare una battaglia da più fronti: la crisi partita dagli Stati Uniti ha contagiato l’area euro portandola in recessione, i debiti pubblici sono andati in difficoltà e le distorsioni economiche, acuite dal regime a cambio fisso, stanno portando la deflazione.

Vorresti avere al tuo fianco governi pronti ad affrontare l’impopolarità, capaci di tirar dritto con l’agenda delle riforme per far recuperare alle economie dei paesi dell’area la competitività colpita da una fiscalità appesantita, una burocrazia figlia di stipendifici pubblici e welfare state con sistemi previdenziali generosi come se fossimo ancora nel pieno del boom economico-demografico.

Invece ti ritrovi un coacervo di governi intransigenti che litigano con governi proto-populisti, riforme innescate che vengono cancellate dalle Corti Costituzionali e altre riforme che rimangono dichiarate, ma ferme al palo. E mentre ti stai caricando di maggiori impegni, come la vigilanza sulle banche, ti ritrovi a svolgere un ruolo politico che non dovresti avere e che – con ogni probabilità – non vuoi.

Dopo aver pronunciato, con la sicumera di un Terminator, la mitica frase “whatever it takes” credevi che il più fosse fatto, ma dalle parole sei dovuto passare ai fatti. La deflazione sta diventando una realtà, paventare l’avvio di un QE non ha convinto i mercati e i governi hanno bisogno di altro tempo. L’idea di dire a Weidmann che si passa all’azione ti mette già di cattivo umore: gli andranno di traverso i crauti e gli si gonfieranno le vene del collo mentre cercherà manforte in Klaas Knot, maledicendo il giorno in cui si è deciso di affiancare al vertice della Bce un Italiano ed un Portoghese.

La disinflazione è una necessità che diventa irrevocabile gestire: lanci il Quantitative Easing e i mercati reagiscono. L’euro scende verticalmente e fortuna vuole che scenda anche il prezzo del petrolio, così il beneficio è doppio per le imprese europee.

Tutto benissimo per qualche mese, poi che succede? Con l’euro che corre verso la parità con il biglietto verde (e già qualche grossa banca pronostica che si possa arrivare a 0,9 euro per ogni dollaro…) il prezzo di tutto ciò che viene importato sale e le stime di inflazione distribuite dalla Commissione Europea vengono fortemente riviste al rialzo. 1,6% nel 2016 e 1,8% nel 2017. L’inflazione – obiettivo del programma di QE – arriva, ma ne arriva troppa, troppo in fretta.

Gli operatori finanziari che fino al giorno prima si strappavano di mano titoli di Stato anche con rendimenti negativi capiscono di aver esagerato e iniziano a vendere, chiudendo le posizioni short su euro, scaricando (moderatamente) i listini azionari e alleggerendo (con più decisione) le posizioni sui bond. (ne avevamo parlato proprio qui su Econopoly)

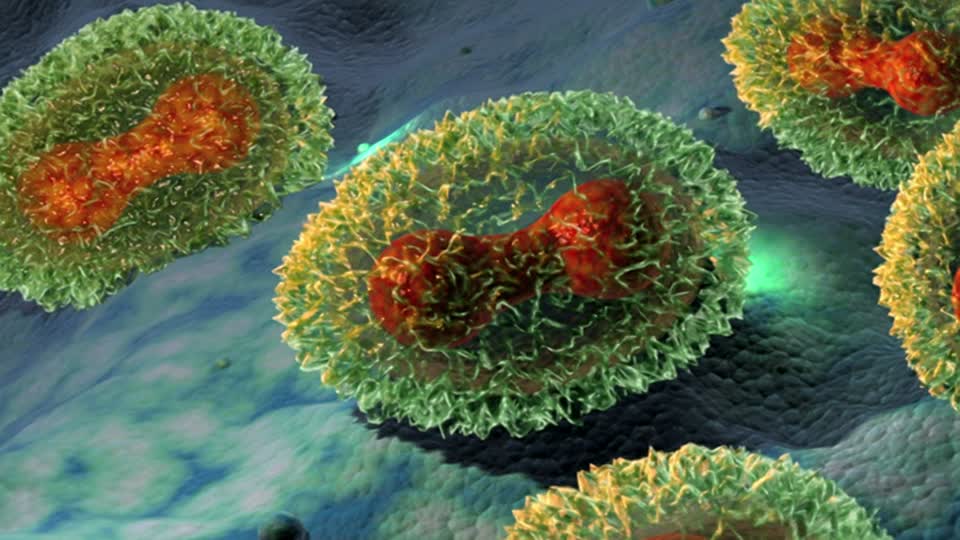

Un mercato che si schianta è l’ultima cosa che ti serve, ora. In Spagna e Francia quest’anno si vota, ed i movimenti antieuropei nei sondaggi vanno forte, bisogna addolcire le cose. Diluire gli effetti. Se il Quantitative Easing è il vaccino al virus della disinflazione, bisogna introdurre un agente patogeno per compensare le controindicazioni della cura. Il QE è appena partito, con l’impegno di proseguire per 60 miliardi di euro al mese fino -almeno – a settembre del 2016. La tua credibilità sarebbe a rischio se ti fermassi ora. E poi siamo in un sistema di fiat money, l’espansione monetaria non porta scientificamente ed aritmeticamente inflazione. Bisogna intervenire sul registro di comunicazione.

La discesa dell’euro va arrestata, non bisogna più dare al mercato inviti velati a speculare sull’argomento, l’opportunità di trading valutario è ormai chiusa. Concludi questo piccolo sforzo di immedesimazione nel ruolo di Draghi: dovrai spiegare al mercato che continui a comprare titoli, perché sei coerente e credibile, ma dovrai anche convincere Weidmann che l’inflazione nel frattempo non ti scapperà di mano.

Dovrai gonfiare ancora di più la bolla sui bond, contenendone i rendimenti (la loro risalita veloce strozzerebbe i listini e le banche) mentre la ripresa sta iniziando a diventare concreta, dopo tanti mesi di sole sensazioni positive: non accadeva dalla prima metà del 2010 che – come illustra l’infografica interattiva di Info Data Blog – tutte e quattro le grandi economie dell’area euro (Germania, Francia, Italia e Spagna) fossero sul sentiero della crescita. E per la prima volta dall’inizio del 2011 l’area euro ha registrato una crescita trimestrale superiore a quella americana ed inglese.

Ti ritroverai, insomma, nel tuo ruolo di banchiere centrale e unico reale soggetto politico europeo, a dover spingere e tirare contemporaneamente. Sperando che prima o poi qualcuno la smetta di far fare tutto il lavoro a te, anche se la vera beffa è che quanto più le manovre tampone di tipo monetario sortiscono effetto, tanto meno i governi percepiscono l’urgenza di introdurre quelle riforme necessarie a poter rimuovere i succitati tamponi.

Twitter @AndreaBoda