categoria: Draghi e gnomi

Capitali in fuga, dove sono andati gli ultimi 50 miliardi dati alla Grecia

Il 23 aprile 2010, in una bellissima giornata di sole, nella suggestiva cornice dell’isola di Kastellòrizo, il premier greco Papandreou da poco eletto, annuncia (si veda il video) alla Grecia e al mondo che il Paese è sostanzialmente in bancarotta e dovrà ricorrere ai fondi di quella che passerà alla storia come Troika (Commissione Europea, Fondo Monetario Internazionale e Banca Centrale Europea).

Da allora sono passati più di cinque anni. Nonostante 226,7 miliardi di euro versati nel sistema finanziario greco il risultato è stato il più grande calo del prodotto interno lordo in epoca di pace, con tasso di disoccupazione e di povertà a livelli di sottosviluppo. Anche volendo mettere da parte i retropensieri sull’intenzionalità di questi risultati, rimane uno dei peggiori fallimenti delle politiche di aggiustamento macroeconomico del dopoguerra. Fallimento che, come i recenti fatti dimostrano, è ancora lontano dall’essere risolto.

Non voglio però analizzare le varie proposte in campo ad oggi per risolvere la questione. Il memorandum che era stato sottoscritto dal precedento governo è sostanzialmente superato. Restano differenze tra il gruppo dei creditori ed il nuovo governo su quanta parte di aggiustamento dei conti pubblici sia ancora necessaria. Differenze che se si considerassero solo gli aspetti numerici, potrebbero essere facilmente risolte. Come ho scritto in un tweet si sta discutendo dello 0,014% del PIL della zona euro. Praticamente niente. È solo una questione politica.

Questo periodo d’incertezza, che dura ormai dall’inizio dell’anno, ovvero da quando è parso chiaro che si sarebbe andati ad elezioni anticipate e il nuovo governo sarebbe stato a guida Syriza, ha di nuovo riacutizzato la fuga di capitali dall’economia greca. L’incertezza riguardo all’esito del negoziato con i creditori ha infatti risvegliato i timori sulla solvibilità a breve termine dello Stato e sulla permanenza stessa nella zona euro.

Una prima differenza, rispetto al 2010, è la seguente: gran parte dei debiti esteri invece che essere verso istituzioni private, è verso istituzioni pubbliche. A fine 2014, dei 450 miliardi di euro di passività estere solo circa 160 erano verso istituzioni private estere. Tra le istituzioni pubbliche creditrici figura anche la BCE, quale creditore della Banca di Grecia, per circa 49 miliardi a fine 2014. Il debito/credito deriva dalla stessa partecipazione della Grecia alla zona euro e si riferisce al sistema dei pagamenti interno all’eurosistema, il cosiddetto TARGET 2.

Non voglio dilungarmi in complicate spiegazioni di come funzioni questo sistema. Chi fosse interessato può leggersi questo interessante paper dell’economista irlandese Karl Whelan. Ma è importante considerare che nei rapporti di pagamento tra banche centrali che avvengono all’interno dell’eurosistema non sono previste delle periodiche operazioni di netting, di azzeramento dei saldi reciproci, con transazioni di attività reali.

Questo permette l’accumulo di consolidate posizioni debitorie e creditorie che spesso sono l’altra faccia della fuga di capitali in corso nel Paese. Possiamo intendere questo sistema come lo strumento attraverso il quale, invece che utilizzare riserve valutarie, le banche centrali nazionali riforniscono il sistema finanziario interno nel caso di fughe di capitali. È infatti da considerare che gran parte delle operazioni decise dal consiglio della BCE, dalle operazioni LTRO al recente PSPP (nome tecnico del programma di allentamento quantitativo noto come QE) al livello di assistenza ELA (la liquidità di emergenza) sono per la maggior parte effettuate dalle singole banche centrali nazionali.

L’analisi dell’evoluzione del saldo debitorio nel sistema TARGET 2 ci permette così di individuare approssimativamente quale sia l’evoluzione del deflusso di capitali attualmente in corso in Grecia. Dai dati forniti da Euro Crisis Monitor, che periodicamente registra l’evoluzione di questi saldi, si vede che dai 49,319 miliardi di passivo a dicembre 2014 si è passati ad aprile 2015 a 98,770 miliardi. In appena quattro mesi sono usciti dalla Grecia 49,451 miliardi di euro, circa il 28% del Pil.

A questo punto può essere interessante andare a vedere quali sono stati i flussi verso l’estero. Per far ciò si deve andare ad analizzare il conto finanziario della bilancia dei pagamenti, il conto nel quale sono registrati gli acquisti o le cessioni di attività estere da parte dei greci (sezione crediti del conto finanziario) e acquisiti o cessioni di attività greche da parte di stranieri (sezione debiti del conto finanziario).

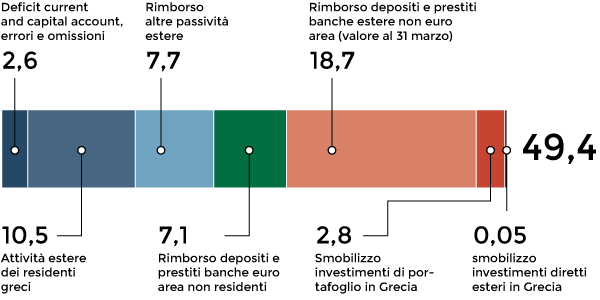

Il risultato che si ottiene è evidenziato in questo grafico:

Si vede che, se si esclude la parte che riguarda il finanziamento del deficit di partite correnti e lo smobilizzo di investimenti diretti e di portafoglio in Grecia da parte di soggetti non residenti, la gran parte di questo deflusso di capitali è relativo al rimborso di depositi e prestiti verso istituzioni finanziarie (banche) di altri Paesi e l’acquisizione di attività estere da parte dei greci.

Circa 26 miliardi sono stati ritirati da parte delle banche straniere dai loro depositi o prestiti verso le banche greche. Se si guarda al saldo residuo di questi due conti si nota che ormai ben poco rimane da ritirare. I depositi delle banche della zona euro erano a fine aprile 2015 pari a 4,7 miliardi di euro (rispetto agli 11,9 di dicembre 2014), quelli delle altre banche estere, non appartenenti alla zona euro, erano a fine marzo 2015 pari a 6,9 miliardi (rispetto ai 26 di dicembre 2014).

Un’altra cosa interessante, peraltro differente rispetto a quanto avvenuto nel caso della fuga di capitali tra il 2010 ed il 2011, sono quei 10,556 miliardi di euro che i greci hanno accumulato in attività estere (probabilmente i dati attuali saranno anche più alti). Infatti, se per far fronte alla precedente fuga di capitali i greci ebbero bisogno di cedere circa 30 miliardi di attività estere, questa volta sono anche loro partecipi della fuoriuscita di capitali dal sistema finanziario interno.

Probabilmente i fatti di Cipro del 2013 e quello che venne definito come il new template, blocco dei capitali e bail-in bancario, per la risoluzione delle crisi finanziarie dei Paesi in difficoltà, hanno spinto anche i residenti a non considerare più così sicuri i depositi. Oppure la motivazione potrebbe essere di tipo speculativo, prevedendo un’uscita della Grecia dall’Eurozona e quindi speculando sulla successiva rivalutazione delle attività estere così acquisiste. Insomma, porto i soldi all’estero in euro e li riporto a casa con la nuova dracma svalutata, raddoppiando.

Se poi si va a vedere che tipo di attività sono state acquisite si nota come le banconote in circolazione siano aumentate di circa 12,3 miliardi da dicembre ad aprile 2015, quasi interamente come parte eccedente la quota che può emettere la Banca di Grecia, e quindi considerate in bilancia dei pagamenti come attività/passività estere.

In conclusione, se si vuole semplificare, si può dire che la BCE attraverso il sistema di pagamenti TARGET 2 ha finanziato le banche greche affinché esse potessero far fronte al ritiro di depositi e al rimborso dei prestiti. Una buona parte sono soldi che sono ritornati ai creditori privati esteri, ormai pressoché scomparsi. Un’altra parte, consistente, ha permesso ai greci di accumulare denaro contante da utilizzare nel caso dovessero essere bloccati i capitali o da rivalutare nel caso la Grecia uscisse dall’Eurozona.

Tutto questo per cifre che, rispetto all’economia greca, sono enormi. Basti pensare che il denaro contante in circolazione è aumentato di circa il 40%, per un importo pari al 7% del Pil. Tutto questo aumentando il rischio, le perdite potenziali, dei creditori istituzionali in caso di default, visto che oltre ai circa 230 miliardi di prestiti nell’ambito del programma di “aiuti”, si trovano adesso esposti per altri 98 miliardi (49,3 di dicembre 2014 oltre ai 49,5 cumulati fino ad aprile) nel sistema TARGET 2.

Chissà chi avrà più da perdere nel caso di un fallimento del negoziato?

Twitter @francelenzi