categoria: Draghi e gnomi

Euro, alla ricerca di un antidoto al rischio contagio

Se c’è una cosa che il fallimento di Lehman Brothers ha fatto emergere è che l’integrazione finanziaria raggiunta a livello internazionale ha reso difficile, se non impossibile, quantificare gli effetti sistemici di decisioni prese anche a livello di singole istituzioni. Verso la fine del 2008, circa un mese dopo il collasso di Lehman (il 15 settembre), Ben Bernanke, capo della Federal Reserve, dichiarava, dinanzi all’Economic Club di New York: “Una soluzione di intervento pubblico per Lehman si è dimostrata non fattibile, perché la società non aveva sufficienti collaterali (titoli o crediti dati a garanzia, ndr) per fornire una ragionevole assicurazione che un prestito dalla Fed sarebbe stato ripagato, e il Tesoro non aveva l’autorità di assorbire miliardi di dollari di perdite potenziali per facilitare l’acquisizione di Lehman da parte di un’altra società”.

Non si voleva intervenire perché Lehman Brothers non aveva sufficienti collaterali e perché non si poteva porre a carico del contribuente il costo del salvataggio di un’istituzione privata. Non si voleva intervenire perché si pensava che il rischio finanziario collegato agli effetti sulle controparti non garantite potessero essere gestibili dal sistema. All’avvio della procedura di liquidazione, è stato rilevato per Lehman Brothers un livello di sottocapitalizzazione (capital shortfall) di circa 35 miliardi di dollari. I rischi per le controparti non garantite erano stimati in circa 150-200 miliardi di dollari.

Il governo degli Stati Uniti rifiutò quindi 35 miliardi di dollari per salvare Lehman Brothers. Solo tre giorni dopo però dovette lanciare un piano di salvataggio pubblico per il gigante delle assicurazioni AIG di 85 miliardi di dollari, il più grande nella storia degli States (a cui si aggiunsero altri 130,3 miliardi di dollari concessi dalla Fed, sotto forma di prestiti, e dal Tesoro nell’ambito del programma TARP).

Nei giorni del fallimento di Lehman Brothers, AIG stava infatti trattando un prestito da parte di JPMorgan e Goldman Sachs per 75 miliardi di dollari, che le avrebbe evitato il fallimento. Il crollo della Lehman fece saltare la trattativa, dato che a quel punto erano le stesse banche prestatrici a dover proteggere i propri bilanci. Così, una delle più grandi compagnie di assicurazioni al mondo, sebbene a quel punto non avesse garanzie e collaterali sufficienti, venne presa in carico dal governo federale, al fine di evitare il collasso dell’intero sistema finanziario.

Quanto descritto brevemente spiega cosa si intende per contagio sui mercati finanziari: come una decisione che determina il destino di un’istituzione può influenzare le scelte di investimento e finanziamento di molti altri operatori, trasmettendo gli effetti anche ad attività che formalmente sono-erano considerate distanti.

Il ricordo di cosa è avvenuto nel 2008 e come l’effetto contagio abbia poi fatto sballare tutti i calcoli del governo americano sulla reale capacità di gestire il collasso di Lehman Brothers è utile per analizzare quello che può avvenire nel caso in cui una crisi come quella greca, riapertasi poco meno di 6 mesi fa, porti al Grexit (l’uscita della Grecia dalla zona Euro).

Indipendentemente dall’esito del negoziato tra le istituzioni europee e la Grecia, le dichiarazioni degli ultimi giorni hanno reso evidente come una buona parte dei decisori europei, a un certo punto, non abbia più considerato come irreale l’ipotesi di una uscita di un Paese membro dalla moneta unica.

Il progetto della moneta unica, più volte qualificato come irreversibile dal presidente della BCE, Mario Draghi, pare, secondo una buona parte della governance europea, come un meccanismo a geometria variabile, dal quale si può uscire ed (eventualmente) rientrare, senza sconvolgimenti sulla struttura complessiva. Questa impostazione è maturata sulla base di valutazioni che vedono i rischi di un contagio ormai contenuti, visti i progressi fatti dalle istituzioni europee con l’introduzione di alcuni meccanismi di intervento (MES, o meccanismo europeo di stabilità; Unione bancaria; PSPP, nome in codice del Quantitative easing o QE, eccetera) che non esistevano nel 2010; e dato il fatto che l’esposizione estera della Grecia è ormai quasi interamente in mano a istituzioni pubbliche. Sulla stessa linea ci sono anche alcuni influenti economisti (si veda, per esempio, Carmen Reinhart).

Personalmente nutro ancora forti dubbi sul fatto che, considerando il funzionamento del sistema dei pagamenti intra eurosistema, vi siano Paesi al riparo da un eventuale contagio dall’uscita della Grecia dall’euro.

Il problema, anche oggi come nel 2010, è il modo in cui – a livello di governance europea – ci si pone dinanzi al fatto che un Paese, anche il più piccolo, possa essere oggetto di una fuga di capitali. Nel momento in cui non c’è certezza sul fatto che qualsiasi appartenente alla zona euro possa essere sostenuto illimitatamente nel caso di un deflusso di capitali, allora l’unione monetaria, per come la conosciamo, non esiste più. Si trasforma in qualcosa di diverso. Qualcosa di molto più fragile.

Per capire come la “geometria variabile” della zona euro possa essere un elemento potenzialmente distruttivo per l’intera struttura è importante aver compreso il meccanismo del sistema dei pagamenti all’interno della zona euro, il TARGET2.

Qui di seguito si può vedere la rappresentazione semplificata di come questo sistema funziona nel caso di un trasferimento di depositi da una banca italiana ad una banca tedesca.

Questo schema ci può essere utile per capire cosa succede nel caso in cui, come nel 2011, le banche italiane siano oggetto di una fuoriuscita di capitali e non possano rifornirsi normalmente sui mercati internazionali ma debbano ricorrere alla Banca d’Italia. Si vede come sia necessario il ricorso alla Banca d’Italia. Quest’ultima, infatti, in conformità con le decisioni prese dal consiglio della BCE, provvede la liquidità necessaria al sistema nazionale a fronte di titoli collaterali dati in garanzia. La Banca d’Italia, per il totale dei capitali fuoriusciti dal sistema finanziario italiano, registra un debito nei confronti della BCE. In sostanza è come se la BCE avesse fatto un prestito alla Banca d’Italia per dotarla dei capitali necessari per soddisfare le fuoriuscite di capitali dal sistema finanziario interno. Nessun collaterale è dato in garanzia alla BCE da parte della Banca d’Italia per l’indebitamento che si va in questo modo formando nel sistema TARGET2.

Dal lato del Paese che riceve invece questo afflusso di capitali in uscita dell’Italia, per esempio la Germania, si registra un processo inverso, che genera un credito della Bundesbank nei confronti della BCE. Un credito non accompagnato da alcun collaterale.

Non ci sono limiti quantitativi alla crescita di questi saldi debitori e creditori verso la Banca Centrale Europea (e non potrebbe essere altrimenti, pena le difficoltà del sistema a rendere efficaci le politiche monetarie decise a livello centrale).

A questo punto andiamo a valutare alcune ipotesi riguardo a cosa potrebbe capitare al sistema dei pagamenti TARGET2 nel caso di Grexit e di come queste decisioni abbiano effetti sul funzionamento del sistema. Distinguiamo due casi:

Uscita dall’euro ma permanenza nell’eurosistema TARGET2

L’evento Grexit non implica necessariamente che vi possa essere una uscita dal sistema TARGET2. Già cinque banche centrali di Paesi non aderenti all’euro (Bulgaria, Danimarca, Lituania, Polonia e Romania) partecipano a questo sistema di pagamenti, a condizione però che non siano mai in posizione debitoria. La Grecia quindi potrebbe mantenere la partecipazione al TARGET2 ripagando immediatamente gli oltre 100 miliardi di indebitamento verso l’eurosistema. Situazione piuttosto improbabile.

Si può ipotizzare invece che possa essere concessa una deroga e che sia stabilito un piano di rientro periodico da tale posizione. Il tasso d’interesse pagato per le posizioni debitorie sul sistema è pari al tasso delle MROs (marginal refinancing operations) attualmente allo 0,05%, pertanto il costo periodico per i greci sarebbe abbastanza esiguo, intorno ai 50 milioni di euro annui. L’indebitamento complessivo però è pari a circa il 60% del Pil greco e solo un piano di rientro molto lungo (sicuramente vari decenni) potrebbe essere sostenibile, considerando anche il fatto che tale importo non può essere ridenominato in valuta nazionale, ma rimarrebbe in euro.

Se si vuol quindi mantenere la Grecia all’interno del TARGET2 è necessario concedere, almeno per i debiti verso l’eurosistema, quella ristrutturazione, intesa come dilazione nei pagamenti, che a parole fino a oggi la governance europea non ha voluto concedere.

Uscita dall’euro e dall’eurosistema TARGET2

Se invece l’uscita della Grecia dall’euro comportasse anche l’uscita dall’eurosistema, verrebbe richiesto il rientro immediato da tale indebitamento e la conseguente impossibilità di rimborsarlo (visto che la Banca centrale greca non può più emettere euro). Si manifesterebbe però il problema relativo al fatto che solo i prestiti concessi dalla Banca centrale greca sono accompagnati da attività in garanzia, mentre i debiti con l’eurosistema no.

La BCE non avrebbe alcuna attività su cui rivalersi nel caso di un mancato pagamento del debito su TARGET2 da parte della Banca Centrale greca. Tale circostanza andrebbe ad impattare sul bilancio della BCE portandola ad avere un capitale netto negativo. È probabile che in questa circostanza, anche se tecnicamente le banche centrali possono funzionare con un capitale negativo, venga richiesto ai singoli Stati di partecipare alla ricapitalizzazione della BCE secondo la propria quota parte.

Si renderebbe così evidente un rischio che attualmente non è rilevabile dal bilancio della BCE, in quanto le poste relative alle posizioni verso l’eurosistema non sono contabilizzate secondo il valore lordo (debiti e crediti verso eurosistema) ma netto.

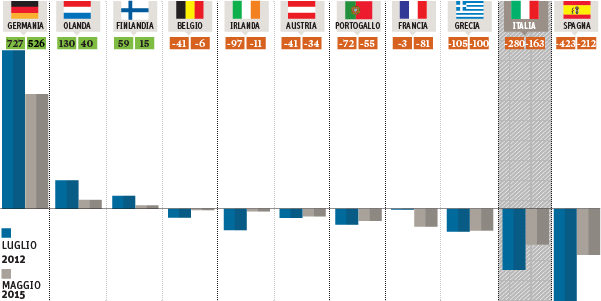

È abbastanza chiaro che è una situazione molto diversa avere un saldo zero con zero crediti e debiti, piuttosto che avere lo stesso saldo zero con crediti e debiti per svariate centinaia di miliardi. Ma nel bilancio della BCE queste partite non sono rappresentate. Per trovarle è necessario esaminare i bilanci delle diverse banche centrali nazionali alla voce crediti/debiti verso eurosistema. EuroCrisisMonitor fornisce periodicamente i valori di queste voci, che non sono poi così ininfluenti. Ecco la variazione tra luglio 2012 e maggio 2015, valori in miliardi di euro:

Se il Grexit, infatti, fosse accompagnato dall’espulsione dall’eurosisterma TARGET2, gli attuali 100 miliardi di esposizione greca dovrebbero essere coperti dai Paesi rimanenti. Ma, creato il precedente, esisterebbe un rischio potenziale sui 55 del Portogallo, sugli 80 della Francia, sui 160 dell’Italia o i 212 della Spagna.

Un rischio a carico di tutti i partecipanti alla zona euro, ognuno dei quali avrebbe l’interesse a fare in modo che siano posti dei controlli o delle condizionalità sull’andamento di tale esposizione. Questi controlli trasformerebbero però l’unione monetaria in qualcosa di diverso. Qualcosa molto più simile ad accordi di cambio fisso.

Se si arrivasse addirittura a fissare limiti quantitativi, si porrebbe un limite alla capacità delle Banche Centrali nazionali di rifinanziare il proprio sistema bancario nel caso di nuove fughe di capitali, e verrebbe fornita indicazione al mercato (come nei modelli di crisi valutaria del primo tipo) del livello oltre al quale un Paese non sarebbe più in grado di rifinanziare il proprio sistema bancario e, come la Grecia, costretto a uscire dall’euro.

Il Grexit, accompagnato dal default verso l’eurosistema, contagerebbe il sistema dei pagamenti della zona euro facendo emergere un conflitto di interesse tra il prossimo Paese oggetto di una fuga di capitali, volto a garantirsi sufficienti risorse per rifinanziare il proprio sistema bancario, e l’interesse di tutti gli altri membri, volto a limitare il costo di un possibile default sui debiti TARGET2. Un conflitto di interessi analogo a quello che dimostrò la fragilità del Sistema Monetario Europeo nei primi anni Novanta.

Per questo, dinanzi alla sicurezza con cui parte della governance europea flirta con l’uscita della Grecia dall’euro, forte della certezza di avere strumenti per limitare l’effetto contagio, giova ricordare le parole pronunciate da Draghi in novembre a Helsinki e ripetute più volte, fino a una lettera dell’8 maggio, in risposta a un’interpellanza di alcuni parlamentari europei: “L’euro è – e deve essere – irreversibile in tutti gli Stati membri che l’hanno adottato, non solo perché è scritto nei trattati, ma perché senza irreversibilità non può esistere una moneta realmente unica”.

Twitter @francelenzi