categoria: Sistema solare

Negli Stati Uniti la bad bank la fa il governo: garanzie a gogò sui debiti

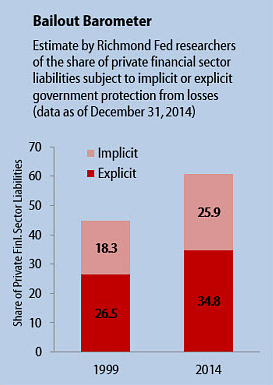

Mentre gli europei discutono e litigano su bad bank e bail-in, i nostri cugini oltreoceano non si fanno il minimo problema a fornire una robustissima stampella al sistema finanziario privato. Secondo l’ultima rilevazione del Bailout barometer della Fed di Richmond, infatti, il livello di garanzie pubbliche, implicite o esplicite, sul sistema finanziario americano ha ormai raggiunto la quota di quasi il 61% del totale nel 2014, in crescita esagerata dal comunque già notevole 43-45% del 1999 (vedi grafico). Ciò significa in pratica che quasi due terzi dei debiti privati del sistema finanziario sono in qualche modo garantite dal governo, con tutte le conseguenze che ciò provoca sulla propensione al rischio di questi intermediari e sulla probabilità di bail-out prossimi venturi, come la stessa Fed rileva.

Peraltro, non parliamo di bruscolini. Una tabella gentilmente fornita dalla Fed calcola in oltre 26 trilioni di dollari il valore di queste garanzie, pari al 60,7% dei 43 trilioni totali di debiti che il sistema finanziario americano ha cumulato a fine 2014. “Quando i creditori si aspettano di essere protetti dalle perdite – scrivono gli autori – tendono a sovrainvestire sulle attività più rischiose, rendendo le crisi finanziarie e i bail-out come quelli avvenuti fra il 2007 e il 2008 più probabili”.

Inoltre un safety net così esteso costringe i supervisori a una maggiore supervisione. Perciò “ridurre il safety net finanziario è essenziale per ripristinare la market discipline e raggiungere una maggiore stabilità finanziaria”. Argomentazioni che sembrano di buon senso e che provengono però proprio dall’entità che in questi anni si è distinta per la sua sollecitudine, davvero “governativa” a salvare le istituzioni finanziarie in crisi. Anche qui si consuma l’ennesimo paradosso. Da una parte si dice che bisogna ridurre i rischi, dall’altro il governo li protegge con la sua garanzia. È evidente che i nostri naviganti hanno smarrito la bussola. Si naviga a vista, sperando di non urtare scogli sommersi.

È utile tuttavia approfondire come si compongono tali garanzie e chi ne fruisce. E soprattutto come si dividono fra i diversi attori del sistema finanziario Usa.

Le prime entità della nostra lista sono le banche e le imprese di risparmio, che collezionano 17,696 trilioni di debiti. Di questi il 35,1%, pari a circa 6,2 trilioni, hanno garanzia esplicita mentre altri 7,3 trilioni, circa il 41,8%, hanno garanzia implicita. In pratica oltre tre quarti dei debiti di queste istituzioni hanno un supporto statale. Le garanzie esplicite sono concesse sui depositi assicurati dalla FDCI, ossia i depositi domestici fino a 250 mila dollari. Le garanzie implicite sono quelle concesse alle quattro banche più grandi, che hanno asset superiori a un trilione di dollari, al netto dei depositi assicurati. La garanzia in questo caso copre le operazioni sul mercato monetario di breve termine, quindi repo o carta commerciale, oltre ai depositi non assicurati delle 34 branche che hanno asset superiori a 50 miliardi di dollari. Un ragionamento simile vale anche per le Credit Union, che vedono garantite esplicitamente per il 94,2% dei loro 958 miliardi di debiti.

Poi ci sono le cosiddette GSE, ossia le entità pubbliche garantite dallo Stato, fra le quali ci sono le note Fannie Mae e Freddie Mac, che agiscono sul mercato immobiliare, ma non solo loro. La GSE cumulano 6,3 trilioni di debiti, l’82% dei quali ha garanzie esplicita e il resto implicita. Sono insomma debito del governo mascherato. Meno noto, ma altrettanto interessante, è che i fondi pensione dei dipendenti privati USA, cumulino 3,13 trilioni di debiti con i loro sottoscrittori il 93,1% dei quali ha la garanzia esplicita dello stato. E ancora meno noto ma altrettanto interessante, sapere che – di fatto, sulla base dell’esperienza trascorsa – il governo ha acceso una garanzia implicita sui 2,7 trilioni di debiti del mercato monetario, che durante lo scossone del 2008 fu messo a dura prova costringendo il governo ad intervenire.

A conti fatti, il governo americano ha concesso garanzie esplicite per oltre 15 trillioni di euro al sistema finanziario, ossia quasi quanto il suo prodotto interno, e altri 11 trilioni sono implicite.

Con un governo così attivo alle spalle è assai facile privatizzare i guadagni. Delle perdite eventuali si occuperà la bad bank di Washington.

Twitter @maitre_à_panZer