categoria: Draghi e gnomi

Poco credito dalle banche (non solo italiane) ma tanti dividendi

Il credito all’economia dalle banche europee è arrivato col contagocce, ma in compenso non sono mancati i dividendi per gli azionisti. Questa evidenza si può osservare leggendo uno speech di Hyun Song Shin, capo della ricerca della Banca dei regolamenti internazionali, che ha parlato alcuni giorni fa a Francoforte discorrendo del ruolo del settore bancario nella trasmissione della politica monetaria della banca centrale.

La questione dei dividendi è correlata all’aumento dei fondi propri, che a loro volta hanno a che vedere con il capitale delle banche. Le banche centrali guardano al capitale bancario come a uno degli elementi della stabilità finanziaria o nell’ambito della loro attività di supervisori. “Ma avere banche ben capitalizzate – osserva l’economista – è risultato importante per avere un buon meccanismo di trasmissione della politica monetaria”. In tal senso tale evidenza dovrebbe iscriversi di diritto nel patrimonio di conoscenze di una banca centrale.

I fondi propri di una banca, è la spiegazione, derivano da diverse fonti, la più importante delle quali è quella costituita dai retained earnings, che potremmo tradurre come gli utili cumulati e non redistribuiti agli azionisti. Tale grandezza non viene comunemente osservata e questa è una ragione in più per seguire il nostro relatore.

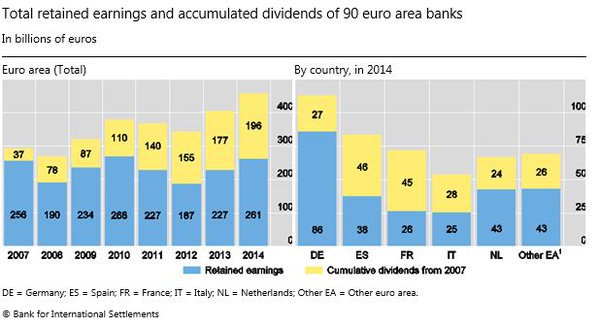

Un grafico molto interessante, con dati riferiti a 90 banche europee dal 2007 al 2014, mostra che i retained earning (RE) del 2007, quindi i profitti cumulati e non redistribuiti sino ad allora dalle banche erano 256 miliardi di euro, cifra simile a quella del 2014, quando erano 261. L’andamento di questi RE è stato altalenante negli anni della crisi. Scesi a 190 miliardi nel 2008, sono risaliti a 234 nel 2009 per raggiungere i 268 nel 2010 Da lì si è tornati sotto i 200 miliardi e via via si è risaliti verso il dato 2014.

Fonte: Banca dei regolamenti internazionali

Accanto ai RE vengono visualizzati i dividendi cumulati che sono stati distribuiti agli azionisti. Questi, a differenza dei RE sono cresciuti con notevole regolarità e anche quantità. Nel 2007 i dividendi cumulati sommavano a 37 miliardi. A fine 2014 erano arrivati a 196. Ciò significa che mentre nel 2007 i dividendi pesavano poco più del 14% sui RE, nel 2014 sono arrivati a pesare il 75%. Per dirla con le parole del nostro esperto, “ciò significa che gli utili accumulati dalle banche (e quindi questa parte di mezzi propri, ndr) sarebbero stati il 75% più elevati nel 2014 se le banche avessero scelto di reinvestire i profitti nei fondi propri, piuttosto che spenderli per pagare dividendi agli azionisti”. Ma vuol dire pure che questi 196 miliardi di euro sono stati trasferiti dal settore bancario agli azionisti invece che utilizzarli a supporto del credito alle economie. Ciò che avrebbe potuto generare un circolo virtuoso e ancora maggiori profitti per le banche.

Ma poiché con i se e con i ma non si va lontano, è utile osservare un’altra cosa. “In alcuni paesi i dividendi accumulati hanno superato i RE”. Questi ultimi sarebbero stati più del doppio rispetto a fine 2014 se i profitti fossero stati reinvestiti nelle banche”. Vale la pena notare che nel gruppo di banche generose con i propri azionisti ci stanno quelle di Francia, Spagna e Italia. Per il nostro paese si osserva un RE totale, cumulato dal 2007 al 2014, di 25 miliardi, e dividendi pagati, nello stesso periodo, per 28. Ciò significa che se le banche italiane avessero capitalizzato i profitti invece di pagare gli azionisti, oggi avrebbero utili cumulati per 53 miliardi invece di 25 e forse avrebbero potuto affrontare con meno ansia – e noi di conseguenza – le loro sofferenze.

Invece hanno preferito versare dividendi gli azionisti. Che poi sono gli stessi che magari si lamentano del bail-in.

Twitter @maitre_a_panZer