categoria: Res Publica

Spread, qual è il prezzo politico?

I partiti politici non sono certo nuovi a promesse mirabolanti. Il consenso che riescono ad ottenere si basa su una visione a lungo termine, su un’idea di futuro da raggiungere. La valutazione del loro operato però avviene a breve/brevissimo termine, sono i risultati di breve termine quelli che gli garantiscono la sopravvivenza e il mantenimento del consenso. Se una determinata idea di futuro, per quanto affascinante possa essere, presenta dei rilevanti costi nel breve termine, essa sarà tanto più difficile da realizzare quanto più a breve termine viene valutato il consenso politico del Governo.

Tenendo presente questa premessa possiamo avere un’ulteriore chiave di lettura per spiegare come le vicende politiche degli ultimi giorni abbiano agitato i mercati finanziari e fatto tornare il famoso spread ad essere protagonista in tutti i notiziari.

Circa un anno fa, concludevo un mio post scrivendo che i benefici ottenibili attraverso l’uscita dall’euro, quella che può essere la visione a lungo termine conseguente all’uscita dall’euro, si erano ormai profondamente ridotti. La competitività di prezzo era ritornata in linea con quella che avevamo a metà degli anni Novanta e i tassi d’interesse che guidavano la politica monetaria della BCE erano molto più coerenti con i nostri fondamentali che non con quelli tedeschi. A fronte di questi benefici ipotetici di medio/lungo periodo ci sono una serie di costi di breve periodo, legati a quanto profonda sarà la fuoriuscita di capitali dal Paese. Costi che il Governo in carica in quel momento, nel momento dell’uscita, pagherà in termini di consenso.

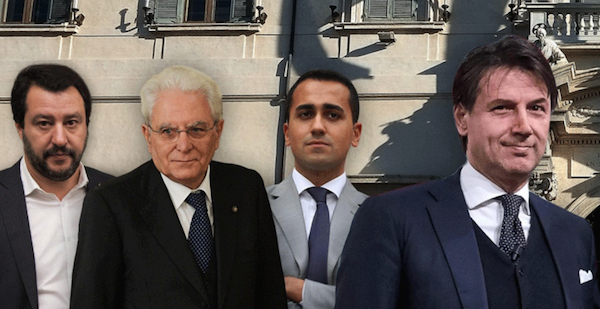

Storicamente, i Governi che capitano, per scelta o meno, a dover gestire la fine di un aggancio valutario o di un’unione monetaria in modo traumatico, pagano un prezzo in termini di consenso molto elevato, che li fa sostanzialmente sparire. Seguendo questo punto di vista, l’incarico di formare un Governo al Movimento 5 Stelle e Lega non mi ha particolarmente preoccupato, pur non essendo un loro estimatore. Nonostante quello che i vari esponenti politici, più o meno di rilievo, hanno potuto dire, stentavo a credere che il suicidio politico fosse nelle loro reali intenzioni.

Il fatto che ci siano dei piani di uscita dall’euro non è certo una novità. La gestione della crisi del 2010 ha reso concreto il rischio di una frantumazione dell’area della moneta unica, e da allora l’istituzione che non ha un piano da applicare in tale circostanza non è sicuramente gestita in modo prudente.

Il tema dell’uscita dall’euro è apparso però la determinante per la quale non si è potuto concludere positivamente il primo incarico al professor Conte, aprendo un vaso di Pandora che forse era meglio tener chiuso. Con le parole “quella dell’adesione all’euro è una scelta di importanza fondamentale … se si vuole discuterne lo si deve fare apertamente e con un serio approfondimento” pronunciate dal Presidente della Repubblica, si è fatto intendere, a mio avviso, che il tema dell’euro, piuttosto che esser trattato al pari della secessione del Nord, sarebbe potuto diventare oggetto di una sorta di referendum alle prossime elezioni. Il referendum sull’euro, mai veramente entrato dalla finestra delle scorse elezioni, ha così fatto il suo ingresso dalla porta principale.

Ecco, se il rischio dell’uscita dall’euro diventa concreto, accompagnato dalla eventuale mancanza di un Governo in carica che ne pagherebbe il prezzo politico, allora le cose cambiano drasticamente. Lo si è visto subito da lunedì mattina. Chi si aspettava che con l’uscita di scena del “Governo Conte” e l’incarico a Cottarelli si fossero sistemate le cose ha completamente sbagliato valutazione. Non tanto per la bontà o meno del nuovo incarico, quanto per il modo con il quale avremmo potuto affrontare i prossimi mesi.

Osservando lo spread sui rendimenti dei titoli di Stato italiani e tedeschi a 3 mesi (che essendo a breve termine hanno una maggiore sensibilità ad un rischio concreto ed attuale) si nota come fino alla chiusura del venerdì 25 maggio, ultima chiusura precedente alla fine del primo tentativo del professor Conte, il rischio immediato veniva prezzato sostanzialmente allo stesso modo del giorno delle elezioni. Avevamo sempre gli stessi 400 miliardi da rinnovare ogni anno, ma nell’immediato niente era cambiato. Tutto cambia da lunedì 28 maggio, proprio per il fatto che il rischio di uscita dall’euro, il rischio di convertibilità, è ritornato concreto. Nella giornata più complicata, quella di martedì 29 maggio, si è raggiunto uno spread di 110 bps (poi chiuso intorno a 60), segno che il mercato considerato tra i più liquidi era sostanzialmente prosciugato.

Fig.1 Differenziale bps di rendimento tra Titoli di Stato Italiani e Tedeschi con scadenza 3 mesi. Dati giornalieri di chiusura. Fonte Bloomberg.

Di ieri la notizia che, data la situazione di stress, il Ministero del tesoro è intervenuto sul mercato con un riacquisto di titoli per 500 milioni di euro. Così come avviene nelle situazioni di crisi valutarie quando la Banca Centrale del Paese sotto attacco vende riserve valutarie per sostenere il cambio, il Tesoro Italiano ha utilizzato le risorse del conto disponibilità per intervenire a sostegno di alcuni titoli di Stato. Ma, allo stesso modo di quanto avviene per la difesa del cambio in caso di crisi valutarie, le risorse del Tesoro non sono illimitate. Possono essere impiegate per risolvere problemi di liquidità di breve periodo, non per resistere ad attacchi prolungati. Per questo ultimo tipo di attacchi occorre l’intervento della Banca Centrale Europea.

Allora è utile andare a rileggersi il famoso discorso sul “fare tutto quanto è necessario per preservare l’euro”, nel quale Mario Draghi precisava che “nella misura in cui tali rendimenti non hanno a che fare con fattori inerenti alla controparte, essi rientrano nel nostro mandato”. Affinché la Bce possa intervenire occorre che i fattori che provocano una divaricazione dei rendimenti non siano inerenti alle decisioni prese dalla controparte, lo Stato Italiano nel nostro specifico caso. Occorre che la politica fiscale sia tale da non portare su un sentiero insostenibile la dinamica del debito pubblico (che non significa necessariamente dover far sempre e comunque consolidamento fiscale, anzi), oppure occorre che il rischio di convertibilità non si manifesti per decisione specifica del singolo Stato, come appunto quella di trasformare una normale tornata elettorale in un referendum sulla permanenza nell’euro.

Twitter @francelenzi