categoria: Vendere e comprare

L’acqua della Bce per il cavallo che non beve

Ogni talk show che si rispetti ha la consueta finestra di informazione sulle banche che non prestano i fantastiliardi di euro forniti a gratis dalla Bce e via di populismo a basso prezzo e demagogie varie ed assortite. Ma è davvero così?

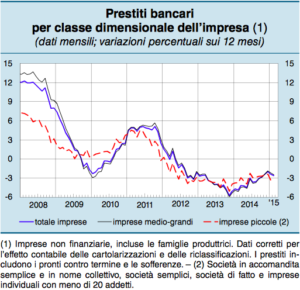

L’ultimo Bollettino Economico della Banca d’Italia sembra in effetti avere dato ragione a questa lettura: nell’intero 2014 i prestiti bancari destinati alle imprese sono calati del 2,6% sull’anno (da febbraio a febbraio) e del 2,4% nell’ultimo trimestre del 2014, continuando un trend iniziato nel 2011.

Ma se nel 2011 il problema fu dal lato dell’offerta del credito, causato dalla fuga dei capitali stranieri che in buona parte finanziavano il nostro sistema bancario, oggi è la domanda di credito a mancare, come testimonia il progressivo calo del differenziale dei tassi applicati alla clientela rispetto agli altri paesi dell’Eurozona.

In parole più semplici: se i tassi dei prestiti bancari divergono verso l’alto con le altre economie dell’Eurozona è probabile che ci sia una mancanza di capitali e quindi, per la logica della domanda e dell’offerta, il loro costo aumenta per chi li vuole a prestito, ciò che appunto successe nel 2011.

In questi ultimi mesi invece questo differenziale diminuisce e ciò significa che le banche italiane hanno capitali sufficienti, grazie alle decisioni della Bce, non solo a soddisfare la domanda di credito esistente. Capitali ce n’è in sovrabbondanza, è questo causa una diminuzione del loro costo.

Insomma, cosa sta succedendo?

In realtà il “lavoro” delle banche è primariamente di finanziare il ciclo operativo di un’azienda, cioè gli sfasamenti temporali fra pagamenti, incassi e gestione del magazzino, ed i suoi investimenti produttivi. Il “denaro bancario” non ha il compito di tamponare le crisi di liquidità, dovute a mancati incassi e/o minori vendite, se non in casi eccezionali e, soprattutto, temporanei e che quindi non rappresentano se non una minima parte della domanda di credito.

Questo vuol dire che un calo della domanda di credito è un segno, purtroppo negativo. Che cosa ci dice? Che le aziende non hanno (ancora) avuto un’espansione del giro d’affari e, nonostante il maggior clima di fiducia, non programmano nuovi investimenti. Piuttosto, aspettano una ripresa duratura delle vendite che li giustifichi.

Permangono inoltre in diversi settori, e anche in molte specifiche situazioni aziendali, elementi di “rischio” che aumentano il costo del denaro bancario rispetto al costo “base”, determinato dal mercato e dalla Bce, mentre il tasso Euribor che se ne va addirittura in territorio negativo.

Il famoso cavallo “non beve”, nonostante l’acqua fornita da Francoforte. E non beve non perché è pigro ma perché da una parte non ha “sete”, non avendo “mangiato” nuovo fatturato, dall’altro perché la crisi prolungata ha lasciato molte aziende in situazioni di accresciuto rischio, viste anche le sofferenze pregresse, come ad esempio nel settore immobiliare. Per queste imprese il costo del denaro rimane ancora troppo elevato rispetto ai margini, che si sono assottigliati dopo il 2011.

Le soluzioni a disposizione della sola politica monetaria sono scarse e rischiose. Un abbassamento ulteriore dei tassi potrebbe portare alla creazione di pericolose bolle speculative, specie nel comparto finanziario, come il “surriscaldamento” delle Borse dopo il QE sta già facendo vedere. D’altro canto un rilassamento nella valutazione dei rischi, quando proprio l’eccessivo “ottimismo” nel concedere credito negli anni 2000 ha causato questa situazione, non sembra proprio auspicabile, come ci ricordano i quasi 200 miliardi di sofferenze lorde nei bilanci delle banche.

Il problema è che la Bce e la sua politica monetaria sono l’unico strumento veramente federale dell’Eurozona. Saprà la politica aggiungere qualcosa di importante a livello fiscale? Dopo cinque anni di crisi sarebbe tempo di avere qualche risposta.

Twitter: @aleguerani