categoria: Vendere e comprare

Banche, piccolo è stato bello ora non più. Ecco perché

“Abbiamo una banca?”. Non più. E non c’è bisogno di fare telefonate che potrebbero poi risultare compromettenti. La “nostra banca”, la “banca del territorio”, la “banca della comunità locale” – per non parlare della banca della Fondazione, o peggio, di quella del Partito – sono concetti che in Italia hanno una tradizione tanto radicata quanto breve rischia di essere la loro vita residua. L’Europa, accelerando verso l’unione bancaria e la futura unione del mercato dei capitali, fa improvvisamente svanire le convinzioni, o meglio le illusioni, che in Italia hanno caratterizzato il rapporto tra banche, famiglie e imprese negli ultimi decenni. Risparmiatori e prenditori di credito dovranno prepararsi a questo radicale cambiamento, se non vorranno diventare il parco buoi da avviare al macello finanziario.

Piccolo e locale è stato bello, nel sistema bancario italiano dell’epoca pre-crisi. Ora non più. Gravate dal peso di crescenti sofferenze, in un’economia che stenta a ripartire e in un contesto europeo che impone costi di compliance regolatoria sempre più alti, le piccole banche locali rischiano di soccombere nell’inevitabile evoluzione del settore, con loro la pur preziosa e radicata tradizione di rapporti informali tra filiale locale, famiglia e impresa sulla quale si è finora basata una buona parte delle decisioni di risparmio e di accesso al credito.

Per ridivenire, se non belle, almeno piacenti, le ex banche territoriali dovranno necessariamente consolidarsi, così da essere efficienti, innovative, sostenibili e coerenti con gli standard europei. Il cambiamento non dovrà riguardare solo l’offerta, bensì anche i comportamenti della domanda, sia nel risparmio sia nell’accesso al credito. L’amichevole chiacchierata, spesso in dialetto locale, col funzionario della filiale sotto casa della banca di riferimento del territorio non basterà più per decidere, basandosi sulla fiducia personale e senza troppa burocrazia, di risparmi e investimenti. Il mercato, la tecnologia e l’Europa cambiano il ruolo della domanda tanto quanto quello dell’offerta. Vediamo come e perché.

Soft e hard information: che cosa fanno le “banche del territorio” e perché non potranno continuare a farlo nello stesso modo.

È la stessa Banca d’Italia a proporre una semplice definizione di “banca del territorio”, le cui caratteristiche distintive sono “lo svolgimento dell’attività in ambiti territoriali circoscritti, le dimensioni operative contenute, la specializzazione nel finanziamento delle famiglie e delle imprese di minori dimensioni” (Barbagallo, 2015).

La letteratura scientifica sulle banche locali si è tradizionalmente basata sull’ipotesi che le banche territoriali fossero meglio in grado di mantenere relazioni profonde e stabili con le piccole imprese, che normalmente scambiano con i propri istituti di credito informazioni in modo qualitativo, informale e non strutturato, spesso in base a rapporti personali, mentre le grandi banche tendono a servire imprese più grandi e trasparenti, con flussi informativi formalizzati e indipendenti dai singoli individui (Berger, Goulding and Rice 2013, Berger and Udell 2002, e Stein 2002). Gestire i rapporti con le piccole aziende infatti impone il ricorso alle cosiddette “soft information”, che sono di natura qualitativa, tacita e spesso personale (Petersen 2004). Tali tipi di informazioni sono difficili da gestire da parte di grandi banche, che hanno processi di comunicazione più rigidi e formalizzati, nonché numerosi livelli di management da coinvolgere. Nelle grandi banche prevale l’utilizzo di “hard information”, ovvero informazioni di natura quantitativa, strutturate e gerarchizzate, indipendenti dai singoli individui coinvolti.

Un’indagine di Banca d’Italia sulla diffusione delle metodologie statistico-quantitative per la valutazione dei crediti evidenziò come, nel 2006, la percentuale di banche maggiori che faceva uso di queste tecniche per l’analisi del rischio era del 95%, contro il 42% delle banche di credito cooperativo e il 62% delle banche minori. Di converso, l’83% delle banche di credito cooperativo (BCC) utilizzava come fonte primaria per le decisioni di credito i bilanci aziendali delle PMI, contro il 46% delle grandi banche, le quali invece facevano leva sugli scambi informativi strutturati relativi alle relazioni creditizie con il sistema bancario per l’85%, contro il 45% delle piccole banche (Locatelli 2008).

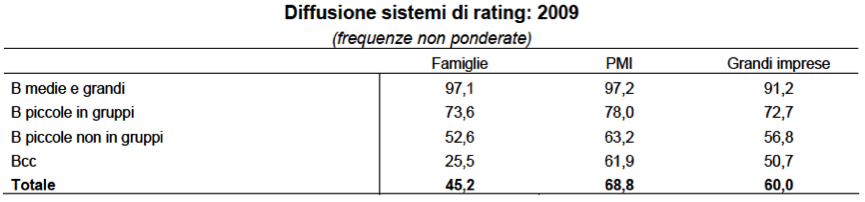

Tabella 1: Diffusione dei sistemi di rating tra le banche italiane (Fonte: Banca d’Italia, 2013)

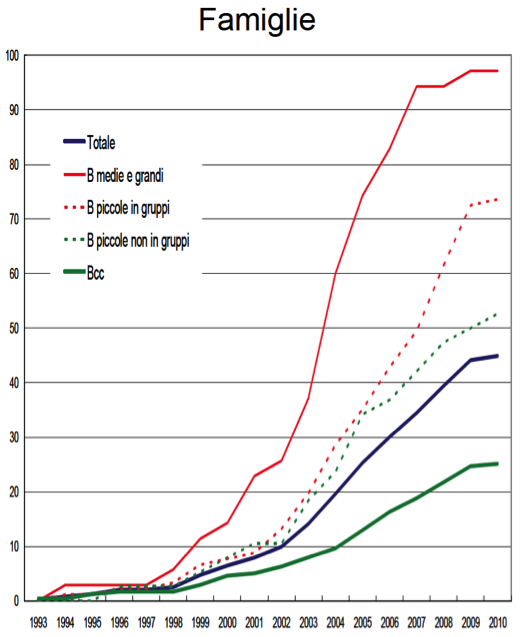

La stessa indagine, riproposta nel 2013 da Banca d’Italia su dati del 2009 (Del Prete, Pagnini, Rossi e Vacca 2013), ha visto migliorare solo marginalmente la diffusione di sistemi di rating avanzati tra le banche minori e le BCC. Particolarmente marcato è il gap tra diverse classi dimensionali relativamente alla diffusione di strumenti avanzati di analisi statistico-quantitativa sul segmento dei crediti alle famiglie. Come evidenziato dalla Figura 1 (Fonte: Banca d’Italia, 2013), mentre l’adozione di sistemi di rating per il credito retail è pressoché totale tra le banche medio-grandi a partire dal 2006, la diffusione tra le banche di credito cooperativo non supera il 25% neanche negli ultimi anni di rilevazione.

Figura 1: Diffusione dei sistemi di rating sul mercato del credito alle famiglie (frequenze non ponderate) (Fonte: Banca d’Italia, 2013)

Il consenso della letteratura scientifica internazionale, almeno fino alla grande crisi di questi ultimi anni, ha sostenuto che le piccole imprese, più opache e informali, sono meglio servite dalle banche locali, mentre le banche maggiori tenderebbero a relazionarsi con le imprese più grandi, formali e trasparenti. Se questa conclusione tradizionale fosse confermata, il processo di consolidamento bancario avviato in Italia e in Europa con l’ingresso nell’Unione Bancaria potrebbe costituire una seria minaccia al flusso di credito per le piccole imprese.

Da un lato queste ultime si troverebbero in difficoltà a mettersi in relazione con banche più grandi e “distanti”, costringendole ad adottare processi di scambio informativo basati su “hard information”. Dall’altro, le stesse banche maggiori avrebbero meno incentivi al mantenimento di rapporti di credito con l’economia locale, e sarebbero quindi più esposte alle pressioni per la riduzione dei flussi di impieghi frammentati e a rischio, specie in periodi di crisi economica.

Tuttavia tale conclusione viene progressivamente sfidata dagli studi più recenti, che evidenziano come il quadro sia profondamente cambiato grazie a due fattori: l’evoluzione delle tecnologie dell’informazione e il mutato contesto economico e regolatorio. Utilizzando le tecnologie innovative e rendendo più semplice ed efficiente l’accesso alle “hard information”, anche le grandi banche migliorano il loro accesso alle piccole imprese (Berger and Udell 2006), specie quelle più orientate alla crescita internazionale, grazie a strumenti come il credit scoring e i criteri analitici per la valutazione del rischio, nonché col supporto di garanzie reali attestate su valori di mercato.

Alcuni studi empirici dimostrano che l’applicazione sistematica di criteri di credit scoring alle piccole imprese spiega l’aumento della “distanza bancaria” nel tempo, ovvero della lontananza geografica tra impresa e istituzione finanziaria di riferimento (Frame, Padhi, and Woosley 2004, DeYoung, Frame, Glennon, and Nigro 2011). Più che la dimensione o la territorialità, secondo Canales and Nanda (2011), è il modello organizzativo bancario con processi decisionali decentrati sul credito che spiega meglio di altri fattori le dinamiche degli impieghi nelle piccole imprese e la reattività dai segnali competitivi sul mercato locale.

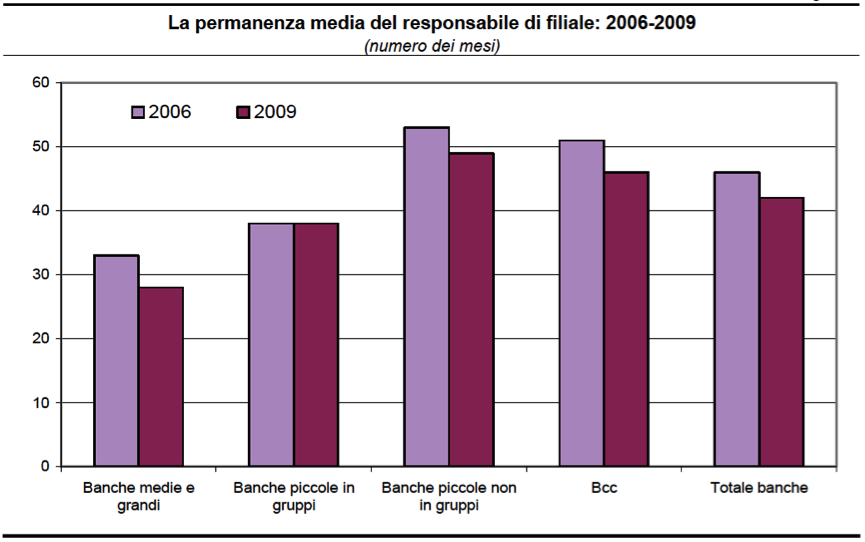

Una chiara indicazione in tal senso viene dai dati di permanenza media del responsabile di filiale (vedi Figura 2, fonte: Banca d’Italia 2013), che risultano molto più alti – con picchi di quasi il doppio di durata – nelle banche minori rispetto alle banche medie e grandi.

Figura 2: Permanenza media del responsabile di filiale 2006-2009 (Fonte: Banca d’Italia 2013)

In Italia, il mito tradizionale della “banca del territorio” si è basato, per gli imprenditori e le famiglie, sull’approccio del controllo tramite relazioni personali segnalate da fattori d’appartenenza, come le azioni di una piccola popolare o di una locale cassa rurale e artigiana, troppo spesso surrogato della trasparenza e dell’accountability nel nostro radicato capitalismo relazionale. Essere “soci” di una banca territoriale di natura cooperativa ha sempre dato l’illusione di poterla considerare un po’ nostra. Tutte cose molto rassicuranti, nel piccolo mondo antico delle relazioni personali e delle asimmetrie informative strutturali e insuperabili.

Non è più esattamente così, tuttavia, nel nuovo mondo del rating e del bail-in, di Basilea e Mifid, di Internet e dei big data.

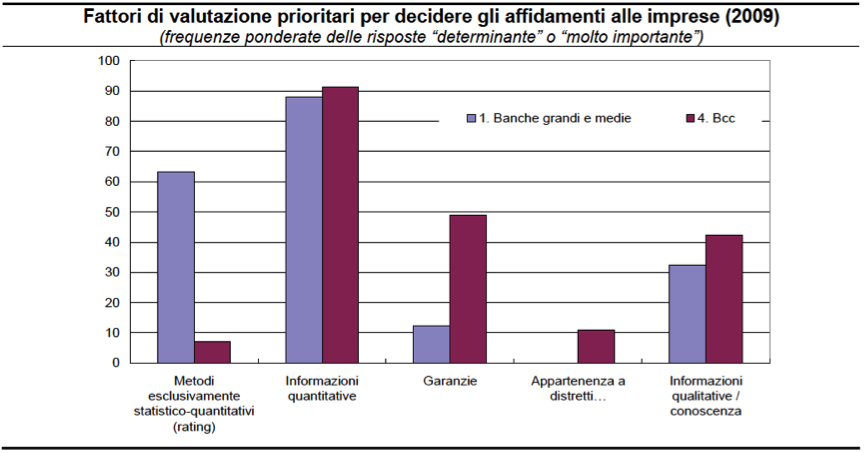

La divaricazione tra classi dimensionali bancarie in merito al ricorso alle “hard information” per gli affidamenti alle imprese è lampante nella Figura 3 (Fonte: Banca d’Italia 2013), che evidenzia un chiaro gap nell’uso esclusivo delle metodologie statistico-quantitative da parte delle BCC, compensato da un maggior ricorso a garanzie reali nonché a informazioni qualitative, quali la conoscenza diretta o l’appartenenza a filiere e distretti industriali.

Figura 3: Criteri di valutazione per gli affidamenti alle imprese (Fonte: Banca d’Italia, 2013)

La giustificazione dell’esistenza di banche territoriali si è tradizionalmente basata sul fatto che la relativa inefficienza dimensionale, data da diseconomie di scala su molti costi dei processi di core banking e compliance, veniva compensata da minori costi di transazione informale, dovuti a ridotte asimmetrie informative nel rapporto con i clienti, basate proprio sulle “soft information” che potevano essere processate efficacemente solo a livello locale.

La migliore conoscenza del profilo del risparmiatore o quella del soggetto affidato dipendeva quindi dal minor costo di accesso e gestione di dati informali, taciti, come quelli derivanti dal controllo sociale diffuso presente in un territorio dove le interazioni del soggetto con la sua rete relazionale costituivano la migliore, se non l’unica, fonte informativa attuale, a fronte dell’insufficienza di informazioni derivanti da documentazioni formali quali bilanci o documentazioni reddituali, necessariamente relative al passato. Inoltre, il controllo sociale implicito nella necessità di mantenere la propria reputazione “su piazza” costituiva elemento deterrente a comportamenti opportunistici da parte sia del cliente sia del funzionario bancario di riferimento.

Per meglio capire l’evoluzione attesa del modello di banca del territorio, è tuttavia opportuno fare una distinzione tra dimensione geografica (“banca locale”) e dimensione organizzativa (“banca cooperativa”). È vero che le banche locali sono per la maggior parte organizzate in forma cooperativa, sia essa secondo il modello della banca popolare o quello della cassa di credito cooperativo. Ma i due concetti, per quanto sovrapposti, non coincidono.

Mentre il modello cooperativo fa leva su una specifica forma di governance, quindi è sostanzialmente interno alla banca, il riferimento al territorio è connesso ai processi di raccolta e impieghi, quindi afferisce principalmente al mercato. Finché il territorio ha rappresentato l’ambito economico principale, se non unico, dei processi economici di famiglie e imprese, la coerenza geografica locale dei perimetri tra domanda e offerta di finanza ha avuto pienamente senso.

La globalizzazione del mercato dei capitali, accelerata dall’evoluzione istituzionale europea, si appresta ora a mettere in crisi il legame a doppio filo tra banca e territorio. Che quel legame stia andando progressivamente in crisi viene evidenziato dalla stessa Banca d’Italia, che ha più volte segnalato i diversi fattori che contribuiscono a tale evoluzione: i rischi troppo concentrati a causa dei legami, spesso surrettiziamente imposti dalle stesse banche locali, tra raccolta e impieghi; l’eccessiva frammentazione finanziaria del mercato dei capitali, specie per le imprese; i potenziali conflitti d’interesse sulla governance, e, infine, i costi di “compliance” troppo elevati, sia per la banca sia per il regolatore, nel sottoporre istituti bancari di piccole dimensioni alle regole di Francoforte.

Ciò che rischia di venire superato dall’evoluzione del contesto, quindi, non è il modello cooperativo in quanto tale, bensì il modello strettamente territoriale, laddove pretendeva di far coincidere il principio cooperativo con una logica locale, se non localistica, della constituency di riferimento. Il perimetro massimo desiderabile della cooperazione, secondo una certa tanto cinica quanto pragmatica prospettiva di molti navigatissimi presidenti e amministratori bancari, coincideva con la ragionevole distanza da percorrere in pullman per portare i soci alla grande kermesse dell’assemblea annuale dell’istituto, dove la messa cantata dei chierici finanziari celebrava le magnifiche sorti e progressive del rapporto tra la Banca Locale e il Suo Fedele Territorio.

Non c’è da stupirsi, quindi, se la BCE ha espresso pieno supporto al decreto legge che ha forzato la trasformazione delle maggiori banche popolari italiane in società per azioni. Il Parere sulla riforma delle banche popolari pubblicato il 25 marzo 2015, firmato da Mario Draghi (ECB 2015), appoggia apertamente il provvedimento in quanto consente di:

1. valorizzare un efficace potere di controllo dei soci sul management;

2. ridurre il rischio di una concentrazione del potere in capo a gruppi minoritari di soci;

3. accrescere la capacità delle banche di raccogliere capitale, evitando modalità poco trasparenti o in conflitto d’interessi, come quelle evidenziate da recenti ispezioni della vigilanza bancaria;

4. individuare sinergie ed economie di scala, attraverso fusioni e acquisizioni.

La bomba incendiaria di una riforma forzata degli assetti di governo è già stata innescata e posizionata nel cuore nell’ex foresta pietrificata del sistema bancario italiano: i prossimi mesi saranno decisivi, anche perché il quadro economico delle banche territoriali si sta rapidamente deteriorando, e il vaso di Pandora dei loro bilanci, finora esclusi da un vero e proprio scrutinio di mercato, si è ormai scoperchiato.

(1 – continua. Vai alla seconda parte)

Twitter: @carloalberto