categoria: Tasche vostre

Due conti veloci su Veneto Banca, Pop Vicenza e l’Eldorado perduto dei loro azionisti

L’assemblea dei soci di Veneto Banca è stata certamente uno degli eventi clou del fine settimana. I circa 11.000 soci presenti hanno votato, con una maggioranza del 97%, il cosiddetto Progetto Serenissima, che come punti principali ha: trasformazione della banca in Società per azioni, quotazione in Borsa, aumento di capitale da un miliardo di euro.

All’interno del progetto Serenissima, approvato dal consiglio di amministrazione della banca nel novembre scorso, è previsto inoltre un corrispettivo per i soci che volessero recedere dalla Società. Tale corrispettivo è stato determinato in euro 7,30 ad azione sulla base delle valutazioni e analisi compiute da parte della società PWC; rappresenta un sconto del 76% rispetto alla valutazione di 30,50 euro data dalla banca ad aprile scorso e dell’80% rispetto a quella di 36 euro quale prezzo fissato per l’aumento di capitale dell’estate del 2014. Chi, ad esempio, avesse investito mille euro in azioni Veneto Banca nel luglio 2014, adesso se ne ritroverebbe circa duecento. Ma non è tutto.

Infatti, come comunicato dal Consiglio di amministrazione, “il rimborso delle azioni del socio che esercita il diritto di recesso da una banca popolare in occasione della sua trasformazione in società per azioni è assoggettato e subordinato alla possibilità per la banca di rispettare, a seguito del rimborso stesso, i requisiti prudenziali ad essa applicabili e, quindi, di ottenere l’autorizzazione da parte dell’Autorità competente per la riduzione dei fondi propri”.

In sostanza, visto che la BCE ha imposto a Veneto Banca il raggiungimento di un coefficiente di capitale CET1 almeno pari a 10,25%, ma che attualmente è al 7,12%, la banca non dispone delle risorse per riacquistare le azioni dai soci che volessero esercitare il recesso. Così, chi vorrà, potrà liquidare le azioni solo una volta avvenuta la quotazione, vendendole sul mercato.

Se ci dovesse essere una corsa a liquidare il proprio investimento, chi può dire quale sarà il prezzo delle azioni nelle ore immediatamente successive alla quotazione?

Per il momento teniamo però a mente questo valore di 7,30 euro. A questi livelli, la banca viene valutata intorno a 890 milioni di euro, con un rapporto prezzo/utile netto atteso (P/E) al 2018 di 5,6 e un rapporto prezzo/capitale netto tangibile (P/TBV) di circa il 40%.

Questi valori ci servono per ipotizzare cosa potrà succedere nel marzo del prossimo anno, quando un’altra importante banca veneta (molto radicata anche nella mia città, Prato), dovrà affrontare un passaggio molto simile.

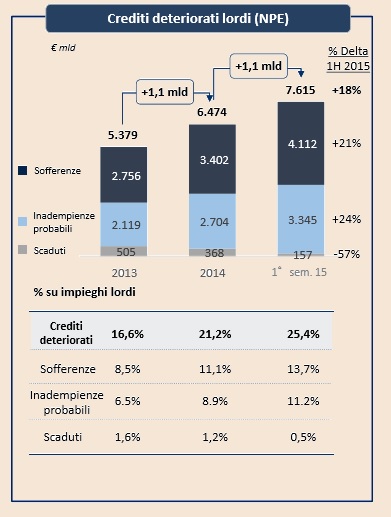

La Banca Popolare di Vicenza, infatti, nel novembre scorso ha ricevuto i risultati del Processo di Revisione e Valutazione Prudenziale (SREP – Supervisory Review and Evaluation Process) compiuto dalla BCE. Così come per la Veneto Banca, anche per la Pop Vicenza, è richiesto il raggiungimento di un CET1 pari al 10,25%. Attualmente è al 6,8%, bastonato dagli accantonamenti per crediti deteriorati che continuano ad aumentare e che nell’ultima relazione semestrale avevano superato il 25% del totale degli impieghi.

Crediti deteriorati. Fonte dati Banca Popolare di Vicenza

Inoltre, si richiede di:

- Presentare un piano di capitale da realizzarsi entro la fine di aprile 2016.

- Rafforzare le strutture organizzative, i processi, le procedure e le strategie relative alle sue funzioni di controllo interno.

- Porre in essere politiche conservative ed un contingency plan sul fronte della liquidità fino alla realizzazione del piano di capitalizzazione, per far fronte a possibili deflussi che potrebbero influire sulla posizione di liquidità del Gruppo.

- Rafforzare il piano di valutazione dell’adeguatezza patrimoniale (ICAAP) e il processo di stress test e di pianificazione del capitale.

Pertanto, anche la Popolare di Vicenza dovrà seguire un processo analogo a quello già avviato dalla Veneto Banca: trasformazione in Società per azioni, quotazione sul mercato, aumento di capitale. Tutto già stabilito e approvato nel piano industriale presentato nel settembre scorso. Manca solo da definire il prezzo al quale verrà offerto ai soci il recesso dalla società.

Vediamo quindi se la valutazione di Veneto Banca può esserci utile per identificare il possibile valore di recesso offerto agli azionisti di Popolare di Vicenza.

Nella seguente tabella sono rappresentati alcuni dei principali valori e indici di bilancio delle due banche:

Principali indici di bilancio. Fonte dati Banca Popolare di Vicenza e Veneto Banca

I valori al 2020 sono ricavati dai comunicati stampa dei piani industriali recentemente presentati. Si nota come le due società siano abbastanza simili in termini di attivi ponderati per il rischio, per basso livello di CET1, per indice di copertura della liquidità (attività disponibili per far fronte ad una crisi di liquidità di 30 giorni) non ancora al 100% e per grado di copertura dei crediti deteriorati.

Anche la redditività non è molto differente tra le due, ma nell’ultimo anno hanno inciso in maniera determinante le rettifiche di valore dell’avviamento e dei crediti. Anche gli obiettivi del piano industriale non sono molto differenti, con Veneto Banca che punta ad avere un coefficiente di patrimonializzazione superiore.

Vista la somiglianza tra le due banche il valore stabilito per Veneto Banca può essere utilizzato per individuare un ipotetico livello di prezzo per le azioni della Popolare di Vicenza.

Se utilizziamo il multiplo P/E, con un risultato netto stimato dalla Popolare di Vicenza nel 2018 a 217 milioni di euro, la banca varrebbe oggi 1,215 miliardi di euro. Se invece utilizziamo il multiplo P/TBV, essendo il capitale netto tangibile pari a 2,877 miliardi di euro, il valore sarebbe intorno a 1,15 miliardi.

In questo modo, tenendo presente che le azioni in circolazione sono 99,825 milioni, ne risulta un valore per azione compreso tra 11,5 e 12,5 euro. Un valore più basso di circa il 75% rispetto a 48 euro, ultimo valore dato dalla banca. Chi avesse investito invece mille euro nell’ultimo aumento di capitale fatto lo scorso anno al prezzo di 62,5 euro, potrebbe ritrovarsi con meno di 200 euro.

Particolare il caso della Fondazione Cariprato, la quale ha in bilancio 354.766 azioni della Banca Popolare di Vicenza, frutto della conversione avvenuta – anni fa – dell’8% detenuto dalla fondazione nella Cariprato S.p.a. (controllata allora al 92% dalla Popolare di Vicenza). Tale partecipazione era già stata svalutata nel bilancio 2014 per circa 4,450 milioni di euro e, nel caso si dovesse arrivare ad un prezzo in linea con quello di Veneto Banca, la perdita aggiuntiva si aggirerebbe intorno ai 13 milioni di euro.

Ma non è tutto, perché visto che anche la Banca Popolare di Vicenza non rispetta i requisiti minimi di CET1 fissati dalla BCE, non potrà dar luogo al riacquisto di azioni di chi volesse recedere. Anche in questo caso si dovrà aspettare la quotazione in Borsa per liquidare un investimento sicuramente poco vantaggioso.

Twitter @francelenzi