categoria: Distruzione creativa

Tre buoni motivi per far decollare la finanza alternativa italiana

Pubblichiamo un post di Fabio Bolognini, cofondatore di WorkInvoice –

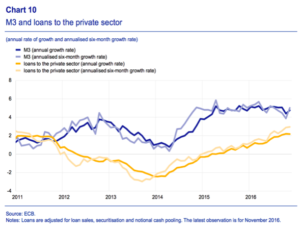

Gli effetti della poderosa iniezione di liquidità generata dal Quantitative Easing della BCE di Draghi stanno dispiegandosi finalmente sul credito in Europa, con un’accelerazione nel 4° trimestre 2016, stando agli ultimi dati della Bank Lending Survey (si veda il grafico sotto), ma purtroppo non ancora in Italia dove la crescita dei prestiti alle imprese rimane bloccata e persino negativa per le piccole imprese.

È evidente la correlazione della ritardata ripresa del credito con le condizioni di difficoltà del sistema bancario nazionale che presenta 5 banche in crisi o seria difficoltà tra le prime dieci e 6 con i conti in rosso nel 2016 e un livello di NPL lordo pari al 16,4% dei prestiti totali, 3 volte più elevato di quello spagnolo e 7 volte di quello tedesco. Le attese di un ritorno alla normalità sul credito non si sono realizzate neppure nel 2016: i dati più recenti mostrano solo modeste crescite su alcune categorie (mutui casa, imprese medio-grandi, medio termine).

La riduzione di circa 110 miliardi di credito alle imprese dal 2011 a oggi si è sommata ai problemi strutturali nel circuito dei pagamenti dove l’Italia mostra la peggiore performance europea quanto a tempi di pagamento tra imprese (mediamente 75 giorni) e dalla PA (circa 140 giorni) con un arretrato che supera i 50 miliardi di euro. L’effetto combinato sulla liquidità delle imprese è stato devastante ed ha alimentato la crescita di procedure fallimentari, che nell’ultimo trimestre comincia a rallentare dopo aver decimato decine di migliaia di imprese in 7-8 anni di crisi.

La riduzione di circa 110 miliardi di credito alle imprese dal 2011 a oggi si è sommata ai problemi strutturali nel circuito dei pagamenti dove l’Italia mostra la peggiore performance europea quanto a tempi di pagamento tra imprese (mediamente 75 giorni) e dalla PA (circa 140 giorni) con un arretrato che supera i 50 miliardi di euro. L’effetto combinato sulla liquidità delle imprese è stato devastante ed ha alimentato la crescita di procedure fallimentari, che nell’ultimo trimestre comincia a rallentare dopo aver decimato decine di migliaia di imprese in 7-8 anni di crisi.

Una recente ricerca presentata dalla società di informazioni finanziarie Leanus ha analizzato i bilanci di 180.000 imprese e stimato che le imprese che incassano mediamente oltre 180 giorni sono il 10% per un totale di 43 miliardi. Altrettanto evidente che le piccole imprese (62 giorni medi di pagamento) soffrono maggiori ritardi nelle rispettive filiere di fornitura non avendo potere contrattuale verso le grandi imprese (87 giorni medi).

Al drenaggio di liquidità nel circuito B2B ha contribuito il sistema bancario perché, tra gennaio 2011 e fine 2016, i crediti alle imprese a breve (entro 12 mesi) sono scesi di 74 miliardi (-22%), mentre quelli a medio lungo ‘solo’ di 32 miliardi. Una riduzione indotta in parte dalla contrazione di PIL e fatturati, ma anche da politiche del credito molto restrittive. 10-12.000 fallimenti e 2-3.000 procedure concorsuali ogni anno innescano un effetto a centri concentrici su decine di migliaia di altre imprese che vedono distrutti crediti commerciali e liquidità.

Che ruolo ha la finanza alternativa in questo poco gradevole scenario? Se esiste un serio problema di liquidità delle piccole imprese e se il sistema bancario non è più in grado di fornire sufficiente liquidità la ricerca di finanza alternativa al sistema bancario deve diventare prioritaria in l’Italia. L’unico tentativo di convogliare liquidità alle PMI dal bacino vastissimo e bloccato del risparmio gestito è stato affidato al programma ‘minibond’, agevolato normativamente dal governo, ma rimasto nei fatti una piccola piscina di liquidità.

I dati dell’Osservatorio del Politecnico mostrano come meno di 30 PMI con fatturato inferiore a 50 milioni, sia nel 2016 che nel 2015, ne abbiano beneficiato. Sono state solo 200 le emissioni inferiori a 50 milioni dall’aprile 2013 a settembre 2016 per un totale che non arriva a 2 miliardi in quasi 4 anni di esperimento.

Dal punto di vista volumetrico si deve osservare invece che le piattaforme P2P di finanziamenti non bancari a privati e imprese sono passate nel Regno Unito da 0,6 miliardi di sterline (2013) a 3,2 miliardi (2015) e che dal 2013 hanno erogato un totale di 10 miliardi, di cui più del 50% a oltre 27.000 PMI inglesi. Un fenomeno non più circoscritto alla Gran Bretagna perché in Europa sono già stati erogati 2,1 miliardi di euro, di cui un quarto a imprese. L’Italia, oggi, è in coda con qualche decina di milioni di euro grazie alle prime due piattaforme operative su PMI (Workinvoice e Borsa del Credito), ha tutte le caratteristiche in termini di domanda e offerta di capitali per esplodere con volumi altrettanto significativi.

Tuttavia non è solo un fatto di numeri.

Un secondo valido motivo risiede nel fatto che le piattaforme P2P di finanza alternativa alimentano un circuito che porta risparmio direttamente proprio alle piccole imprese che le banche faticano a finanziare.

La terza ragione per supportare oggi la crescita delle piattaforme fintech, diffondendone la conoscenza presso le piccole imprese, è legata all’accelerazione del processo di riconversione industriale delle banche italiane oramai indifferibile e in ritardo rispetto all’Europa.

La rapidissima crescita della finanza P2P, la capacità di servire velocemente e con efficacia il segmento delle piccole imprese – troppo costoso per le banche commerciali – è uno stimolo decisivo per il sistema bancario nell’affrontare la minaccia della disintermediazione con nuove strategie e nuovi modelli. Dal confronto e dalla probabile convergenza con il fintech, che ha portato innovazione nei servizi finanziari fondendo tecnologia, tecniche di risk management e cura maniacale nei tempi di risposta al cliente, può uscire la nuova formula del credito. Il successo crescente dell‘invoice trading anche in Italia rispecchia in pieno le criticità del credito a breve e la sete di liquidità delle piccole imprese.

Ma il confronto tra ‘vecchio’ e ‘nuovo’ deve avvenire apertamente, senza intralcio di corporativismi difensivi, seguendo anche qui da noi la linea dettata di recente dal governatore della Bank of England che, parlando a Wiesbaden del tema fintech, ha sottolineato come in UK il 14% del nuovo credito alle PMI arrivi già oggi dal P2P lending e che più di metà sarebbe stato rifiutato dalle banche. Carney ha chiuso il suo intervento con una frase profetica: “Aiutando le tecnologie e gestendo i rischi possiamo creare un nuovo sistema finanziario per una nuova era sotto lo stesso sole”.

Twitter @Linkerbiz