categoria: Sistema solare

Per capire perché l’Europa (con l’Italia) frena occorre studiare la Cina

L’ultima relazione annuale della Bis (Banca dei regolamenti internazionali) ci consente di sbirciare in uno dei processi economici meno osservato, e tuttavia parecchio strategico, dei tempi recenti: il disindebitamento cinese. Se ne parla poco perché le nostre opinioni pubbliche percepiscono Pechino ancora come un soggetto esotico, trascurando però di osservare come l’inserimento della Cina nel grande gioco dell’economia internazionale, che ormai data quasi vent’anni, non abbia significato solo l’emersione di un nuovo partner commerciale, ma la creazione di un grosso anello della lunga catena della produzione globale che ritma la nostra quotidianità. Se questo anello entra in tensione, è inevitabile che anche gli altri ne risentano. Ma poiché le catene della produzione non sono lineari come quelle fisiche, osservare gli effetti del deleveraging cinese ci permette di capire innanzitutto quali paesi ne pagano il prezzo. Che in economia significa perdere prodotto.

Una premessa è d’obbligo. La Cina, come sa chiunque segua le cronache del gigante asiatico, è da anni impegnata in questo processo per liberarsi dell’enorme quantità di debiti che le ha consentito di affrontare senza troppi traumi la grande crisi finanziaria del 2008 e insieme di modernizzare notevolmente la propria economia. Senza bisogno di andare troppo lontano, è sufficiente qui ricordare a che punto siamo.

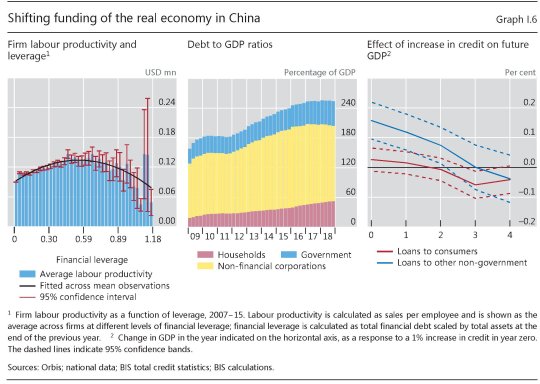

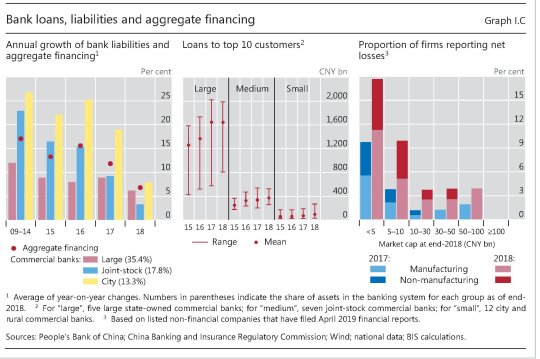

Il grafico al centro consente di apprezzare l’andamento del debito globale suddiviso nei vari settori, ormai stabilmente sopra il 240% del pil dal 2015. Il deleveraging del settore corporate è stato in parte compensato dall’aumento dei debiti del settore delle famiglie e del governo. Ma questo non vuol dire che sia stato indolore. Le autorità hanno preso molte misure per frenare lo shadow banking, uno dei problemi più delicati del sistema finanziario cinese, e questo ha avuto effetti sia sui governi locali, in passato grandi sponsor dello shadow banking e cumulatori di debito “nascosto”, e poi dalle piccole e media imprese che “hanno visto declinare il loro capitale e la loro profittabilità”. Per giunta si è osservato che l’effetto sul pil dei prestiti alle famiglie è praticamente nullo, a differenza di quello del credito concesso alle imprese, che genera investimenti sul capitale fisso e quindi ha un effetto espansivo.

“Queste decisioni – sottolinea la Bis – sicuramente necessarie in una prospettiva di lungo periodo, hanno depresso senza dubbio gli investimenti e l’attività economica nel breve termine”. Il prodotto quindi è calato e si è osservato che le imprese più indebitate sono state quelle che hanno mostrato rallentamenti più marcati della produttività (grafico a sinistra) “riflettendo la cattiva allocazione del credito passato”. “Naturalmente, le tensioni commerciali hanno esacerbato questi problemi, soprattutto per i settori orientati all’esportazione”. In sostanza, le piccole e medie imprese cinesi stanno pagando il prezzo più elevato nella difficile transizione di Pechino verso un’economia più orientata ai servizi e meno indebitata.

I dati, riferiti solo alle imprese quotate, mostrano che nel 2018 è notevolmente cresciuta la quota di imprese non finanziarie di piccola taglia che hanno riportato perdite, con un effetto macro rilevante sul pil, quantificato in una perdita dello 0,2%. Questo gruppo di imprese ha visto diminuire la sua quota di capitalizzazione di mercato del 40%, una volta e mezza in più il calo registrato dalle altre società. Ciò ha determinato “crescenti preoccupazioni sulla redditività futura e, per estensione, sulla salute finanziaria di queste imprese, gravate da un debito elevato”.

Le autorità hanno reagito a questa congiuntura provando a incentivare i prestiti bancari e persino con incentivi fiscali. I primi effetti si sono osservati nel primo trimestre di quest’anno, con il credito bancario verso le Pmi cinesi cresciuto del 19%. Ma nel frattempo il problema del rallentamento cinese ha smesso di essere un problema solo cinese. È diventato un problema globale, e in particolare europeo. “Con il rallentamento della Cina, che ha contribuito in parte al rallentamento dell’area dell’euro, un’altra importante potenza commerciale, il commercio globale ha subito un duro colpo”, scrive la Bis.

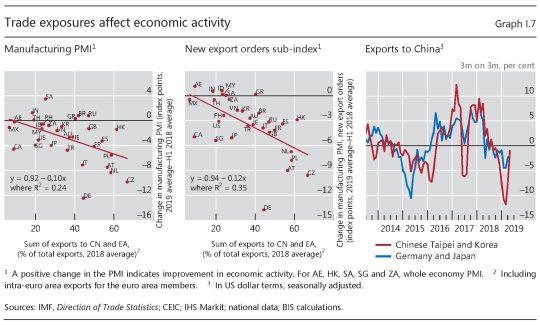

Anche qui, chiunque segua le cronache economiche internazionali non troverà di che stupirsi. E tuttavia si tende a sottovalutare l’impatto che la Cina ha sulla produzione europea, principalmente a causa della forte relazione commerciale che la Cina ha con la Germania, e quindi, indirettamente, anche con l’Italia. Il grafico sotto consente di osservare il peso specifico sulla manifattura e sugli ordini del rallentamento cinese.

Come si può osservare la Germania è molto esposta al commercio con la Cina, in buona parte a causa dei beni intermedi scambiati all’interno delle catene del valore. Non siamo al livello di Taipei o Corea del Sud, per i quali i beni intermedi pesano il 76-81% dell’export verso la Cina, ma si tratta comunque di scambi rilevanti.

Il calo degli scambi commerciali, inoltre, è influenzato dalle condizioni più tirate dei finanziamento delle economie emergenti, in parte provocato dall’apprezzamento del dollaro, che è la valuta che denomina molti dei loro debiti. Quindi se la Cina rallenta, l’Europa (e la Germania in primis) frena, e l’apprezzamento del dollaro aggrava lo slowdown. A qualcuno potrebbe persino sembrare un programma politico.

Twitter @maitre_a_panZer