categoria: Draghi e gnomi

Il caso Greensill sembra un film di Nolan ma la colpa non è degli strumenti

Post di Matteo Tarroni, CEO e co-founder di Workinvoice* e Paolo Cioni, consulente assicurazione crediti ed ex country manager di Euler Hermes –

La trama del caso Greensill – l’istituzione finanziaria con sede a Londra e specializzata nel finanziamento delle supply chain, nel cosiddetto “reverse factoring” – è più complicata di un film di Chistopher Nolan, e presenta anche una serie di personaggi memorabili. Lunedì 1° marzo Credit Suisse ha ritirato 10 miliardi di dollari di fondi legati agli asset originati da Greensill. Nella stessa giornata il regolatore tedesco BaFin ha preso il controllo della banca tedesca di proprietà di Greensill e contemporaneamente i legali di Greensill hanno dichiarato, mentre cercavano di istruire una procedura fallimentare in un tribunale australiano che, se l’attività si fosse interrotta, 50.000 posti di lavoro a livello globale sarebbero stati a rischio. Mercoledì mattina, infine, la branch britannica ha presentato istanza di protezione dall’insolvenza nei tribunali del Regno Unito.

Ad orchestrare tutto è Lex Greensill, cresciuto in una fattoria a Bundaberg nel Queensland in Australia, ex banchiere in Citigroup e Morgan Stanley, insignito della carica di comandante dell’ordine britannico dal Principe Carlo, influente a tal punto da ingaggiare l’ex premier David Cameron. Fondatore dell’omonima banca, lui stesso ha spesso raccontato come la sua visione aziendale sia stata plasmata dai disagi creati dalle grandi corporation all’azienda di famiglia a causa dei lunghi tempi di pagamento. In pochi anni la sua idea imprenditoriale si è sviluppata in un’impresa di grande risonanza con una valutazione multimiliardaria e ha ricoperto anche un ruolo di supporto al Governo inglese per risolvere il problema di gestione dei pagamenti ai propri fornitori.

Greensill è passata in pochi giorni da essere un cosiddetto “Unicorno” (startup che capitalizzano più di un miliardo di dollari) a portare i libri in tribunale: colpa del “Reverse Factoring” o di come viene utilizzato?

Perché non bisogna demonizzare lo strumento del Reverse Factoring

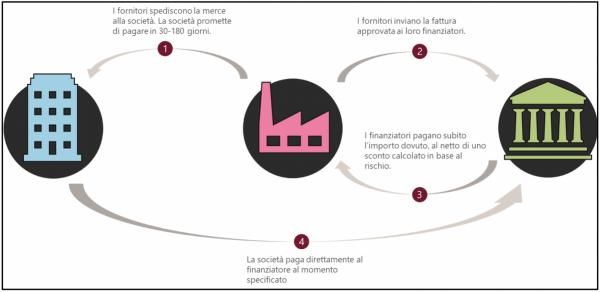

Greensill si occupa del finanziamento dei crediti commerciali, una pratica che esiste da secoli e che prevede che un istituto finanziario paghi i fornitori di un’azienda in anticipo rispetto alla data della fattura e con uno sconto. È una transazione vincente per tutti i soggetti coinvolti, in teoria. I fornitori vengono pagati più velocemente, i loro clienti pagano più tardi e l’istituto finanziario realizza un ritorno sul proprio capitale. Quando il soggetto promotore di questa transazione è il capofiliera stiamo parlando di “Reverse Factoring”.

Schema di funzionamento del Reverse Factoring

Se guardiamo alla definizione di Reverse Factoring che si trova nell’ottima guida digitale “Supply Chain Finance” realizzata dall’Osservatorio SCF del Politecnico di Milano scopriamo che: “Il Reverse Factoring è una modalità operativa del Factoring in cui un cliente di elevato merito creditizio attiva una partnership con un Factor per favorire la cessione delle fatture dei propri fornitori.”

In sintesi, spiega sempre la guida dell’Osservatorio, “l’adozione di soluzioni di Reverse Factoring conduce a benefici non correlati semplicemente alla riduzione del Capitale Circolante, obiettivo di tutte le soluzioni di Supply Chain Finance. Infatti, oltre ai benefici economici e finanziari, occorre considerare anche aspetti intangibili, come la possibilità di migliorare la sostenibilità e la collaborazione all’interno dell’intera filiera, nonché i vantaggi operativi, strettamente connessi al grado di digitalizzazione della soluzione adoperata.”

E se il caso di Greensill può indurre in tentazione e far dire o pensare che il Reverse Factoring non sia cosa buona e giusta, crediamo che in merito si debbano fare alcune considerazioni che possono essere d’aiuto per evitare di demonizzare lo strumento.

La Supply Chain Finance non è colpevole più di quanto lo fosse la cartolarizzazione quando è scoppiata la débâcle dei subprime nel 2008: entrambi i mercati svolgono un ruolo essenziale nell’integrazione tra finanza ed economia reale. Tuttavia, non ci si può aspettare che queste tecniche trasformino spazzatura (operazioni circolari o subprime a seconda dei casi) in investimenti affidabili.

Il ruolo indispensabile delle Assicurazioni del Credito

E poi ci sono le Assicurazioni del Credito, al centro del mirino in questi giorni, chiamate in causa dallo stesso Lex Greensill, secondo cui le compagnie assicurative non avrebbero rinnovato le coperture a garanzia dei crediti commerciali finanziati dalla SCF, di fatto facendo venire a mancare una componente fondamentale nell’impianto architetturale delle operazioni.

Ma come funziona il mercato delle assicurazioni del credito? L’assicurazione dei crediti è uno strumento molto utile per proteggere le imprese dai mancati pagamenti dei loro clienti, sia nel mercato domestico che all’estero, ed è talvolta indispensabile quando si opera con clienti e/o mercati poco conosciuti, o che presentano un rischio di credito non trascurabile, soprattutto in questa fase di crisi economica conseguente alla crisi sanitaria Covid-19 dove purtroppo stiamo registrando un forte e diffuso deterioramento del merito di credito e un significativo aumento della probabilità di default delle imprese, in particolare le PMI.

Lo strumento è anche molto utile per le società di Factoring e per gli operatori della Supply Chain Finance, in quanto gli stessi attraverso la copertura assicurativa del loro portafoglio acquisito pro-soluto condividono il rischio di credito del portafoglio con gli assicuratori in cambio di un corrispettivo, il premio di polizza, commisurato naturalmente alla qualità dei rischi trasferiti e alla storia dei mancati pagamenti. Gli assicuratori del credito, come naturalmente tutti gli operatori privati in un mercato libero, sono interessati a entrare in questo settore fintanto che riescono a realizzare nel medio e lungo periodo un equilibrio tecnico di premi e sinistri tale da generare i livelli di profittabilità attesi dagli azionisti, pertanto tra Assicuratore e Factor si deve stabilire sin da subito quella partnership basata sulla trasparenza e chiarezza di aspettative su cui fondare una relazione Win-Win.

Quando i rapporti non sono fondati su questi principi ma vengono basati su un approccio sostanzialmente speculativo, rivolto a massimizzare nel breve il risultato soltanto da una delle due parti, prima o poi i nodi vengono al pettine e quando questo succede allora il colpevole non può essere lo strumento dell’Assicurazione Crediti o la Supply Chain Finance, bensì l’uso speculativo che si è fatto di questi strumenti.

Incentivare la trasparenza per evitare i casi di cattiva gestione

Dal 2018, la stampa specializzata (il Financial Times in primis) ha fornito un’ampia copertura delle transazioni in questione fornendo alle parti interessate, tra cui regolatori, investitori, banche, gestori patrimoniali ripetuti segnali di allerta precoci, “luci rosse lampeggianti” su un modello di business apparentemente pervasivo. Ma non è stata ascoltata.

Un caso isolato di “mala gestio” di Supply Chain Finance non crea un rischio sistemico, pertanto concentrarsi sulla corretta divulgazione da parte dell’azienda e un’adeguata due diligence da parte delle istituzioni è probabilmente più efficace di una spinta normativa. Il finanziamento dei crediti è legalmente diverso dal finanziamento del debito: riclassificarlo come debito biforcherebbe la contabilità da quella legale e creerebbe grande confusione e caos.

Incentivare le società a divulgare le informazioni chiave sulla modalità di gestione dei crediti commerciali (compresi gli importi suddivisi per tipo di controparte / categorie di scadenza / insieme alle relative modifiche trimestre dopo trimestre), penalizzando quelle società che non lo fanno con la riclassificazione del debito, fornirebbe agli investitori e ai revisori trasparenza a costo zero, senza andare a colpire lo strumento del reverse factoring in sé, che da sempre va a proteggere la virtuosità delle filiere produttive, permettendo al capofiliera di assicurarsi di avere fornitori in buona salute, affidabili e solidi finanziariamente. Uno strumento quanto mai necessario in questo periodo, in cui la crisi si è abbattuta principalmente sui piccoli fornitori.

*Workinvoice

Operativa dal 2015, Workinvoice è una società fintech di servizi a valore aggiunto per le imprese, che mette in contatto diretto risorse finanziarie e settore produttivo. Workinvoice ha sviluppato il primo mercato online in Italia di invoice trading, il canale alternativo per l’anticipo fatture, e nel 2018 ha stretto una partnership industriale con il leader delle business information Cribis (gruppo Crif). La società è al centro di un ecosistema di operatori finanziari, aziende leader di filiera, società produttrici di software gestionali e infrastrutture di soluzioni digitali per la supply chain. Nel 2020 ha anche lanciato insieme a Cribis e con il supporto di PWC il primo mercato europeo per la cessione dei crediti fiscali (TaxCreditPlace).