categoria: Sistema solare

Economie emergenti e criptovalute: fine dell’egemonia del dollaro?

A cura di Davide Lanticina per Accademia Politica –

Il sistema monetario internazionale potrebbe trovarsi sulla soglia di un cambiamento significativo dovuto ai nuovi equilibri geopolitici e al progresso tecnologico. In particolare, sussiste un dibattito se questi mutamenti spodesteranno il dollaro USA dalla sua posizione di valuta internazionale dominante, come è stato per gran parte del periodo successivo alla Seconda guerra mondiale. Non è da ritenersi una questione secondaria, poiché la finanza è un elemento chiave del soft power di uno Stato.

Il potere del dollaro

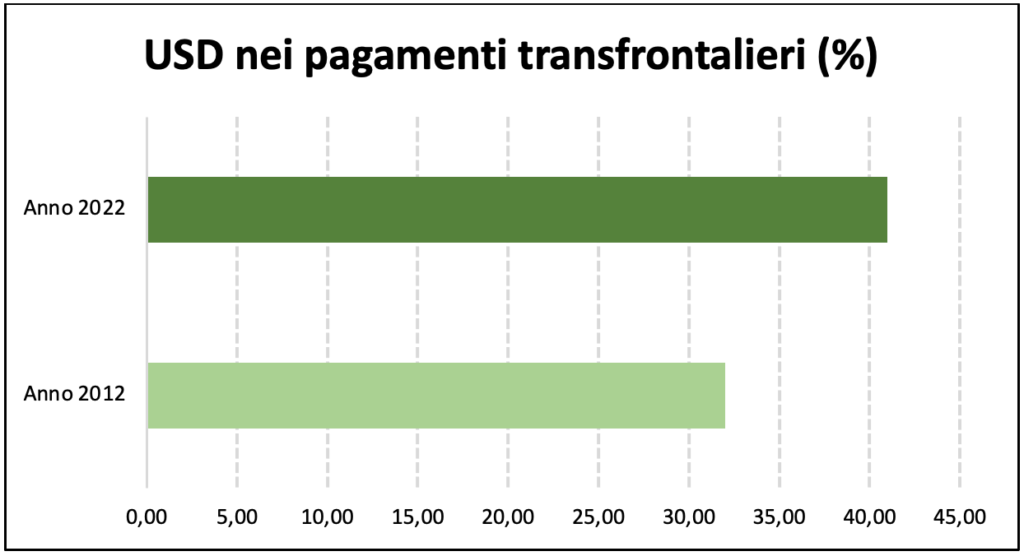

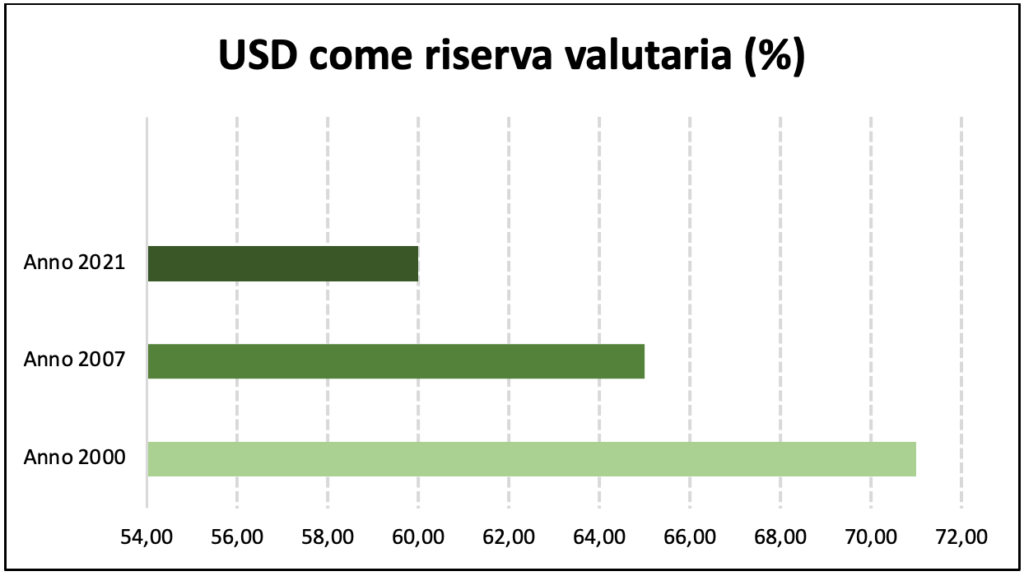

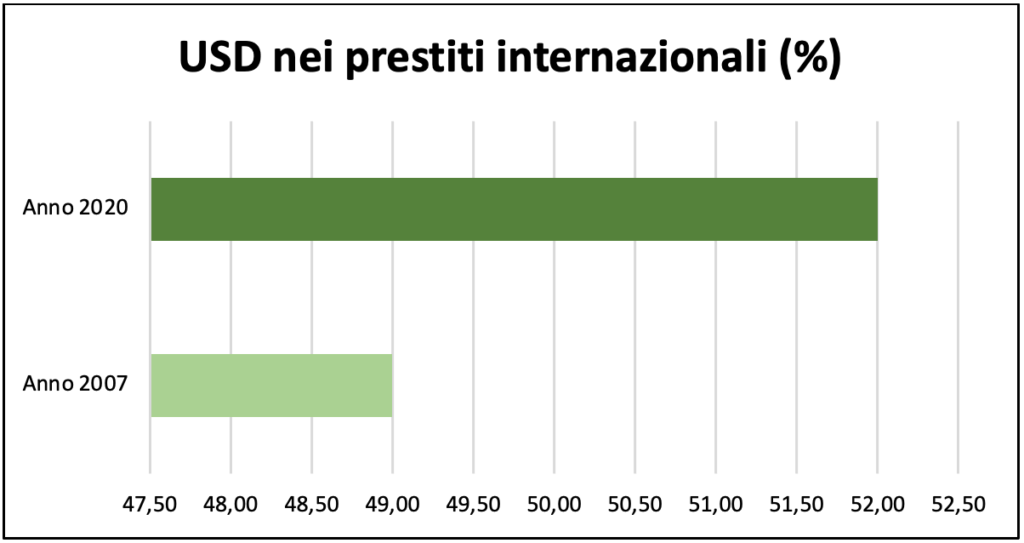

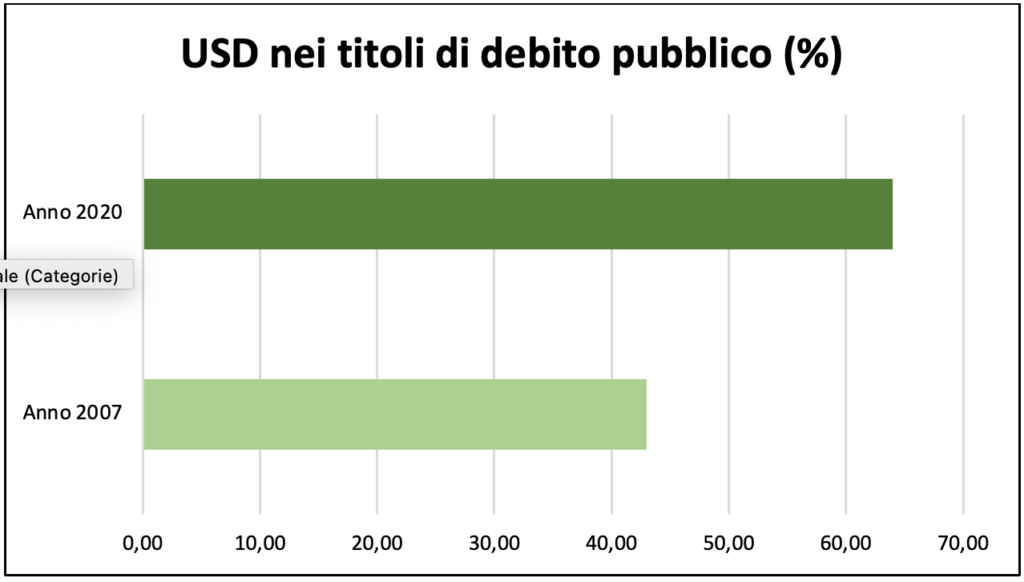

Ad oggi, quasi il 60% delle riserve di valuta estera delle Banche Centrali del mondo sono investiti in attività denominate in dollari; quasi tutti i contratti sulle materie prime, compresi quelli sul petrolio, sono prezzati e regolati in dollari; infine, il dollaro è utilizzato per denominare e regolare oltre il 40% delle transazioni finanziarie internazionali. La preminenza del dollaro su scala globale conferisce agli USA notevole potere e influenza: poiché le transazioni che comportano l’uso del dollaro coinvolgono il sistema bancario statunitense, il governo degli Stati Uniti può punire severamente i Paesi, come l’Iran e la Russia, attraverso sanzioni che limitano il loro accesso alla finanza globale.

Fonte: ycharts.com

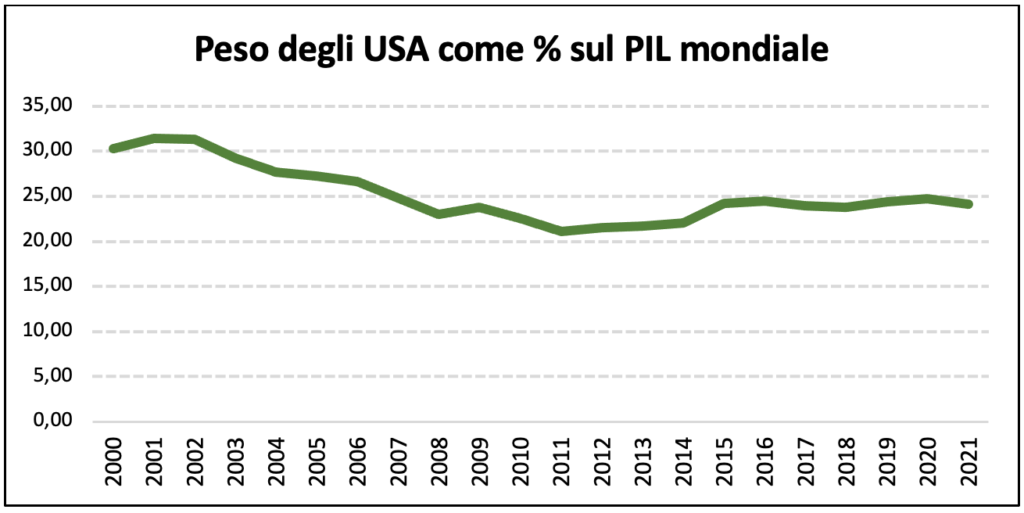

In quest’ottica, il minor peso del PIL degli Stati Uniti sul PIL globale (24% attuale contro il 30% del 2000) diventa questione secondaria, dal momento che l’influenza finanziaria permette loro di esercitare ancora un grande potere sul sistema economico globale.

La globalizzazione finanziaria e il ruolo delle criptovalute

L’emergere di valute digitali, sia private che ufficiali, sta sconvolgendo la finanza nazionale e internazionale. Per esempio, i pagamenti transfrontalieri tendono ad essere lenti, costosi e difficili da monitorare in tempo reale; invece, le nuove tecnologie nate grazie alle criptovalute, ora rendono il pagamento e il regolamento delle transazioni più economici e praticamente istantanei. In particolare, le Banche Centrali di alcuni importanti Paesi emergenti (Cina, Hong Kong SAR, Thailandia ed Emirati Arabi Uniti) stanno collaborando per sviluppare nuove tecnologie che possano efficientare le transazioni finanziarie internazionali.

Fonte: BCE, FMI e SWIFT

Le nuove potenze minacciano il dollaro Usa

Questo sviluppo alleggerirà gli attriti legati ai pagamenti nel commercio internazionale, poiché un regolamento più rapido riduce i rischi derivanti dalla volatilità dei tassi di cambio. Gli esportatori e gli importatori godranno di una minore necessità di copertura contro i rischi di volatilità del tasso di cambio che derivano da lunghi ritardi nell’elaborazione e nella finalizzazione dei pagamenti. Anche i migranti economici che inviano rimesse monetarie ai rispettivi paesi d’origine, una fonte fondamentale di entrate per molte economie in via di sviluppo, beneficeranno di commissioni più basse.

Analogamente, alcuni cambiamenti sono in atto anche nei mercati dei cambi, dal momento che la maturazione dei mercati finanziari e dei sistemi di pagamento rende più semplici le transazioni tra coppie di valute di mercati emergenti (e.g., Cina e India per gli scambi diretti di renminbi con rupie). Invece, pochi anni fa, convertire tali valute in dollari, e viceversa, era più facile ed economico che scambiarle direttamente tra loro. In breve, man mano che i pagamenti internazionali diventeranno più facili e aumenteranno di volume, il ruolo del dollaro nell’intermediazione di tali pagamenti potrebbe diminuire.

Verrà il momento del renminbi?

Stante il rapido declino dell’uso del contante, diverse Banche Centrali stanno sperimentando le cosiddette CBDC (Central Bank Digital Currencies); in particolare, secondo molti esperti, la Cina si trova a uno stadio di ricerca avanzato per una propria potenziale CBDC. Sui mercati finanziari, la prospettiva di un renminbi digitale disponibile in tutto il mondo ha intensificato la speculazione secondo cui la valuta cinese potrebbe guadagnare importanza e persino competere con il dollaro. Probabilmente, invece, anche un renminbi digitale di per sé non cambierà l’equilibrio di potere tra le principali valute: dopotutto, la maggior parte dei pagamenti internazionali è già digitale.

Cosa manca alla Cina per convincere gli investitori

Inoltre, il renminbi manca ancora di alcuni attributi chiave che tipicamente le reserve currency (come il dollaro) necessitano per essere considerate dei depositi di valore affidabili. La Cina ha compiuto alcuni progressi in questo ambito, rimuovendo le restrizioni sui flussi di capitali transfrontalieri, lasciando il valore della sua valuta alle forze di mercato e ampliando l’accesso degli investitori stranieri ai suoi mercati obbligazionari. Tuttavia, il governo cinese ha rifiutato i cambiamenti istituzionali essenziali per guadagnarsi la fiducia degli investitori stranieri, tra cui una Banca Centrale indipendente e lo stato di diritto.

Pertanto, a meno di riforme economiche orientate al mercato e miglioramenti al quadro istituzionale cinese, risulta assai improbabile che il renminbi rappresenti una seria minaccia per l’egemonia del dollaro.

Gli emergenti e le alternative alle economie avanzate

La proliferazione dei canali per i flussi finanziari transfrontalieri intensificherà la vulnerabilità delle economie in via di sviluppo alla volatilità delle politiche delle principali Banche Centrali e degli investitori, a causa di controlli meno rigidi sui capitali (come dimostra il caso del debito pubblico ecuadoregno detenuto in Bitcoin).

La risposta naturale dei responsabili politici nei mercati emergenti è quella di proteggere le loro economie accrescendo le riserve di valuta estera. Al contempo, il più difficile accesso della Russia alla maggior parte delle sue riserve di valuta estera (quale risultato delle sanzioni seguite all’invasione dell’Ucraina) mostra che tali riserve potrebbero non essere disponibili in tempi di estremo bisogno. Di qui le speculazioni secondo cui le economie dei mercati emergenti guarderanno ad altre attività di riserva, come l’oro, le criptovalute o il renminbi, come alternative ai titoli di stato emessi dalle economie avanzate.

Fonte: BCE, FMI e SWIFT

Oro e bitcoin vs. dollaro

In realtà, le attività come l’oro non sono valide alternative perché i loro mercati non sono abbastanza liquidi: sarebbe difficile vendere una grande quantità di oro in un breve periodo senza innescare un crollo dei prezzi della stessa materia prima; le criptovalute, come i Bitcoin, hanno l’ulteriore problema di essere altamente instabili nel valore. Anche le riserve di renminbi potrebbero essere di aiuto limitato a motivo della non completa convertibilità della valuta.

Per il prossimo futuro, dunque, è probabile che ci sia una forte e forse persino crescente domanda di safe asset che siano liquidi, disponibili in grandi quantità e sostenuti da Paesi con sistemi finanziari affidabili.

L’offerta di tali attività è limitata e il dollaro USA, che rappresenta una perfetta combinazione della più grande economia e sistema finanziario del mondo, sostenuto da un solido quadro istituzionale, rimane il fornitore dominante.

Il desiderio di diversificazione ha portato a recenti modesti aumenti delle quote di dollari australiani, canadesi e neozelandesi nelle riserve globali di valuta estera, ma queste e le altre principali valute di riserva (e.g., l’euro, la sterlina britannica e lo yen giapponese) hanno intaccato solo marginalmente la quota del dollaro statunitense.

Fonte: BCE, FMI e SWIFT

Il paradosso: un biglietto verde ancora più forte

È probabile, infatti, che le turbolenze economiche si traducano in un’ulteriore dollarizzazione delle economie, in particolare se le versioni digitali di valute note come il dollaro diventano facilmente disponibili in tutto il mondo.

Sebbene le tecnologie digitali consentano nuove forme di denaro che potrebbero dare avvio a una nuova era di concorrenza valutaria nazionale e internazionale, è altrettanto plausibile che queste nuove forze creeranno una maggiore centralizzazione, con alcune valute che accrescono ancora più potere e influenza. In altre parole, molti di questi cambiamenti potrebbero rafforzare piuttosto che indebolire il dominio del dollaro.

La Dollar Trap

La “Trappola del dollaro” nasce dal fatto che la maggior parte degli impieghi di capitale su scala globale sono denominati in dollari statunitensi.

Gli investitori stranieri (incluse le Banche Centrali) detengono quasi 8 trilioni di dollari di debito pubblico degli Stati Uniti; gli obblighi finanziari complessivi degli Stati Uniti verso il resto del mondo ammontano a 53 trilioni. Poiché tali passività sono denominate in dollari, un calo del valore del dollaro non farebbe alcuna differenza per l’importo a carico degli Stati Uniti, ma ridurrebbe il valore di tali attività in termini di valute dei Paesi che le possiedono.

Al contempo, le disponibilità di attività estere degli investitori statunitensi, circa 35 trilioni, sono denominate quasi interamente in valute estere. Un apprezzamento di quelle valute rispetto al dollaro significherebbe che valgono di più quando avviene la conversione in dollari. Pertanto, sebbene gli Stati Uniti siano debitori netti nei confronti del resto del mondo, un calo del valore della valuta comporterebbe un guadagno inaspettato per gli Stati Uniti e una grossa perdita per il resto del mondo. Conseguentemente, anche i detrattori del dollaro potrebbero temere un forte calo del suo valore, lasciando il mondo bloccato in una dollar trap.

Fonte: BCE, FMI e SWIFT

Quindi, le nuove tecnologie potrebbero rafforzare il dollaro

Il risultato è che il ruolo del dollaro come valuta di riserva dominante probabilmente persisterà, anche se il suo status di valuta di pagamento si erode. Una prospettiva più probabile è un rimescolamento dell’importanza relativa delle altre valute, mentre il dollaro mantiene il suo primato. Infatti, piuttosto che spodestare il dollaro, le nuove tecnologie e gli sviluppi geopolitici potrebbero rafforzare la sua posizione.