categoria: Vendere e comprare

Ora che le 4 banche sono salve vi spieghiamo che significa e chi paga veramente

Econopoly pubblica un contributo al dibattito sul salvataggio di CaRiFe, Banca Marche, Banca Etruria e CaRiChieti. Questo scritto è stato messo a punto da due analisti finanziari che preferiscono rimanere anonimi e affidano le loro valutazioni al blog –

Come funziona l’operazione di messa in sicurezza di Banca Marche, Banca Popolare dell’Etruria e del Lazio, Cassa di Risparmio di Ferrara e CariChieti?

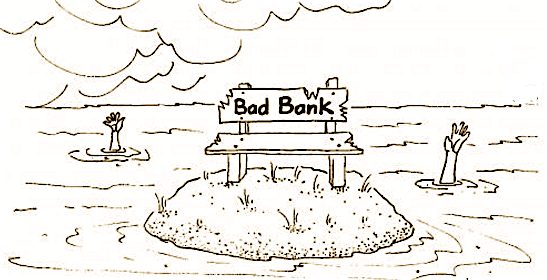

Le quattro banche in amministrazione straordinaria vengono sostanzialmente rilevate dal Fondo di Risoluzione, e cedono a quattro neocostituite Bad Bank il loro portafoglio crediti peggiore (Bad Loan) che ammonta a nominali 8,5 miliardi di euro già svalutati per circa il 60%. Il Fondo di Risoluzione gestisce il risanamento delle quattro banche, oggi definite Bridge Bank, ai fini del loro ricollocamento successivo sul mercato come Good Bank, mentre le Bad Bank saranno impegnate nel recupero dei Bad Loan.

Per la gestione di tutta l’operazione è stato anzitutto necessario riassorbire le perdite con l’azzeramento delle azioni e dei prestiti subordinati (quasi-capitale). Ma non è bastato, sono stati necessari altri 1,8 miliardi per ricapitalizzare le Bridge Bank perché potessero tornare ad operare, ed 0,1 milioni come capitale delle Bad Bank. Oltre a questo, la valutazione dei Bad Loan fatta dalle banche è stata riconosciuta ottimistica, ed è stata necessaria un’altra svalutazione per 1,65 miliardi. In aggiunta, il Fondo di Risoluzione pone 400 milioni a ulteriore garanzia del recupero dei Bad Loan (detta in soldoni, da quei 8,5 miliardi ci si aspetta di recuperare circa 1,1 miliardi, il 13%).

Conto totale dell’operazione: 4 miliardi.

Il Fondo di Risoluzione, appena nato, ha recuperato le somme necessarie attraverso due prestiti combinati concessi da Banca Intesa, Unicredit, e Ubi Banca.

Il primo prestito per 2,3 miliardi è in effetti una anticipazione di quattro anni di contribuzioni dell’intero sistema bancario al Fondo di Risoluzione. Entro fine 2015 tutte le altre banche verseranno la loro parte e il Fondo potrà restituire il prestito: prestito a brevissimo con rischio sostanzialmente nullo.

Il secondo è un prestito secco di 1,7 miliardi finanza la maggior svalutazione dei Bad Loan con scadenza a 18 mesi, ed è garantito fino a 400 milioni da Cassa Depositi e Prestiti.

DIciamo che non si tratta di un vero bail-in, in quanto il ripianamento delle perdite non è stato sopportato anche dai debitori senior e dai correntisti (questo rappresenta, rispetto alla soluzione bail-in, una traslazione dei costi di risoluzione in capo ad altri soggetti). Non è propriamente un bail-out, in quanto i fondi impiegati non arrivano dallo Stato. A ridosso dell’entrata in vigore il primo gennaio prossimo della normativa sul bail-in, è stata partorita una soluzione mista da definire, con un neologismo, bail-over.

Le perdite sono sopportate per circa 1,7 miliardi da azionisti e finanziatori subordinati “cancellati” e per 2,3 dal sistema bancario complessivo. Il prestito secco di 1,7 miliardi è invece atteso venir recuperato dall’attività delle Bad Bank. Il costo per il contribuente risiede nella garanzia prestata da CDP (qualora ne fosse necessaria l’escussione) e nell’esenzione IRES sui contributi al Fondo di Risoluzione (0,65 miliardi sui 2,3 miliardi di cui sopra), cioè entro un massimo di 1,05 miliardi di euro. Il tutto, salvo sorprese.

A differenza di come viene generalmente presentata, l’operazione non si è conclusa ma è solo iniziata: occorrerà verificare da una parte l’effettivo recupero dei Bad Loan, e dall’altra la capacità delle Bridge Bank di recuperare un’operatività adeguata al profittevole ricollocamento sul mercato. Non solo: andrà verificata la presenza stessa degli acquirenti. Su quest’ultimo aspetto possiamo prospettare alcuni scenari: una aggregazione di soggetti “nuovi” rileva le Good Bank, nuove banche straniere entrano sul mercato italiano, oppure banche italiane (credibilmente, le tre che hanno anticipato i soldi al Fondo di Risoluzione) rilevano le Good Bank. Il primo è improbabile, il secondo è poco probabile, il terzo è il più realistico ed ha senso almeno per il fatto che sono state banche italiane a supportare l’operazione. Chi acquista, acquista nuove banche “ripulite e funzionanti”, sostanzialmente scaricando sul contribuente e sul sistema bancario in generale parte dei costi della “ripulitura”.

Interessante sarà se le performance di recupero delle Bad Bank fossero ancora più deludenti dell’atteso, oltre cioè quanto coperto dalla garanzia CDP. In quel caso non è chiaro chi pagherebbe la ricapitalizzazione necessaria. Le tre grandi banche hanno un credito verso il Fondo, eventualmente compensabile con il prezzo di acquisto delle Good Bank, e non è chiaro se questo troverà fondi chiedendo ancora un anticipo di contribuzioni presso tutto il sistema bancario, oppure – più probabile – attraverso una ricapitalizzazione con soldi pubblici.

In quest’ultimo caso, il conto per il contribuente sarebbe ancora più salato e rivelerebbe un fatto: oggi le tre grandi banche intervenute potrebbero in effetti aver definito un tetto alle perdite sul portafoglio peggiore (l’anticipo dei contributi al Fondo, decurtato dell’esenzione IRES), lasciando il rischio di maggiori perdite in capo al contribuente, cioè socializzando parte del ripianamento dei Bad Loan e riservandosi la possibilità di futuri acquisti con un piccolo “sconto” (il prestito da 1,7 miliardi, in tal caso, funzionerebbe ex post quasi come un acconto). Ma la componente bail-out di questo bail-over sarà chiara solo ex post.

Probabilmente questa operazione vuol lanciare due messaggi: una banca può – veramente – fallire ed è l’ultima volta che obbligazionisti senior e depositi privati (sopra i 100.000 euro) ne escono illesi. Quel che sopporta il contribuente, e il possibile assorbimento delle Good Bank nelle tre principali banche italiane, può essere il prezzo di quest’ultima concessione prima di un bail-in in versione full.

Twitter @econopoly24

Dal Sole 24 Ore: Ecco i bond subordinati delle quattro banche salvate