categoria: Sistema solare

Pump baby pump! Commercio, investimenti e geopolitica. Cosa frena la corsa del petrolio?

L’autore di questo post, Raffaele Perfetto, ha acquisito esperienza decennale in ambito Oil & Gas con una Major Oil Company. Ha conseguito un MBA in Oil & Gas Management nel 2016. Scrive preferibilmente di energia e geopolitica –

La International Energy Agency (IEA) nel suo ultimo report ci informa che la domanda di idrocarburi continuerà a crescere ma in maniera più lenta: per il picco dovremmo attendere il post 2040. Chiariamo che si tratta di risultati che vengono fuori da modelli basati sugli impegni annunciati dai governi e sulle tecnologie attualmente disponibili.

Un punto interessante del report riguarda gli importanti cambiamenti previsti sia nella distribuzione geografica dei consumi sia nei prodotti petroliferi utilizzati. In particolare, per quanto riguarda i consumi da parte del segmento auto, si prevede il picco entro sette anni sia a causa della migliore efficienza dei motori esistenti sia per la penetrazione dei veicoli elettrici.

Sarà invece la crescita dei redditi nelle economie emergenti a sostenere i consumi: si prevede una crescita nell’utilizzo di materie plastiche e dei prodotti per la casa derivati dal petrolio. E ritornando sul segmento auto, probabilmente assisteremo anche ad una maggiore penetrazione delle materie plastiche per la realizzazione delle e-car.

Ne consegue quindi che il settore petrolchimico giocherà un ruolo di primo piano.

Houston, abbiamo un problema

A inizio anno avevo parlato qui su Econopoly del legame tra Riad, Mosca e Washington e della relazione tra i tagli di produzione dell’OPEC e l’aumento dei tassi di interesse della Federal Reserve.

L’America è oggi il terzo produttore di petrolio: ha superato i 10 milioni di barili al giorno (non accadeva dal 1970) e adesso ne produce sopra gli undici milioni. Circa un terzo dell’olio prodotto viene dal West Texas dalla formazione geologica Permian.

Dagli inizi di ottobre il prezzo del barile è sceso di circa il 20% dopo aver raggiunto il suo picco di 76 dollari: una buona notizia per i consumatori americani. Una buona notizia per l’elettorato del Presidente durante le midterms sensibile ai rialzi del caro carburante. Tuttavia il settore energetico di Houston può avere qualche problema, dopo aver recuperato da una delle più pesanti crisi degli ultimi anni.

Lo Houston Chronicle, voce dell’oil & gas americano, riporta che gli analisti e i trader sono stati forse un po’ troppo ottimisti per quanto riguarda l’effetto sul mercato delle sanzioni iraniane. Tuttavia rassicurano che con 60 dollari al barile (vedi foto sotto), i produttori possono ancora “make money” e pompare finché ce n’è.

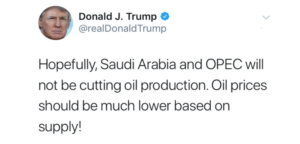

Lo scorso 11 novembre durante il meeting OPEC di Abu Dhabi, l’Arabia Saudita si “è sbottonata abbastanza” con una fuga in avanti sui tagli di produzione per riportare su il prezzo. La risposta del presidente Trump non si è fatta attendere, affidata al suo mezzo di comunicazione preferito:

Tre giorni dopo anche Putin non si è fatto attendere, dichiarando che a 70 dollari il prezzo è giusto!

Vediamo come va a finire: ci aspettano la riunione OPEC a Vienna il 6 dicembre, ma prima ci sarà il G-20 di fine novembre, in Argentina, America Latina.

Dal West Texas ai mercati emergenti

Leggendo la nota OPEC rilasciata ad Abu Dhabi sono chiare le preoccupazioni per la crescita globale. Approfondendo il tema attraverso l’analisi del World Economic Outlook del Fondo Monetario Internazionale (IMF) vediamo che sono state riviste al ribasso le stime della crescita per l’area euro, l’Inghilterra, la Corea del Sud. In particolare per i mercati emergenti non tira una buona area: in America Latina per Argentina, Brasile, Messico, in Medio Oriente per Iran e in Eurasia per la Turchia.

Anche la Cina vedrà una crescita inferiore rispetto a quanto previsto dalla precedente stima di aprile. Nel 2019 a livello globale l’IMF prevede una crescita del 3.7%, più bassa di quella prevista in aprile dello 0.2%. Non è tantissimo, ma è un segnale di cambio tendenza. Lo vediamo dalla figura sotto (nella zona grigia ci sono le proiezioni) e condividiamo questo passaggio che traduciamo dal report: “A livello globale, i dati recenti mostrano un indebolimento nel commercio, nella produzione e negli investimenti. Complessivamente, la crescita economica mondiale è ancora solida rispetto all’inizio di questo decennio, ma sembra essersi stabilizzato”.

Ma perché Trump non vuole un prezzo alto?

Per quanto riguarda i mercati emergenti, se facciamo riferimento ai paesi esportatori di petrolio (Algeria, Azerbaijan, Iran, Kazakhstan, Kuwait, Nigeria, Oman, Qatar, Russia, Arabia Saudita, Emirati, Venezuela), ovviamente notiamo la spinta che questi hanno ricevuto negli ultimi 12-18 mesi dal rialzo del prezzo del barile.

In futuro tuttavia secondo l’IMF vedranno ridurre il loro surplus sebbene in maniera graduale, come possibile vedere nella figura sotto (i petroliferi sono in verde chiaro).

Nei bilanci di un paese, il deficit delle partite correnti si realizza quando uno Stato importa più beni e servizi di quanti ne riesca ad esportare: di conseguenza il paese si indebita con altri stati.

Le valute asiatiche, sono state sotto pressione dal rally del barile. Se consideriamo ad esempio l’India, tra i più grandi importatori di petrolio del mondo, ha visto prima cadere la sua valuta al minimo poi ha recuperato il 3% nelle ultime settimane con la frenata del barile. Lo stesso è accaduto per la valuta Indonesiana.

In generale questo trend di rafforzamento della valuta è stato sperimentato da tutti i paesi importatori netti di petrolio (maggior parte in Asia). Restando in Asia, se consideriamo invece la Malaysia che è un esportatore netto di olio, questo nuovo scenario di prezzo la spinge a riadeguare i programmi in tema fiscale previsti in periodo di vacche grasse.

Non ci siamo stupiti quindi che India e Corea del Sud, Turchia e Cina abbiano ricevuto sconti sull’inasprimento di sanzioni iraniane. Sono questi paesi infatti i primi 4 importatori di olio iraniano, poi in Asia tra gli “esentati” Giappone e Taiwan.

La trade war in atto USA-Cina è un’ombra cupa per tutte le economie asiatiche. Colpire Pechino è rischioso, basta guardare la tabella sotto per rendersene conto. La Cina è un partner commerciale importante per le economie ASEAN. Come, d’altronde, lo sono gli Stati Uniti allo stesso livello della Cina. Siamo sicuri che la trade war non avrà un effetto negativo anche sulle economie ASEAN? Nel 2016 circa il 20% delle importazioni delle ASEAN arrivava dalla Cina, mentre le esportazioni verso Cina erano intorno all’11%.

Geopolitica e investimenti

Appare sempre più evidente il peso che sta assumendo la geopolitica in questi scenari di prezzo. Due economisti italiani hanno proposto il Geopolitical Risk Index che, con riferimento a 11 quotidiani nazionali e internazionali, conta il numero di articoli relativi al rischio geopolitico in ciascun giornale per ogni mese (come quota del totale articoli). Il trend è abbastanza chiaro.

La geopolitica è una parte del problema, i problemi di crescita (consumi), e quelli di offerta restano ad oggi quelli più significativi. Se leggiamo l’ultimo report sugli investimenti della IEA, vediamo che gli investimenti nel comparto upstream (quello che tira fuori il petrolio per intenderci) sono aumentati del 4% a 450 miliardi di dollari nel 2017 e aumenteranno del 5% a 472 miliardi di dollari nel 2018. Se leggiamo bene, notiamo che il grosso si tratta del settore dello shale americano: gli investimenti in petrolio e gas convenzionali rimangono contenuti e concentrati su progetti maturi. Mentre per i progetti “nuovi” nel 2018 la quota degli investimenti totali dovrebbe scendere a circa un terzo, il livello più basso da molti anni.

E questa mancanza di investimenti prima o poi la sentiremo…

Concludendo

Un prezzo troppo alto non va bene, soprattutto nel contesto di una trade war appena iniziata, quindi che impatta fortemente sulla domanda. La geopolitica ritorna importante, ma questo si sapeva già. Abbiamo sul tavolo il dossier Khashoggi. Resta da capire come Trump giocherà questa card in Medioriente. Un prezzo troppo basso non funziona, come abbiamo scritto qualche mese fa sempre qui su Econopoly, per i frackers e per le petromonarchie.

Abbiamo detto che molto dipenderà da cosa si dirà al G20. Sì perché il mondo guarderà se le due super potenze USA e Cina daranno segnali di distensione o meno.

Durante la Grande Depressione, il presidente degli Stati Uniti Herbert Hoover firmò la legge sulle tariffe Smoot-Hawley del 1930, intesa a proteggere i lavoratori e gli agricoltori americani dalla concorrenza straniera. Nei successivi cinque anni, il commercio globale si ridusse di circa il 60%. Nel giro di un decennio iniziò la seconda guerra mondiale.

Twitter @Raff_Perf