categoria: Res Publica

La lotta all’evasione fiscale va rivoluzionata: ecco da dove partire

L’autore del post è Stefano Capaccioli, dottore commercialista, fondatore di Coinlex, società di consulenza e network di professionisti sulle criptovalute e soluzioni blockchain, presidente di Assob.it, autore di “Criptoattività, criptovalute e bitcoin”

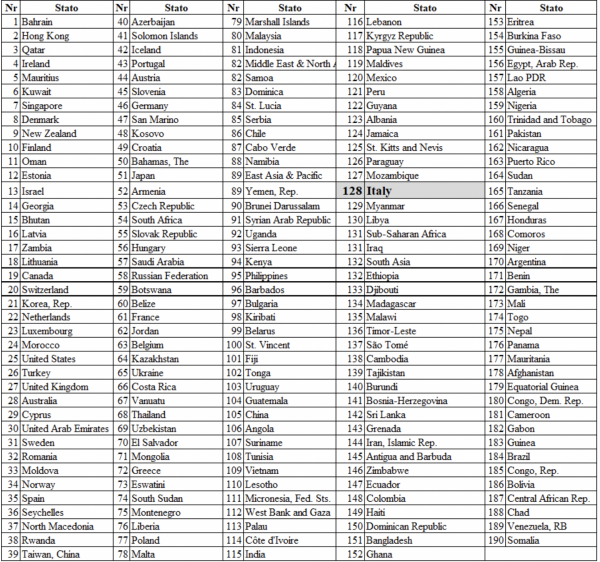

L’Italia si posiziona al 58° posto per facilità di fare impresa secondo la Banca Mondiale: in tale classifica siamo nel fondo per quanto concerne il sistema tributario (“paying taxes”).

Tale pessimo risultato, peraltro mantenuto nel tempo, getta una sinistra luce sulla capacità del sistema di riformarsi, nonostante i continui richiami alla semplificazione e alla lotta contro l’evasione.

La Banca Mondiale effettua questa comparazione utilizzando un caso teorico su cui vengono fatte girare le norme tributarie (metodologia), caso collegato e proporzionato all’economia interna, con il risultato di arrivare 128 su 190, un poco meglio del Myanmar ed un poco peggio del Mozambico.

Una classifica indegna per un’economia occidentale con un esercito di funzionari pubblici, lontani anni luce dalla media dei paesi OCSE, che si attesta alla 38 posizione.

Un fallimento per un’economia avanzata.

Un fallimento di dimensioni colossali.

Nessuno se ne cura; anzi, la pubblica amministrazione continua pervicace nella sua direzione, perseverando con la storiella della lotta all’evasione e della necessità di nuovi poteri più invasivi, senza alcuna analisi di tale disastro.

Anzi, si incolpa il diritto e la tutela della protezione dei dati quale ostacolo alla lotta all’evasione (“non può utilizzare la base dati della fatturazione elettronica in maniera piena perché ancora non sono stati superati i problemi di privacy”), sottacendo delle numerose banche dati a disposizione (161 per la CGIA di Mestre) la cui utilizzazioni, presumibilmente, è incompleta.

La libertà patrimoniale e la protezione dei dati personali costituisce un baluardo in tutti i paesi occidentali, la cui compressione è soggetta a regole rigide e tutelanti: l’Italia, invece, si distingue per invasione della sfera pubblica nell’area privata sull’altare della lotta all’evasione fiscale.

La spirale verso il basso pare inarrestabile, almeno per quanto certificato dagli studi internazionali, un vero inferno tributario.

Ad Einstein viene attribuito l’aforisma: “Non possiamo pretendere che le cose cambino, se continuiamo a fare le stesse cose”.

Nonostante la logica conduca verso la rivoluzione di questo fallimentare sistema (supportato anche da autorevoli pareri, ad esempio della Corte dei Conti), l’Italia continua in tale direzione, ritenendo che il florilegio di circolari, risoluzione e interpelli inverta la tendenza: l’ultima Circolare (n. 7/E del 25.06.2021), un vero e proprio mostro, 539 pagine a pochi giorni dalle scadenze.

La comprensione del problema passa per l’analisi dei fatti oltre la comunicazione, il marketing, la propaganda, analizzando i dati e le determinanti, evitando la cecità disattenta o colpevole.

Tra le tante cause della catastrofe del sistema tributario italiano, esulando dalla logora propaganda sull’evasione (La Verità vi prego sull’evasione fiscale, su Econopoly, del 08.11.2019) è possibile enucleare un elemento critico di infrastruttura.

La gestione dell’apparato tributario italiano è delegata ad un’Agenzia sulla base di una Convenzione Triennale, che tanto assomiglia ai piani quinquennali di sovietica memoria.

Regole private per la gestione di un’attività tanto delicata quanto invasiva della sfera personale dell’individuo.

La macchina burocratica dell’accertamento tributario si basa sul D.Lgs. 300/1999 che ha istituito l’Agenzia delle Entrate, introdotta a seguito della cosiddetta riforma Bassanini sull’organizzazione del governo, con l’obiettivo di svolgere le attività tecnico-operative che prima erano di competenza del Ministero dell’economia e delle finanze.

Gli obiettivi vengono perseguiti attraverso una Convenzione (art. 59 del Dlgs 300/1999) con cui vengono fissati gli obiettivi (comma 2) e le modalità (comma 3), nonché le risorse da trasferire (comma 4), distinte per:

a) gli oneri di gestione calcolati, per le diverse attività svolte dall’agenzia, sulla base di una efficiente conduzione aziendale e dei vincoli di servizio imposti per esigenze di carattere generale;

b) le spese di investimento necessarie per realizzare i miglioramenti programmati;

c) la quota incentivante connessa al raggiungimento degli obiettivi della gestione e graduata in modo da tenere conto del miglioramento dei risultati complessivi e del recupero di gettito nella lotta all’evasione effettivamente conseguiti.

Leggendo attentamente la Convenzione Triennale emergono le contraddizioni, nonostante frasi rassicuranti nelle premesse (art. 3 comma 2 – L’Agenzia promuove un fisco trasparente a sostegno della crescita economica e adotta iniziative volte a una crescente produttività operativa…).

Ricordando la classifica (128 su 190), appare pleonastico sostenere che risulta quale frase di mero stile.

Orbene, per realizzare gli obiettivi della Convenzione, l’Agenzia si impegna ad adottare le soluzioni tecniche ed organizzative finalizzate alla promozione di obiettivi strategici, tra cui è previsto:

c) favorire l’adempimento spontaneo dei contribuenti e assicurare una riduzione strutturale del tax gap, attraverso una migliore qualità dei servizi resi ai contribuenti/utenti e il presidio dell’attività di interpretazione delle norme tributarie. Tali attività saranno svolte soprattutto mediante:

1. l’emanazione di circolari e risoluzioni;

2. la tempestiva risposta agli interpelli e la pubblicazione dei pareri resi (…);

3. la semplificazione degli adempimenti tributari per le persone fisiche, le società, le imprese;

4. la valorizzazione delle banche dati (…);

La lettura disattenta ed irrispettosa dei principi può sottostimare la portata di quest’innocuo articolo: purtuttavia qui si annida parte del problema, dato che il Ministero delega, o meglio abdica, alla parte interpretativa della normativa a favore dell’Agenzia delle Entrate (ancorché nel rispetto di una lettura orientata ai principi costituzionali di cui alla Cassazione Sezioni Unite 23031/2007).

Tale aspetto, peraltro, non è previsto dal D.Lgs 300/1999 e costituisce una innovazione del sistema, dato che avendo trasferito la parte di “Normativa” il Ministero si trova con armi spuntate e risorse inadatte per sviluppare una politica tributaria, delegata all’Agenzia delle Entrate.

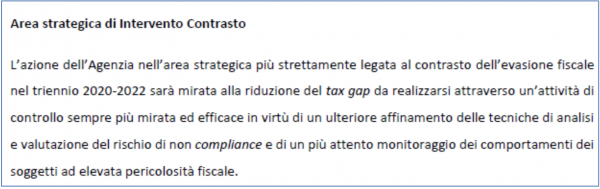

Ma la lettura della Convenzione Triennale sprigiona ulteriori cortocircuiti, nel momento in cui si affronta l’Area Strategica ‘Contrasto’ (leggasi “lotta all’evasione”):

Gli obiettivi dell’area ‘Contrasto’ saranno finalizzati a:

1. ottimizzare l’attività di controllo e migliorare la valutazione del rischio di non compliance da parte dei contribuenti;

2. presidiare l’attività di controllo;

3. migliorare la sostenibilità in giudizio della pretesa erariale.

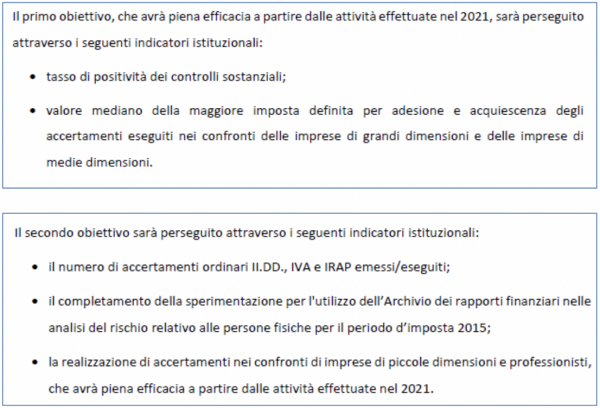

Gli indicatori istituzionali di tali obiettivi vengono esplicitati attraverso indicatori istituzionali, a pagina 17 dell’Allegato 2 della Convenzione:

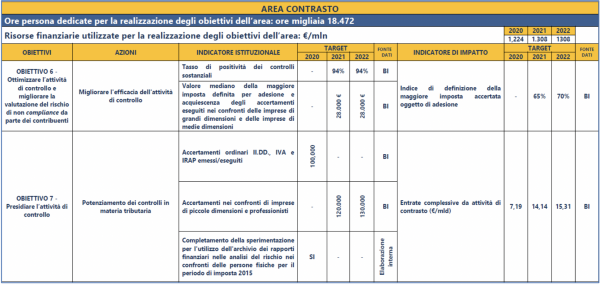

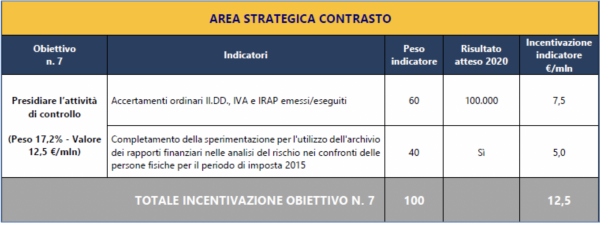

A pagina 19 dell’Allegato 2 della Convenzione sono definiti numericamente gli obiettivi: in questo caso il problema diventa manifesto.

Il 94% dei controlli sostanziali deve essere positivo, quindi a seguito di verifiche solo 6 contribuenti su 100 possono risultare rispettosi delle norme, mentre 94 devono avere qualche cosa di irregolare. E viene definito anche il quanto: 28.000 euro a seguito di adesione o acquiescenza, con almeno 100.000 accertamenti/verifiche.

Ricordando che le medie e grandi imprese devono essere verificate più spesso, può emergere qualche sospetto di pressioni sulle imprese per il raggiungimento degli obiettivi. Se poi a questo si aggiunge che i premi di risultato sono connessi al 65% di acquiescenza o di adesione, con una media di 28.000 euro, il rischio che il contrasto all’evasione si concentri sui pochi noti in grado di pagare diventa reale.

Se a questo sommiamo la possibilità dell’Agenzia delle Entrate di produrre Circolari e Risoluzioni (senza alcun controllo), l’ulteriore sospetto che non siano seguiti principi di equità e giustizia, bensì obiettivi finalizzati a raggiungere gli indicatori della Convenzione appare non infondato.

Il tutto, sotto la colpevole disattenzione della politica e della Pubblica Amministrazione che potrebbe aver generato un novello Sceriffo di Nottingham che potrebbe non svolgere alcuna attività di pubblico interesse, bensì solamente quello del raggiungimento degli obiettivi di Convenzione.

La struttura di incentivi, da questo punto di vista, lascia pietrificati, non trovando alcuna forma di controllo da parte del Ministero sulla selezione dei soggetti da verificare o sull’utilizzo di Intelligenza Artificiale/Algoritmi.

La politica fiscale è totalmente delegata all’Agenzia delle Entrate: il punto di partenza è che essere il 128° paese su 190 costituisce la dimostrazione evidente che questa organizzazione non funziona, costituendo un elemento di freno dell’economia italiana e di depressione dell’attrattività del paese per gli investimenti esteri e quindi va necessariamente rivisto e rivoluzionato.

In primis va smembrato il Leviatano, troppo potere sotto un unico centro e senza alcun controllo politico/amministrativo.

La funzione interpretativa (Principi di Diritto, Interpelli, Risoluzioni e Circolari), la funzione contenziosa e le funzioni strategiche di analisi e di programmazione devono essere riportate sotto il Ministero delle dell’Economia e delle Finanze.

La distinzione tra la parte operativa / compliance / assistenza al contribuente con la parte “politica” / “strategica” / “giudiziale” permette l’eliminazione di conflitti di interesse e terzietà dell’azione amministrativa.

Il potere di accertamento, quindi di incidere sostanzialmente sul patrimonio del contribuente, peraltro, costituisce l’esercizio di una facoltà cui vanno posti dei controlli e correttivi al fine che venga esercitata nell’alveo e negli argini di legalità e di trasparenza.

Effettuare una verifica positiva ad un contribuente rispettoso delle norme non è né più né meno che privare della libertà un innocente, sulla base di un garantismo che questo paese pare rifiutare a prescindere.

La Convenzione, ovviamente, va radicalmente modificata, affinché gli obiettivi siano quelli di contrasto all’evasione (quali le verifiche ai contribuenti che dichiarano sotto una determinata soglia) e non di mero raggiungimento di obiettivi di cassa che non ricordano l’esercizio dell’azione amministrativa di un paese democratico.

Prima che qualcuno gridi allo scandalo è opportuno riflettere sui numeri, partendo dal pessimo risultato quale classifica a livello mondiale, considerando i dati del contenzioso tributario e i crediti di Agenzia delle Entrate Riscossione.

Basta partire dal fatto che i paesi dell’OCSE che precedono in classifica l’Italia non hanno il Santo Inquisitore Tributario con un obiettivo minimo di eretici da individuare: i diritti vengono rispettati, l’interpretazione normativa è chiara e condivisa, con conseguente contenzioso “fisiologico”, partendo dal presupposto che il ricorso “tributario” è già una sconfitta per tutti.

Twitter @s_capaccioli