categoria: Draghi e gnomi

Tassi, costo del debito, inflazione e i benefici (limitati) dell’euro per la finanza pubblica

Pubblichiamo un post di Fedele De Novellis, partner ed economista senior di REF Ricerche –

Il riacutizzarsi delle tensioni sui mercati finanziari dopo le recenti dichiarazioni del primo ministro tedesco Angela Merkel sull’Europa “a due velocità” e la riapertura dello spread fra i tassi sui titoli di Stato italiani e tedeschi hanno sollecitato la risposta del governatore della Bce, Mario Draghi,che ha sottolineato l’irreversibilità dell’euro e l’importanza dei vantaggi che ne sono derivati per i paesi membri nel corso della crisi.

Naturalmente, i benefici e i costi dell’euro devono essere valutati sulla base di un insieme ampio di fattori. La “protezione” che i paesi in difficoltà hanno ricevuto in termini di riduzione delle pressioni dei mercati e riduzione degli spread è soltanto uno di questi.

In ogni caso, per un paese come l’Italia, caratterizzato da un elevato stock di debito pubblico, contano evidentemente molto le condizioni alle quali finanziamo il nostro debito. In particolare, negli ultimi anni la Bce è intervenuta attraverso misure di acquisto di titoli di Stato, e questo ha acceso a più riprese le polemiche, soprattutto in Germania.

D’altra parte, la politica economica europea non sembra avere avvantaggiato in misura particolare i paesi della periferia. Ci si chiede quindi se si possa realisticamente affermare che le nostre finanze pubbliche abbiano beneficiato di un costo del debito decisamente inferiore a quello che avremmo pagato in assenza di una banca centrale unica.

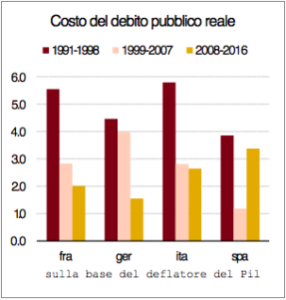

In effetti, un punto che non va trascurato è che negli ultimi anni i tassi d’interesse sono scesi molto, ma a fronte di una discesa altrettanto marcata sia della crescita che dell’inflazione. Appare quindi utile guardare non solo all’andamento dei tassi d’interesse, ma anche a quello dei tassi d’interesse reali, mettendoli a confronto con la crescita di ciascun paese.

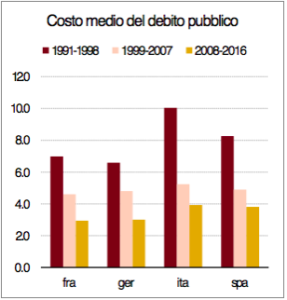

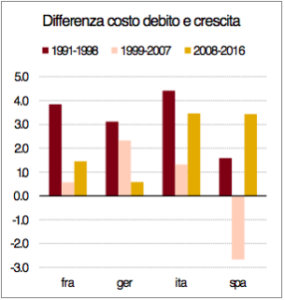

Per illustrare la dimensione quantitativa dei fenomeni in questione, nell’esercizio seguente si fa riferimento a una periodizzazione secondo tre fasi: la più recente considera il periodo di crisi, va quindi dal 2008 al 2016; quella intermedia dall’avvio dell’euro a prima della crisi (1999-2007); quella iniziale considera gli anni dal 1990 al 1998. Sono messe a confronto le quattro maggiori economie dell’eurozona. Le variabili utilizzate sono il costo medio del debito pubblico; il deflatore del Pil e la crescita del Pil reale.

Innanzitutto, si sostiene comunemente che uno dei benefici dell’euro sia stato rappresentato dalla caduta dei tassi d’interesse, con una flessione più marcata nei paesi periferici, come Italia e Spagna. Questo è certamente vero, sebbene alla caduta dei tassi d’interesse che si osserva confrontando i primi due periodi, pre e post avvio dell’euro, non corrisponda una discesa altrettanto marcata nel periodo della crisi, per via soprattutto dell’ampliamento dello spread. Da questo punto di vista, risulta fondamentale il cambiamento nella politica della Bce dopo il 2012.

Innanzitutto, si sostiene comunemente che uno dei benefici dell’euro sia stato rappresentato dalla caduta dei tassi d’interesse, con una flessione più marcata nei paesi periferici, come Italia e Spagna. Questo è certamente vero, sebbene alla caduta dei tassi d’interesse che si osserva confrontando i primi due periodi, pre e post avvio dell’euro, non corrisponda una discesa altrettanto marcata nel periodo della crisi, per via soprattutto dell’ampliamento dello spread. Da questo punto di vista, risulta fondamentale il cambiamento nella politica della Bce dopo il 2012.

In secondo luogo, gli ultimi anni hanno visto una marcata flessione dell’inflazione. Il costo del  debito dei paesi periferici negli anni della crisi è sceso poco in termini nominali e non è sceso affatto in termini reali, e questo ridimensiona ulteriormente l’entità dei benefici legati all’appartenenza alla moneta unica.

debito dei paesi periferici negli anni della crisi è sceso poco in termini nominali e non è sceso affatto in termini reali, e questo ridimensiona ulteriormente l’entità dei benefici legati all’appartenenza alla moneta unica.

Infine, se guardiamo al differenziale fra il costo del debito e il tasso di crescita del Pil, osserviamo come questo negli anni della crisi non sia stato affatto inferiore al livello medio degli anni novanta, soprattutto a causa della profondità della fase di recessione che abbiamo attraversato.

Tale differenziale descrive le condizioni macroeconomiche che definiscono in definitiva le condizioni di stabilizzazione del debito pubblico. Se ne desume come per la finanza pubblica italiana le condizioni di finanziamento del debito negli anni della crisi non siano risultate molto diverse da quelle prevalenti nel corso degli anni novanta. Tale risultato è tanto più significativo rammentando che la politica monetaria della Banca d’Italia negli anni precedenti l’avvio della moneta unica è generalmente giudicata come particolarmente restrittiva.

Tale differenziale descrive le condizioni macroeconomiche che definiscono in definitiva le condizioni di stabilizzazione del debito pubblico. Se ne desume come per la finanza pubblica italiana le condizioni di finanziamento del debito negli anni della crisi non siano risultate molto diverse da quelle prevalenti nel corso degli anni novanta. Tale risultato è tanto più significativo rammentando che la politica monetaria della Banca d’Italia negli anni precedenti l’avvio della moneta unica è generalmente giudicata come particolarmente restrittiva.

In conclusione, almeno con riferimento alle condizioni di stabilizzazione del debito pubblico, i benefici dell’ingresso nella moneta unica per i paesi periferici sembrano essere stati limitati e certamente inferiori rispetto a quanto si ritiene comunemente basandosi solamente sull’andamento del livello dei tassi d’interesse nominali.

Twitter @fdenovellis1 @REFRicerche