categoria: Draghi e gnomi

La stupefacente cavalcata dello shadow banking nell’eurozona (con i soldi di chi?)

Banche o non banche? L’eurozona si trova di fronte al problema di dover fare i conti con un ruolo crescente del sistema degli intermediari non bancari, il cosiddetto shadow banking, che ormai ha superato per valore degli asset quello del sistema bancario tradizionale, proseguendo una lunga corsa iniziata all’indomani della crisi, quando i rischi di collasso del sistema bancario aprirono una prateria di opportunità a questi soggetti.

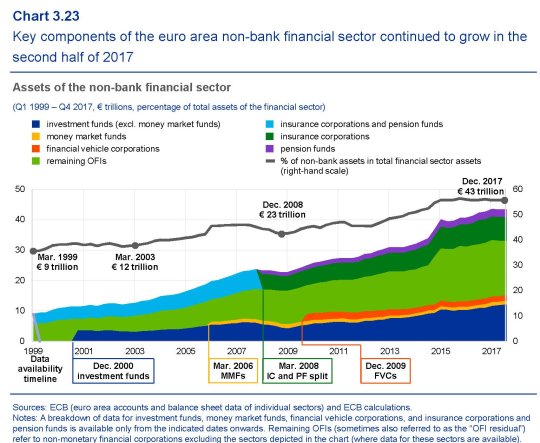

Alla fine dell’anno scorso, come illustra la Bce nel suo ultimo rapporto sulla stabilità finanziaria, queste entità, avevano cumulato asset per un valore di 43 trilioni, che equivaleva al 56% del totale degli asset finanziari dell’area, quasi il doppio rispetto all’inizio degli anni 2000. Questa straordinaria cavalcata ha svariate ragioni, ma il punto saliente è che queste entità, che spaziano dai fondi pensione, alle assicurazioni, ai fondi monetari fino ai fondi di investimento, sono spesso “strettamente collegati al settore bancario, ad esempio tramite le operazioni di asset management controllate dalle banche o tramite le banche con le operazioni di cartolarizzazioni”. Nulla di strano. “Securitizzare” attivi vendendoli a entità generate appositamente è stato uno dei modi con i quali le banche, prima del 2008, si sono liberate di rischi che non volevano tenere sul proprio bilancio. Un espediente che ha mostrato il suo limite a crisi avvenuta, quando le stesse banche sono state chiamate a farsi carico delle perdite dei loro veicoli esterni.

Oggi però lo scenario è molto diverso. La crisi del 2008, infatti, è servita come acceleratore. Questi soggetti si sono anche ritagliati un ruolo di importanza crescente per il finanziamento dell’economia della regione compensando parzialmente il credit crunch bancario. Le “non banche”, insomma, hanno continuato a prestare denari alle imprese, comprando le loro obbligazioni, favorendo così una ricomposizione delle fonti di finanziamento nell’area.

Questo attivismo, di sicuro favorito anche dalla quantità di risorse che sono cresciute nel frattempo, ha trasformato il settore finanziario non banking in un autentico gigante economico all’interno dell’area, non solo pervasivo, ma anche profondamente interconnesso. Se vi chiedete da dove siano arrivate le risorse che hanno consentito allo shadow banking di crescere così tanto, la risposta è nelle vostre tasche. “Le compagnie assicurative e i fondi pensione (ICPFs) rappresentano la base di investimento più ampia e più velocemente cresciuta dei fondi di investimento”. Per dirla con altre parole, il risparmio europeo, collazionato da fondi pensioni e assicurazioni, ha alimentato i fondi di investimento. Questi grandi investitori “alla fine del 2017 detenevano circa 3,3 trilioni di quote di fondi di investimento, pari al 34% delle attività finanziarie di fondi pensione e assicurazioni, rispetto a 2,0 trilioni di euro alla fine del 2012”.

Tutto ciò dovrebbe suggerire molta prudenza. Specie se si consideri che questi fondi di investimento “comprati” dal risparmio degli europei, investono a loro volta il 18% del loro portafoglio in altri fondi di investimento. I soldi bisogna pur investirli e per giunta metterli dove rendano abbastanza per remunerare i vari soggetti coinvolti nelle transazioni. E guadagnare abbastanza significa rischiare abbastanza. “Queste partecipazioni intersettoriali sono raddoppiate negli ultimi cinque anni, raggiungendo quasi due trilioni di euro alla fine del 2017”, spiega la Bce, che osserva come in compenso sia diminuita l’esposizione diretta delle banche verso i fondi di investimento, che oggi pesa circa l’1% dei loro asset.

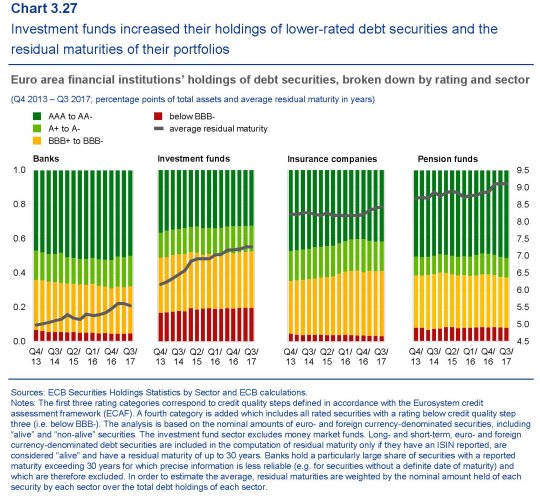

Diventa perciò interessante chiedersi dove mettano i soldi questi fondi di investimento. La Bce nota un’altra preoccupante tendenza: queste entità risultano sempre più interconnesse anche a causa della comunanza dei loro asset “che incrementa il rischio di contagio”. Se troppi soggetti investono sulla stessa classe di asset, insomma, il gioco diventa pericoloso. A tal proposito l’analisi Bce ci dice alcune cose. La prima è che “l’esposizione delle non banche dell’area euro al rischio di credito – misurata dai rating del credito – è aumentata negli ultimi anni. I cambiamenti globali nella composizione del portafoglio sono stati in gran parte guidati da una riduzione effettiva delle partecipazioni di titoli con rating più elevato e da un aumento delle posizioni in titoli con rating inferiore, piuttosto che da una diminuzione della qualità del rating dei titoli detenuti”. Questo significa che dal 2013 la quota di corporate bond più rischiosi, sia finanziari che non finanziari, quelli con rating BBB o inferiori nel totale dei portafoglio di fondi pensione, assicurazione e fondi di investimento è cresciuta, mentre è diminuita per le banche.

“Questi sviluppi espongono assicurazioni, fondi pensione e fondi di investimento a un maggiore rischio di credito e di mercato sullo sfondo di valutazioni potenzialmente tese nei mercati delle obbligazioni societarie ad alto rendimento”. Peraltro risulta pure un aumento della duration di questi titoli, ossia dell’indicatore della vita residua delle obbligazioni. Quindi titoli più rischiosi che durano più a lungo. Rimane solo da capire geograficamente e settorialmente dove si indirizzano. Anche qui la Bce fornisce alcune informazioni.

“Le crescenti esposizioni verso obbligazioni societarie e azioni statunitensi rappresentano una parte significativa del passaggio nei portafogli non bancari”. In dettaglio, le obbligazioni societarie e le azioni quotate statunitensi “rappresentano attualmente circa il 40% e il 25% rispettivamente dei portafogli obbligazionari e azionari delle imprese finanziarie non bancarie. I fondi hanno anche aumentato le loro esposizioni verso le società non finanziarie statunitensi negli ultimi anni.

“Le valutazioni azionarie statunitensi sono storicamente elevate – nota la Bce – e sono ulteriormente aumentate. Queste esposizioni possono rappresentare un rischio elevato nei portafogli non bancari in caso di correzione improvvisa”. A questa fonte di rischio paese, chiamiamolo così, se ne aggiunge un altro, ossia quello di rischio settoriale. Le non banche, infatti, “sono esposte a vulnerabilità nel mercato immobiliare, che sono elevate in alcuni paesi”, specie in quelli, come l’Olanda, dove il mercato immobiliare è già molto tirato. Le assicurazioni, in particolare, hanno il 7% dei loro asset esposto nel mercato immobiliare. “Gli assicuratori nei Paesi Bassi (17%), Finlandia (13%), Belgio (12%) e Austria (11%) hanno le maggiori esposizioni e sono tutti i paesi che hanno ricevuto un avvertimento sulle vulnerabilità degli immobili residenziali”. Banche o non banche, la stabilità finanziaria dell’eurozona rimane un problema.

Twitter @maitre_a_panZer