categoria: Sistema solare

Il renminbi, la moneta cinese, piace più alle banche centrali che agli hedge

L’ultima Quarterly review della Bis contiene un box molto interessante che ci consente di fare il punto sull’andamento della moneta cinese, osservata speciale da quando Pechino ha deciso di internazionalizzare la sua valuta pur senza delineare un orizzonte chiaro sulla sua definitiva convertibilità.

La strategia cinese si è basata su una sorta di doppio forno, articolato sulla base di due monete uguali e diverse il renminbi (RMB) offshore (CNH) contrattato su alcune piazze finanziarie come Hong Kong e Macao, e il renminbi onshore (CNY), che è quello che si scambia sulla Mainland cinese. Il primo è relativamente “libero”: le autorità possono influenza l’offerta di moneta, ma non la domanda, che arriva dal resto del mondo. Il secondo ancora fortemente regolato. Per questo le valute possono esprimere tassi di cambio differenti.

Il cambio del CNH, che viene regolato tramite clearing bank asiatiche, viene determinato sostanzialmente dall’incrocio fra offerta e domanda che arriva dai mercati esteri. Il cambio del CNY viene deciso dalla banca centrale di Pechino. Le cronaca offre vari esempi di disallineamenti fra le due quotazioni, che teoricamente dovrebbero corrispondere, proprio in ragione dei diversi metodi di costruzione dei tassi di cambio.

Ricordare queste premesse ci aiuta a comprendere meglio l’analisi svolta dagli economisti della Bis, che parte da un primo dato rilevante: il renminbi, nel periodo di osservazione, che è quello della Triennal survey, ha rallentato la sua corsa. Pur arrivando a un turnover di 280 miliardi di dollari al giorno ad aprile 2019 – il turnover rappresenta il volume delle transazioni in valore – la moneta cinese è ancora all’ottavo posto per uso internazionale, con una crescita nel suo utilizzo che è risultata inferiore al previsto: il 4,3% nel 2019. A zavorrare la crescita è stato proprio il mercato CNH, per motivi che hanno a che fare con questioni squisitamente finanziarie, come ad esempio alcune restrizioni sul flusso dei capitali. La conseguenza è stata che “per la prima volta in più di dieci anni l’importanza relativa del mercato onshore (CNY, ndr) è aumentata mentre la quota del turnover del CNH è diminuita dal 73% del 2016 al 64% del 2019 (grafico sotto, pannello di destra).

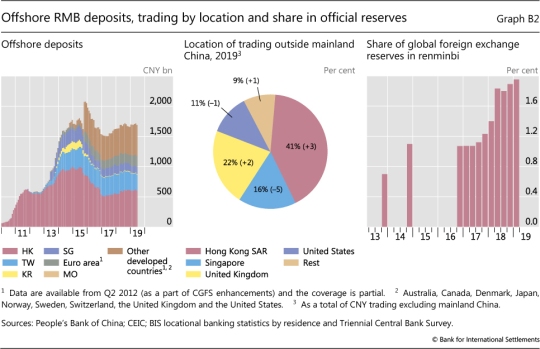

La Bis attribuisce il calo della quota offshore del RMB ad una serie di ragioni, fra le quali i rendimenti sui depositi offshore in ribasso che hanno scoraggiato gli investitori (grafico sotto a sinistra).

A ciò si aggiunga che i rafforzati controlli delle autorità cinesi hanno scoraggiato le emissioni di bond sul mercato offshore, i cosiddetti dim sum bond, delle aziende cinesi, col risultato che lo stock dei bond è diminuito nel triennio considerato, drenando la liquidità.

Ma c’è anche un altro motivo, più interessante perché sostanziale: “Le autorità cinesi hanno iniziato a offrire vie più dirette agli investitori stranieri per accedere al mercato del RMB. Hanno aperto più canali come lo Stock Connect, il Bond Connect e il CFETS connect, e hanno aumentato la quota per gli investitori istituzionali esteri. Queste iniziative hanno generato un flusso di investimenti netti da Hong Kong alla Mainland per 350 miliardi di RMB fra il secondo quarto del 2018 e il primo quarto del 2019”.

In sostanza, l’aumentata permeabilità del conto capitale cinese, indice di una mutata disponibilità verso il capitale estero, ha spostato le risorse dal parcheggio offshore alla Mainland. Il primo, in fondo, somiglia a un espediente per “saggiare” il mercato prima di farlo entrare in casa propria.

Un espediente utile anche per altri fini. Lo yuan offshore ha consentito a molte piazza finanziarie estere – si osservi il caso di Londra (grafico sopra pannello centrale) – di sperimentarvisi e per giunta con ottimi risultati. Il che non potrà che giovare al processo di internazionalizzazione della moneta.

Ma c’è un altro aspetto che la survey ci permette di apprezzare. La circostanza, vale a dire, che la valuta cinese sia diventata molto popolare fra le istituzioni ufficiali, a cominciare dalle banche centrali che hanno acquistati yuan a fini di riserva estera (grafico sopra pannello di destra).

Mentre il turnover del RMB rallentava, insomma, la moneta cinese finiva nel mirino delle istituzioni ufficiali, che sono arrivati a pesare il 51% del turnover complessivo nel terzo quarto del 2018. La quota di moneta cinese nelle riserve è quasi raddoppiata arrivando a quasi 200 miliardi di dollari nel triennio (circa il 2% del totale), certo anche in conseguenza dell’inserimento del RMB nel basket degli SDR emessi dal FMI, deciso nel 2015. Ai fini dell’apertura del conto capitale cinese avere la fiducia delle banche centrali – perché questo implica l’aumento delle riserve denominate in RMB – è molto più importante dell’appetito degli hedge fund, che infatti si è notevolmente ridotto. E questo Pechino lo sa bene.