categoria: Sistema solare

Dicono che fare nuovo debito sia la soluzione, ma forse è il problema

C’è un ampio consenso sul fatto che sia assolutamente indispensabile far nuovi debiti per far fronte all’emergenza sanitaria. Senza entrare nel merito di questa convinzione, che peraltro si alimenta da decenni durante i quali non sono mancate le crisi, vale la pena ricordare che il totale dei debiti, pubblici e privati, ha già raggiunto a livello globale una quota mai vista in tempo di pace. E questo anche molto prima del Covid19.

Nei calcoli dell’IIF, l’anno scorso questa montagna di debiti, che sono anche crediti, era già cresciuta di 10 trilioni di dollari, quindi 10.000 miliardi per tutti i settori, arrivando al 322% del pil mondiale, per un valore assoluto di 255 trilioni di dollari.

Parliamo di una crescita del 40% rispetto al 2008, equivalenti a 87 trilioni di nuovi debiti, che prima o poi dovranno essere ripagati o rinnovati. Per la cronaca, quest’anno scadono bond per 20 trilioni, 4,3 dei quali fra i paesi emergenti.

Tutto questo al netto dell’ennesima emergenza. “Il debito globale è previsto crescere drammaticamente nel 2020”, scrivono gli economisti dell’IIF. E per farsene un’idea basta osservare il ritmo delle emissioni governative che nell’ultimo mese hanno raggiunto i 2,1 trilioni, ossia più del doppio della media mensile di 0,9 trilioni del periodo 2017-19.

Da cui la conclusione: “Se l’indebitamento netto del governo raddoppierà dai livelli del 2019 – e vi è una contrazione del 3% nell’attività economica globale (termini nominali) – lo stock di debito del mondo salirà dal 322% del Pil a oltre il 342% quest’anno”. Molti diranno che non è un problema, e che comunque non possiamo farne a meno. Forse è vero, ma non è tutta la verità.

Per provare a guardare un po’ più in profondità e magari con un’ottica di lungo periodo, si può sfogliare uno studio diffuso dal NBER, dal titolo più che eloquente: “Indebted demand”. Un viaggio dentro una teoria che suona persino plausibile, e che faremmo bene a ricordare quando, nei mesi che verranno, la realtà ci ricorderà una spiacevole verità sempre celata ogni qual volta i governi promettono di spendere soldi che non hanno: i debiti si pagano, in un modo o in un altro. E poiché la crisi sanitaria lascerà questo paese esausto, faremmo bene a ricordarci che l’esazione potrebbe essere più vicina di quanto si pensi,

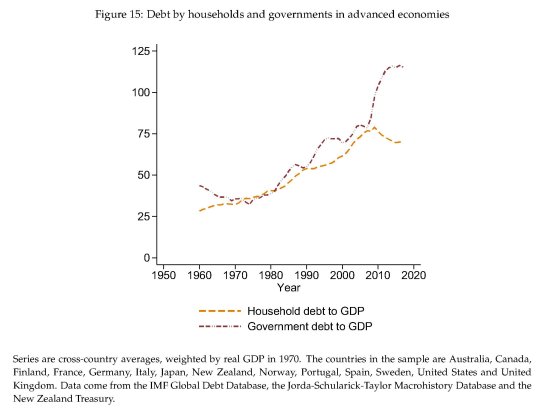

Il ragionamento degli autori è molto semplice. L’aumento dell’indebitamento di famiglie e governi non solo finisce col diminuire la domanda aggregata – squisito paradosso per i sostenitori del deficit spending – ma affossa anche i tassi di interesse.

Alcuni trend di lungo periodo, il paper cita la liberalizzazione finanziaria e l’aumento della diseguaglianza, hanno favorito questo processo di indebitamento coatto che grava in maniera crescente sulle prospettive di crescita.

Le politiche correttive che di solito si mettono in campo per sostenere la domanda, ossia gli stimoli fiscali e monetari (vi ricorda qualcosa?) generano un piccolo boom di breve periodo al costo di ulteriori debiti futuri. E questo finisce col condurre a un calo degli investimenti e della produttività.

Quando la spirale debito/domanda si avvita per un tempo sufficientemente lungo – e sembra davvero il caso di molte economie, a cominciare dalla nostra – l’economia finisce ingabbiata in una trappola del debito, o, per usare la terminologia degli autori una “debt-drive liquidity trap”, per uscire dalla quale servirebbero politiche molto diverse da quelle standard. Bisognerebbe ad esempio concentrarsi sulla redistribuzione o sulla riduzione delle fonti della diseguaglianza.

Quanto a quest’ultima, il punto saliente è che l’andamento poco soddisfacente dei redditi ha spinto molte più famiglie nel tempo a usare la leva del debito per sostenere la propria domanda. Lo hanno fatto anche i governi, per motivi molto diversi. In entrambi i casi, tuttavia, il debito si è rivelato uno strumento maneggevole e sempre a minor costo, grazie anche alle politiche monetarie espansive.

Ovviamente le famiglie più ricche – il famoso 1% che ha visto aumentare la sua quota di reddito nazionale – si sono indebitate meno, ma questo è solo un dettaglio. Ciò che conta è che un’economia intrappolata nei debiti tende a crescere assai meno e ad avere recessioni più profonde.

Gli autori sono convinti che politiche redistributive possano contenere gli effetti avversi di questa trappola del debito. Ma soprattutto che spingere sul pedale della domanda con la creazione di nuovo debito peggiori la trappola, anziché mitigarne le conseguenze. A meno che non si pensi di non pagarli, questi debiti. Ma questa è un’altra storia.