categoria: Draghi e gnomi

Scricchiola un tabù: tassi negativi anche sui nostri conti correnti?

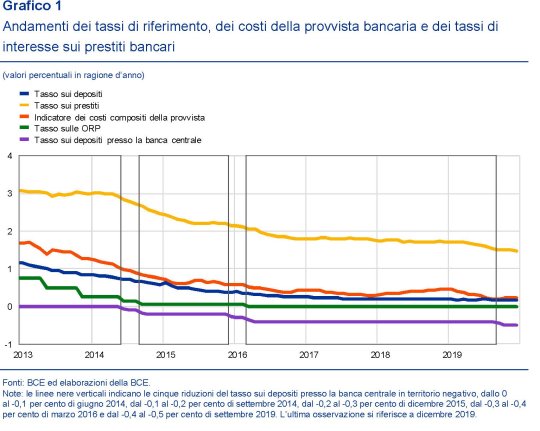

Un bell’articolo pubblicato sull’ultimo bollettino della Bce ci dice tutto quel che bisogna sapere sui moventi e gli esiti della politica di tassi di interesse negativi che la banca centrale porta avanti ormai da più di cinque anni. Un tempo lungo abbastanza da trasformare una pratica inaudita in una routine che, molto silenziosamente, ha cambiato la nostra costituzione economica, a cominciare dalla nostra psicologia. Oggi si giudica normale che i tassi di interesse siano negativi. E parliamo di tassi nominali, non reali.

Questo new normal si è costruito passo dopo passo, spinto avanti dalla necessità di fare tutto il necessario per salvare la finanza e l’economia dell’Eurozona alle prese con una crisi duplice, quella subprime del 2008 e quella dell’euro di pochi anni dopo, che avevano lasciato il tessuto economico a girare a bassissima intensità, e gli operatori con la paura che si stesse preparando una deflazione in stile giapponese che finisse col questionare l’esistenza stessa della moneta unica.

I tassi sono stati portati a zero ed è iniziato il QE, in coerenza con i modelli economici che vedono nell’allentamento della politica monetaria, per il tramite delle banche in qualche modo “forzate” a prestare, uno dei modi per dare sollievo al sistema, quantomeno aiutandolo a sostenere i debiti, che intanto erano cresciuti notevolmente.

Cinque anni dopo, quindi, si può tentare un bilancio, consapevoli per giunta che l’emergenza di giornata – il coronavirus – sarà un motivo più che sufficiente per convincere la banca centrale a proseguire, o addirittura approfondire, le politiche finora seguite. E questo molto facilmente può mettere in crisi l’ultimo tabù che, per una serie di ragioni economiche e legali, ancora regge all’urto dei tempi: quello che i tassi dei conti correnti dei risparmiatori possano essere portati in territorio negativo. Se ne parla, infatti, e si vedono già alcuni esempi.

È chiaro che sarebbe una piccola rivoluzione, probabilmente sarà assai più rumorosa di quella vissuta quando la pratica di imporre tassi negativi è stata trasferita al settore corporate, di cui parla anche la Bce, aiutandoci persino a farci un’idea di quanto abbia pesato.

È probabile, come riportato da alcune cronache, che questi tassi negativi al settore retail ci siano già. Non formalmente ma sostanzialmente, magari “travestiti” da maggiori spese di tenuta conto. Ma rimane il fatto che c’è molta differenza per la psicologia di chi tiene un deposito bancario pagare un interesse negativo, piuttosto che un canone maggiorato.

A tal proposito, la Bce osserva che “finché non supera il costo di accumulo di contante,

un tasso nominale negativo potrebbe generare un diverso comportamento tra i

depositanti al dettaglio soltanto per effetto di una sorta di illusione monetaria o altri

bias comportamentali”. La qualcosa potrebbe incoraggiare più di un istituto bancario a provarci. Anche perché i risparmiatori sanno già bene che “a causa di provvigioni e commissioni, si può ottenere un rendimento nominale effettivo negativo anche sui depositi che non presentano un tasso di interesse negativo”.

Per dirla altrimenti, poiché le banche forniscono un servizio custodendo i nostri risparmi, non sarebbe così strano – vivendo in un mondo che scambia denaro a tassi negativi – che anche questa voce di costo che le banche sopportano sulle riserve in eccesso presso la banca centrale, finisca sulle spalle dei piccoli risparmiatori. Appartiene alla logica del QE e dello Zero lower bound l’idea che siano i creditori – ossia chi ha le risorse – a doversi fare carico del costo del debito altrui, perché questo favorisce sia la stabilità finanziaria che la crescita economica.

Di questi risultati la Bce non dubita, e sarebbe strano il contrario. Vale la pena osservare però un’altra circostanza avvenuta nel frattempo, derivata proprio dall’uso dei tassi negativi, che hanno generato effetti anche sugli altri tassi di riferimento.

Questa circostanza ha a che fare con l’uso del cash: “Le banconote forniscono un rendimento nominale pari a zero, pertanto, se i depositi presentano tassi di interesse nominali negativi, i depositanti possono, a un certo punto, cercare di evitarli ricorrendo all’accumulo di contante”.

Per i risparmiatori, lo abbiamo visto, possono esserci ritrosie a cumulare contanti sotto il materasso. Ma questo non vale certo per le banche, che gestiscono l’infrastruttura dei pagamenti. Sarà pure un caso, ma a partire dal 2014, ossia da quando i tassi sulle riserve in eccesso sono stati portati in territorio negativo, il sistema bancario europeo ha raddoppiato la consistenza di contante.

Questo movimento però non è stato tale da pregiudicare il buon funzionamento della politica monetaria. “Sebbene sia stato effettivamente osservato un aumento del contante detenuto dalle banche, – scrive la Bce – tale fenomeno non ha raggiunto entità tali da rappresentare un segnale significativo di riallocazione della liquidità a favore del contante nell’ambito del settore bancario”.

“Finora – aggiunge – non si sono manifestati segnali di simili fuoriuscite di liquidità da attività di lungo termine”, pure se le banche “potrebbero, in linea di principio, anche utilizzare le proprie riserve in eccesso presso la banca centrale per acquisire e detenere contante, al fine di evitare il tasso negativo applicato su tali riserve”.

Probabilmente anche per contenere a livello fisiologico la “trasformazione” delle riserve in eccesso in cash, oltre che per non gravare troppo sulla redditività delle banche, di recente la Bce ha creato un sistema di doppia remunerazione sulle riserve.

Rimane il grande problema delle politiche straordinarie, e quella dei tassi negativi lo è sicuramente: non si sa mai come andrà a finire, né quando. Ma che anche i risparmiatori saranno chiamati a pagarne il conto suona sempre molto più probabile.

Twitter @maitre_a_panZer