categoria: Res Publica

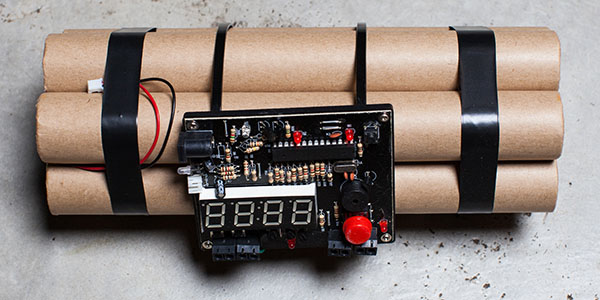

Pensioni, il sistema italiano è davvero una bomba a orologeria?

Post di Gianluca Carnevale Garé, Head of Sales, Retail Italy & Milano Branch Manager presso Ram Active Investments (Gruppo Mediobanca) e corsista dell’ Executive MBA Ticinensis-EMBAT presso l’Università di Pavia –

Chi mai pagherà la mia pensione? Secondo i risultati di una recente ricerca di Moneyfarm, sono davvero in molti coloro che condividono tale preoccupazione: 1.380 investitori residenti in Italia intervistati in piena emergenza Covid-19, hanno infatti fatto emergere un quadro ben poco rassicurante. La pandemia, infatti, ha aumentato il senso di incertezza verso il futuro, il che comprende anche la questione delle pensioni e della sostenibilità di questa componente del sistema di welfare.

Se infatti il 21% si definisce preoccupato della propria capacità di spesa ed il 29% manifesta il timore di perdere il proprio lavoro, quasi un italiano su due (il 46%) dichiara come il pensiero di non poter contare su una pensione che lo supporti economicamente nella vecchiaia, rappresenti la sua massima preoccupazione finanziaria, dato, questo, che sale al 53% escludendo gli over 55.

Solo un eccesso di pessimismo alimentato anche dal momento quanto mai difficile che stiamo attraversando? Una risposta a tale domanda può trovarsi tra le pieghe di tre numeri:

Primo numero: 166,1%

È il rapporto Debito/PIL previsto per fine 2020; le ultime stime del FMI vanno a disegnare un quadro estremamente pessimistico dell’economia italiana, ulteriormente messa alla frusta dalla pandemia. A tutto ciò si aggiunga il fatto che, da qui al 2030, l’invecchiamento della popolazione potrebbe spingere ad un aumento della spesa pensionistica, con conseguente crescita dell’indebitamento al 5% del PIL, ossia circa 80 miliardi in più, destinati a diventare circa 240 miliardi (15% del PIL) da qui al 2040 (Moody’s). Numeri che l’Italia, con un debito già ora molto elevato, rischia di non poter sostenere; un allarme che lascia ben poco spazio all’ottimismo.

Secondo numero: 2039

È l’anno nel quale in Italia gli over 64 sorpassano gli under 35, come si evince dal grafico sottostante.

Dati che disegnano l’Italia come uno dei Paesi più “vecchi” al mondo e ciò non può stupire se si considera che anche il 2019 ha confermato il trend di calo delle nascite, che da tempo caratterizza la nostra penisola, a fronte di una speranza di vita che (fortunatamente) continua ad aumentare ed oggi si posiziona ad oltre 80 anni per gli uomini e 85 anni per le donne.

Terzo numero: 2,09

È l’ultimo “numero della paura” e rappresenta il rapporto tra gli Italiani maggiorenni che hanno un’occupazione e quelli che percepiscono una pensione. Andando ad analizzare il dato, si scopre come purtroppo l’Italia si collochi da questo punto di vista agli ultimi posti in Europa; peggio solo Croazia, Grecia, Finlandia, Slovenia, Romania e Francia (dati Eurostat). I dati, aggiornati al 2018, parlano infatti per l’Italia di un 46,4% di occupati contro un 22,2% di pensionati. Inutile dire che sono numeri tutt’altro che confortanti, specie se confrontati con il 62,1% di occupati in Estonia e Regno Unito e il 14,3% di pensionati irlandesi, i tre Paesi che occupano le posizioni di vertice di questa particolare classifica. Il nostro Paese paga sicuramente anche il fatto di avere il terzo valore più basso di occupati a livello continentale, decisamente un problema, a prescindere dalla percentuale di pensionati. Insomma, il corretto equilibrio tra il numero di lavoratori e di pensionati è forse la prima vera questione e va ovviamente da sé che, se i secondi si avvicinano troppo o addirittura superano in quantità i primi, il sistema pensionistico non può che andare in “default”.

Ma allora siamo proprio sicuri che a fronte di una situazione come quella tracciata:

il sistema pensionistico italiano sia realmente sostenibile;

si stiano attuando le misure necessarie per mantenerne l’equilibrio;

le pensioni potranno anche in futuro essere garantite a tutti.

In tal senso può essere utile provare a osservare come altri Paesi si stiano attivando per affrontare il boom dell’invecchiamento globale e l’incombente crisi pensionistica perché, magra consolazione, ma occorre essere chiari, non siamo certo gli unici a dover fronteggiare una tale situazione. Basti pensare che a livello globale si registrano più adulti sopra i 65 anni che bambini sotto i 5 e, secondo le ultime stime Onu, entro il 2050 una persona su sei avrà più di 65 anni: questo potrebbe rivelarsi un grosso problema! Nello specifico, è il Giappone il Paese che guida questa particolare “classifica”, con il 28% della popolazione già over 65. La Cina ha un po’ più di tempo per organizzarsi, ma non molto: la sua società sta invecchiando più velocemente di qualunque altra; per concludere, se la Svezia può vantare uno tra i primi posti tra i luoghi più a misura di anziano, d’altro canto, con una fascia di popolazione di ultraottantenni che sta diventando quella che nel Paese cresce più rapidamente, gioco forza dovrà attivarsi per far fronte a quello che ciò comporta e sempre più comporterà, in termini di pressione per il bilancio pubblico.

Nel G20 dell’estate del 2019 i principali responsabili politici mondiali hanno identificato per la prima volta l’invecchiamento come un potenziale rischio.

E allora vediamo tre Paesi che stanno affrontando la situazione in modo efficace, che potrebbero essere un esempio per l’Italia.

Il Giappone punta a ritardare il momento dell’uscita dal mondo del lavoro. In questo Paese la tradizione vuole che lo Stato festeggi il compimento dei cento anni dei suoi cittadini inviando loro una ciotola di sakè. Originariamente la ciotola era in argento, ora è solo argentata; l’esplosione del numero dei centenari ha via via impoverito il budget. Il Giappone è una vera cartina di tornasole di questo problema: ha l’aspettativa di vita maggiore del mondo e un tasso di fertilità tra i più bassi, due fattori che non possono che mettere a dura prova il sistema pensionistico.

Il Paese vanta però anche uno dei tassi di partecipazione degli anziani al lavoro tra i più alti al mondo; il 59% degli uomini tra i 65 e i 69 anni lavora ancora, contro, ad esempio, il 38% negli USA. Il Giappone ha scelto di aumentare gradualmente l’età pensionabile, oggi è a 65 anni, e l’ex premier Shinzo Abe stava considerando di aumentarla ulteriormente per portarla oltre i 70 anni.

A ciò si aggiunga che il governo fornisce incentivi alle aziende per mantenere al lavoro i dipendenti in età pensionabile e richiede alle aziende di riassumere coloro che vogliono ancora lavorare dopo i 60 anni, anche con retribuzione e responsabilità ridotte. I Silver Human Resource Center giapponesi già offrono ai “non più giovani” opportunità di lavoro a breve termine e con salari bassi.

L’Australia rappresenta un altro caso interessante, con un sistema completo e consolidato ed un elevato grado di responsabilità individuale. Il far lavorare più a lungo le persone, sul modello giapponese, infatti, è sicuramente un modo per migliorare il tenore di vita degli anziani senza penalizzare i giovani, ma un altro è aiutare i dipendenti a risparmiare di più durante gli anni di lavoro. In tal senso l’approccio australiano è tra i migliori nel cercare di bilanciare queste due strade. L’Australia si è trovata in passato in una situazione di crisi previdenziale: a metà anni ‘80 ha percepito l’enorme rischio economico che si prospettava se le pensioni, sino ad allora interamente finanziate dal governo, non si fossero trasformate in pensioni in gran parte finanziate dal risparmio privato. Il Paese ha quindi attuato riforme radicali e introdotto un sistema pensionistico obbligatorio completamente finanziato dai datori di lavoro, noto con il termine di “Superannuation”. I soldi sono versati dal datore di lavoro e vengono “congelati” in un conto bancario apposito per poi essere restituiti mensilmente una volta raggiunta una certa età. Attenzione, perché il datore di lavoro è obbligato a versare la Superannuation, e questi soldi non sono parte dello stipendio, ma sono extra. In parole povere, ogni lavoratore avrà uno stipendio e in più avrà diritto alla Superannuation.

Il minimo sindacale che il datore di lavoro è tenuto a versare è oggi pari al 9,5% del reddito del dipendente (12,5% nel 2025), ma solitamente le rate si collocano tra il 10-15%. Esemplificando, con uno stipendio annuale lordo di 50.000 dollari, e una Superannuation che ammonta al 10%, ne va di conseguenza che il datore di lavoro verserà ogni anno 5000 dollari; superati i 65 anni di età, i soldi vengono automaticamente versati sul conto personale. Ma soprattutto, il Governo australiano dà la possibilità al singolo individuo di versare volontariamente ulteriori contributi, che verranno tassati solamente al 15%; per far ciò, è necessario accordarsi con il proprio datore di lavoro ed indicare a quanto della propria paga si vuole destinare alla Superannuation, usufruendo su tali cifre di un più che mai sensibile risparmio fiscale.

Non possiamo, infine, ignorare il sistema pensionistico della Danimarca, considerato uno dei più efficaci e sostenibili al mondo. In Danimarca i cittadini possono contare su un sistema pensionistico pubblico di base, con una previdenza complementare parametrata in base al reddito. Lo stesso, in sostanza, si compone di ben 4 schemi pensionistici, con l’obiettivo di assicurare una vecchiaia dignitosa ai cittadini:

1) una pensione finanziata dalle tasse (Folkepension), corrisposta in base agli anni di permanenza in Danimarca;

2) due tipologie di pensione supplementare obbligatoria (regolate dalla legge) per i lavoratori con più di nove ore di lavoro a settimana. La prima (ATP) viene pagata per 2/3 dal datore, mentre 1/3 viene detratto dalla busta paga del lavoratore. La seconda (SP) è invece pagata solo dal lavoratore e rappresenta l’1% della retribuzione;

3) uno schema pensionistico collettivo (AMP) che dipende da contrattazioni a livello settoriale e differisce a seconda che si tratti del settore privato (tra 9-15%, pagati per 2/3 dal datore e 1/3 detratto dalla busta paga) o pubblico (12%, integralmente coperto dallo Stato).

4) fondi pensione privati, a integrazione del sistema pensionistico statale.

In conclusione, facendo tesoro di quanto appreso in questo veloce “giro del mondo”, senza tuttavia dimenticare la situazione italiana, tre sembrerebbero emergere come possibili azioni da valutare:

a) aumentare l’età pensionabile: una “pezza” utile nel breve termine, perché in questo modo si andrebbe a riequilibrare in parte il gap tra pensionati e forza lavoro;

b) rendere obbligatorio per i datori di lavoro fornire ai propri dipendenti un piano pensionistico;

c) invogliare (attraverso agevolazioni fiscali e/o altro) i lavoratori alla creazione di una pensione integrativa, “conditio sine qua non” per chiunque al giorno d’oggi intenda garantirsi una vecchiaia economicamente tranquilla.

Sì, ma posticipando l’età pensionabile scontenteremmo sicuramente una grande quantità di lavoratori: facile prevedere la levata di scudi delle varie sigle sindacali, le probabili giornate di sciopero, senza dimenticare le possibili ricadute sull’occupazione giovanile!

E perché… i datori di lavoro, già alle prese con una pressione fiscale tra le più alte al mondo, quanto sarebbero felici di vedersi costringere a fornire un piano pensionistico complementare ai propri dipendenti, che andrebbe ulteriormente ad appesantire un costo del lavoro già oggi considerato eccessivamente gravoso?

Perché allora non puntare sulle agevolazioni fiscali garantite ai lavoratori che intendano costruirsi una pensione integrativa? Tuttavia, già oggi il limite di deducibilità fiscale ammonta a “ben” 5.164,57 euro annui e quanti sono gli italiani che stanno sfruttando questa possibilità? Un numero decisamente esiguo, e questo non può sorprendere più di tanto, se si considera che lo stipendio medio di un lavoratore italiano si attesta attorno ai 1.500 euro al mese (JP Salary Outlook 2020), e stiamo parlando della nota “media del pollo”; insomma non pare così anomalo che, dovendo scegliere, prima che al “futuro” si tenda a pensare al “presente”.

Tutto vero e condivisibile, ma il caso Australia insegna che a volte diventa necessario prendere decisioni difficili e coraggiose, attuando riforme anche radicali che possano finire inevitabilmente per scontentare qualcuno. Ne va della sostenibilità del sistema pensionistico italiano (che pesa per il 16,6% del PIL già nel 2018), del nostro futuro, del futuro delle prossime generazioni che si troveranno ad ereditare una situazione insostenibile senza colpa alcuna. Sarebbe bello, ma non esiste una formula magica e indolore che risolva in un battito di ciglia la complessa situazione, ma l’urgenza impone che da qualche parte bisogna pur cominciare: è necessaria oggi un’attenta riflessione sull’intero sistema per garantire la sostenibilità anche nel lungo periodo, limitando il peso sul debito pubblico.

Quest’anno per la spesa pensionistica è atteso un aumento del 2,1% (5,7 miliardi) e la stessa dovrebbe superare i 279 mld stando al bilancio dell’Inps.

Ancora oggi, otto anni dopo la riforma Fornero, 550 mila italiani percepiscono una pensione da oltre 40 anni!

Nel Bollettino economico di luglio la Bce ha dedicato un ampio focus al ruolo giocato dalle riforme pensionistiche, auspicando un intervento di tutti i Governi dell’eurozona che porti all’adozione di riforme coraggiose; ad ottobre, il Mese dell’Educazione Finanziaria, l’attenzione quest’anno è concentrata proprio sulle scelte finanziarie sul tema della previdenza.

È davvero possibile che tutto questo non faccia quantomeno fischiare le orecchie a nessuno della nostra attuale classe politica? Quanto è accettabile che gli strumenti allo studio per riformare il sistema pensionistico italiano prendano solo il nome di Quota100, Opzione Donna, esodi incentivati, “scivoli”, senza fare i conti con il tema della sostenibilità?