categoria: Vendere e comprare

La guerra dei bonus, dall’edilizia alle briciole per il turismo. Chi la vincerà?

Post di Sergio Lombardi, dottore commercialista specializzato nella fiscalità delle attività turistiche, fondatore di Taxbnb.it, esperto in bonus fiscali –

L’Italia è la patria dei bonus fiscali: siamo cittadini di uno Stato generoso che ti offre gratuitamente o con importanti sconti ogni genere di beni e servizi. Bonus monopattino, bonus psicologo, bonus rubinetti, bonus vacanze, bonus terme, bonus bebè (incentivo a procrearne), bonus bici, bonus pagamenti elettronici (cashback – poi ripudiato), bonus TV e molti altri, definiti dal Censis come “una continua gemmazione di nuovi strumenti di supporto, sostegno, ristoro e credito”. Ognuno di questi bonus ha una disciplina così contorta e mutevole che potrebbero istituirci un apposito corso di laurea in bonusologia.

Oltre alle fantasiose varietà di bonus, fanno discutere le modalità di assegnazione, che vanno dal click-day (moderna lotteria in cui i bisognosi competono per poche risorse), all’ISEE,-indice spesso non attendibile, che penalizza i proprietari di immobili e i titolari di redditi di lavoro autonomo), fino agli eccessi delle pratiche per i superbonus: oltre trenta documenti, che come stiamo vedendo, non ne garantiscono comunque la corretta assegnazione.

FRA SCROOGE E BABBO NATALE

Le condizioni per ottenere il “grano” sono in alcuni casi troppo restrittive, lasciando fuori chi in realtà necessita di aiuti, e in altri casi inspiegabilmente generose.

Per ricevere alcuni dei bonus, basta infatti avere una partita Iva aperta alla data di entrata in vigore dei decreti (che vengono abbondantemente annunciati giorni prima a mezzo stampa con bozze praticamente complete), o essere appassionati di ciclismo di lusso, perché fra i beni agevolati col bonus mobilità ci sono anche biciclette non proprio per tutti, con prezzi simili a quelli di una utilitaria.

Fra le varie categorie di bonus, nell’articolo approfondiremo quelli legati agli immobili.

I bonus edilizi e gli ecobonus come li conosciamo oggi nascono da due catastrofi naturali: nel 1996 la Calabria e l’Emilia Romagna vennero colpiti da terremoti. Due anni dopo, nel neonato modello Unico 1998 venne riconosciuta una detrazione al 41% da fruire in cinque o dieci anni per le spese per il recupero del patrimonio edilizio sostenute a seguito del sisma in quelle regioni.

L’anno successivo, la detrazione venne estesa a tutti gli immobili in Italia. Nei 25 anni di bonus edilizio, il 41% divenne 36%, tornò 41% e poi divenne 50%. Nacquero poi altri bonus, come l’Ecobonus, il Sismabonus, il Bonus facciate e il Superbonus, il più richiesto per il suo generoso 110% ed oggi quello più criticato. Per quanto siano importanti i fondi stanziati, l’obiettivo green resta un’utopia: secondo l’Ufficio Parlamentare di Bilancio, per rendere “verdi” tutte le case degli italiani, lo Stato dovrebbe spendere oltre duemila miliardi di euro, importo quasi equivalente all’attuale debito pubblico totale o, se preferite, a sessanta volte i fondi dell’ultima legge di bilancio.

PANEM ET CIRCENSES

La generosità dello Stato si è manifestata, come di consueto in Italia, con qualche brivido, con rinnovi quasi annuali delle agevolazioni, sempre concepite come misure temporanee, per motivi di bilancio e anche per consenso, nella millenaria tradizione della lex frumentaria, in cui vigevano già dei criteri reddituali simil-ISEE: Cesare ridusse infatti il numero di beneficiari delle distribuzioni gratuite del grano (frumentationes) da 320 mila a 150 mila, che divennero 200 mila con Augusto.

UNA MONETA FISCALE SENZA REGOLE

L’intuizione di Conte (II) era in sé quasi perfetta: non potendo coniare moneta e in piena depressione da pandemia, un Paese può generare ricchezza introducendo una valuta parallela (il bonus), commerciabile e utilizzabile per i (numerosi) pagamenti fiscali e previdenziali. La possibilità di cedere il bonus esisteva dal 2016, ma l’introduzione del superbonus 110% nel 2020 e la possibilità di cedere illimitatamente tutti i bonus edilizi senza limite al numero dei passaggi ha rilanciato il settore edilizio e quello immobiliare.

Il mercato dei bonus, come tutti gli ecosistemi economici, per raggiungere il suo massimo potenziale avrebbe dovuto avere due sole regole di sopravvivenza:

1) protezione delle risorse destinate ai bonus;

2) regole stabili.

Per quanto riguarda la protezione delle risorse del bonus, da novembre centinaia di articoli parlano del dark side dei bonus, focalizzandosi sulle frodi che stanno emergendo.

Ma importanti quote dei vari bonus fiscali vengono quotidianamente e legalmente fruite anche da soggetti non direttamente destinatari delle agevolazioni: gli intermediari finanziari, che applicano liberamente le loro commissioni ai tax credit che acquistano. L’assenza di regole sui tassi da applicare per la cessione dei crediti ha portato al paradosso del trasferimento delle risorse dei bonus, in origine destinate ai soggetti economicamente più deboli (contribuenti oggetto dell’agevolazione) verso i soggetti economicamente più forti (banche e finanziarie).

Per quanto riguarda le regole, quelle sulla cessione del Superbonus 110%, disciplinate dagli articoli 119 e 121 del Decreto Rilancio, sono state modificate già ventitré volte dalla sua introduzione (luglio 2020).

L’ultima modifica è quella che limita la possibilità di cedere i crediti. Dal 27 gennaio, i beneficiari della detrazione possono continuare a cedere il credito ad altri soggetti, ma con delle limitazioni: se il credito è ceduto ad una banca, essa non potrà a sua volta cederlo, ma dovrà utilizzarlo. Se invece il credito è ceduto ai fornitori che praticano lo sconto in fattura, i fornitori potranno cederlo ad altri soggetti, ma a questi ultimi sarà impedito di cederlo ulteriormente. Un brevissimo regime transitorio (fino al 17 febbraio 2022) è stato concesso per i crediti già esistenti, esteso fino al 7 marzo solo per la detrazione per il superamento delle barriere architettoniche. Vibranti le proteste degli operatori e delle associazioni di categoria, con migliaia di posti di lavoro a rischio.

Che il superbonus non stesse simpatico a Daniele Franco, ministro dell’Economia, si era compreso, visti i suoi interventi solo restrittivi sull’agevolazione, ma nelle ultime ore l’attacco al sistema dei bonus è diventato aperto, con il ministro che lo definisce “una moneta fiscale” che però è “tra le truffe più grandi che questa Repubblica abbia visto” e Mario Draghi che fra le istituzioni finanziarie attacca solo Poste Italiane, per non aver effettuato gli opportuni controlli. È stato inoltre confermato che è in preparazione un emendamento del MEF alle restrizioni appena introdotte (modifica numero ventiquattro al superbonus?)

A fronte delle difficoltà che sta incontrando il settore edilizio, durante la stessa conferenza stampa dell’11 febbraio, il presidente del Consiglio ha affermato “non è che l’edilizia non funziona senza superbonus, che ha giovato ma non è che non va avanti. Altrimenti tutti i Paesi senza superbonus sarebbero a zero con l’edilizia”.

Questa affermazione trascura due elementi fondamentali: il carico fiscale italiano, il più alto in Europa, e l’assenza di tassazione sui bonus, che ha contribuito alla loro diffusione e alla ripresa dell’economia, (1% di PIL dall’edilizia, 4% di PIL considerando anche i settori collegati, e 38 miliardi di euro di tax credit ceduti nel 2021). Anzi, la situazione, a saper leggere i numeri, è l’ennesima conferma che con una riduzione delle imposte l’economia italiana cresce immediatamente.

(Dal minuto 42.05 gli interventi sui bonus)

ASCESA E DECLINO DEI GRANDI BONUS

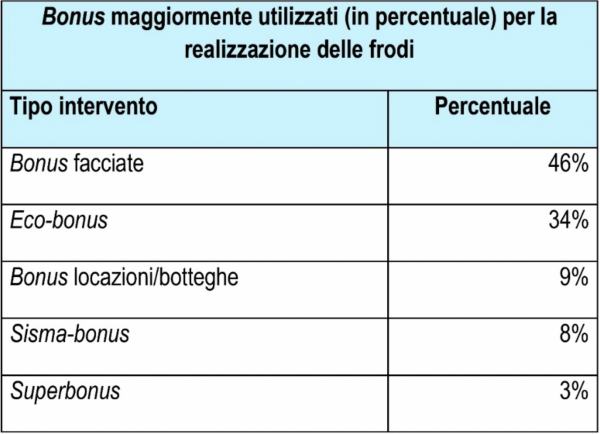

In modo molto italiano, gli stessi media che dal 2020 hanno promosso il superbonus come l’unico rimedio a tutti i mali, ora lo rinnegano e giustificano la stretta, ma con una narrazione imprecisa. I titoloni parlano del superbonus come “regalo alle mafie”, “colossale frode”, “buco nero”, “beffa da 4 miliardi” ma, secondo l’audizione parlamentare del direttore dell’Agenzia delle Entrate del 10 febbraio, le frodi riguardano il superbonus solo per il 3% del totale. (vedi tabella a pag. 16 del documento).

Il motivo delle limitazioni alla cessione del credito in realtà è un altro: l’eccessivo e incontrollabile costo dei bonus. Anche in assenza di frodi, le successive cessioni dello stesso bonus a diversi creano per i soggetti che cedono e per quelli che ricevono il credito d’imposta un importante volume di reddito esente da tasse che moltiplica il costo del bonus per lo Stato.

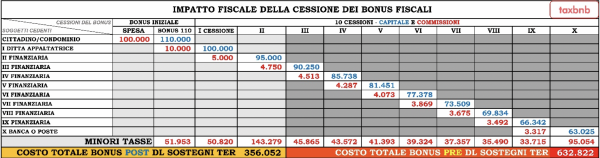

I fondi stanziati per i bonus prevedono solo la componente “finanziaria”, ma non considerano quella fiscale. Se 100 mila euro di spese private generassero solo 110 mila euro di spesa pubblica, ci sarebbe comunque copertura per il costo finanziario, ma c’è un costo occulto: ogni volta che il bonus viene ceduto, lo Stato perde la sua quota di imposte sul soggetto che cede il bonus, perché il bonus è esente da tassazione.

Nella tabella che segue, dimostriamo il reale impatto del bonus: nell’ipotesi di dieci successive cessioni del credito, prima della stretta del Decreto Sostegni ter un bonus su lavori per 100 mila euro costava allo Stato 633 mila euro, totale che comprendeva i 110 mila euro del bonus, ma anche 522.822 euro di mancate tasse sui redditi del contribuente (singolo o condomino) che sosteneva la spesa e su quelli dei successivi soggetti (ditta appaltatrice e intermediari finanziari), oltre che l’utilizzo finale in compensazione del credito da parte dell’ultimo intermediario, che riduceva ulteriormente gli incassi per lo Stato di imposte e contributi.

Limitando a sole due cessioni del tax credit, come è ora previsto a seguito della modifica, il costo totale (finanziario + fiscale) dello stesso bonus è “solo” di 356 mila euro.

Limitare i bonus fiscali, che stavano concedendo ossigeno alle imprese, contribuendo a ridurre il loro indebitamento verso le banche con capitali freschi ed esentasse, è comunque una scelta miope che può portare ad uno scenario ancora peggiore, quando molte di quelle attività saranno costrette a chiudere e non produrranno più né redditi, né tanto meno imposte.

IL SUPERBONUS PNRR PER IL TURISMO

Fra i bonus fiscali, l’ultimo nato riguarda il turismo. Il PNRR prevede, fra i suoi stanziamenti, 2,4 miliardi di euro per il settore turistico, importo del tutto inadeguato alle esigenze delle centinaia di migliaia di operatori turistici, anche perché corrisponde solo ad 1/100 del totale del PNRR, quando il comparto turistico valeva il 13,5% del PIL nazionale prima della pandemia.

Fra gli strumenti compresi nel nuovo Fondo per la competitività delle imprese turistiche, figurano comunque interessanti bonus per le imprese turistiche, per un totale di 680 milioni di euro:

• un credito d’imposta (detto superbonus 80%) associato ad un contributo a fondo perduto di 40 mila euro con maggiorazioni fino a 100 mila euro per imprese con sede nel Sud Italia, imprenditoria giovanile e femminile, e spese per digitalizzazione e innovazione di almeno il 15% dell’importo totale dell’intervento;

• per i progetti da 500 mila a 10 milioni di euro il Fondo Rotativo Imprese, che comprende un contributo a fondo perduto fino al 35% e prestiti agevolati.

I bonus vengono concessi per:

a) interventi di incremento dell’efficienza energetica delle strutture;

a1) pannelli fotovoltaici e colonnine di ricarica per veicoli elettrici;

b) interventi di riqualificazione antisismica;

c) interventi di eliminazione delle barriere architettoniche;

d) interventi edilizi funzionali alla realizzazione degli interventi antisismici e per le barriere architettoniche;

e) realizzazione di piscine termali e acquisizione di attrezzature e apparecchiature per lo svolgimento delle attività degli stabilimenti termali;

f) spese per la digitalizzazione;

g) spese per l’acquisto di mobili e componenti d’arredo, inclusa l’illuminotecnica, ma solo se trainate da energetico, antisismico, barriere architettoniche e terme.

Le spese per gli interventi devono essere sostenute dal 7 novembre 2021 al 31 dicembre 2024 per essere agevolate. Il credito d’imposta può essere utilizzato in compensazione nel modello F24, ceduto ad un intermediario finanziario, o ceduto al fornitore (sconto in fattura).

Il pacchetto di bonus è molto atteso e riguarda:

• imprese alberghiere,

• imprese extra-alberghiere,

• agriturismi,

• strutture ricettive all’aria aperta,

• imprese del comparto turistico, ricreativo, fieristico e congressuale, compresi gli stabilimenti balneari, i complessi termali, i porti turistici, i parchi tematici, acquatici e faunistici.

Oltre che ai gestori delle attività (titolari della SCIA), i bonus possono essere concessi anche ai proprietari degli immobili dove si svolge l’attività.

Entro il 21 febbraio 2022 saranno pubblicate la data di apertura della piattaforma e le modalità di richiesta, che allo stato attuale prevedono ventinove documenti per le società con dipendenti e interventi edilizi.

La documentazione è considerevolmente ridotta per le ditte e società senza dipendenti, che attueranno interventi esclusivamente di digitalizzazione, che non comportino interventi edilizi.

Da varie parti sono venute proposte di rifinanziamento del superbonus 80% con le risorse già destinate al turismo, ma non utilizzate e non più utilizzabili per il bonus vacanze, cristallizzate dal 1° gennaio 2022 a 584 milioni di euro.

Immagine finale della situazione: mentre su nell’Olimpo le forze politiche litigano animatamente con tuoni e fulmini sulla paternità dei bonus fiscali e sulle loro regole, qui sulla Terra gli operatori del settore edilizio, immobiliare, ed ora anche turistico, attendono solo la fine della tempesta e della guerra dei bonus in corso, per comprendere se investire in una ristrutturazione o miglioria del proprio immobile. Per molte attività turistiche, riuscire ad ottenere le risorse dei bonus consentirà la sopravvivenza in un momento che resta molto difficile, con un numero importante di alberghi chiusi definitivamente e molti in vendita.

Twitter @Taxbnb