categoria: Draghi e gnomi

Caccia al tesoro delle riserve russe: tutti pazzi per il gioco del momento

Post di Maurizio Sgroi, giornalista socio-economico autore e curatore di The Walking Debt, e Luciano Somoza, dottorando in Finanza all’Università di Losanna –

Le sanzioni senza precedenti che l’Ue e gli Usa hanno deciso contro la Russia per l’invasione dell’Ucraina serviranno anche a conoscere meglio il modo in cui fino ad oggi ha funzionato uno dei circuiti più sensibili e vitali della nostra infrastruttura finanziaria. Ci riferiamo al complesso universo che ruota attorno alle riserve delle banche centrali, che molto ha a che fare con l’organizzazione internazionale dei sistemi di pagamento.

Tutti sanno che le banche centrali hanno delle riserve, utilizzate per i più svariati motivi, fra i quali primeggia la difesa del cambio. Sappiamo anche, per grandi linee, come sono composte e a quanto ammontano. Le fonti sono le stesse banche centrali, che pubblicano regolarmente i loro report.

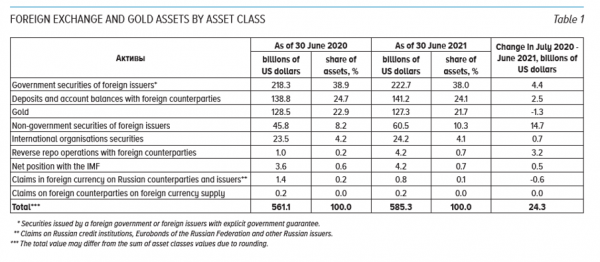

Per la banca centrale russa, facciamo riferimento alle cifre riportate nell‘ultimo report pubblicato sul sito, che viene aggiornato mensilmente. I dati del report si riferiscono a giugno 2021, ma sono più che sufficienti per avere un’idea della questione. Ovviamente qui parliamo dello stock di riserve, che vengono alimentate dai flussi dell’export russo, com’è noto in gran parte legato alle materie prime. Ecco i dati di giugno 2021.

La tabella sopra mostra le riserve classificate per tipo di asset. Senza entrare troppo nei dettagli è sufficiente osservare che a metà 2021 il paese aveva riserve per circa 222 miliardi (38% del totale) rappresentati da bond di paesi esteri. Altri 142 miliardi (24%) in depositi presso controparti estere. Ben 127 miliardi in oro (21,7%). Infine, vi sono una quarantina di miliardi di obbligazioni non governative estere.

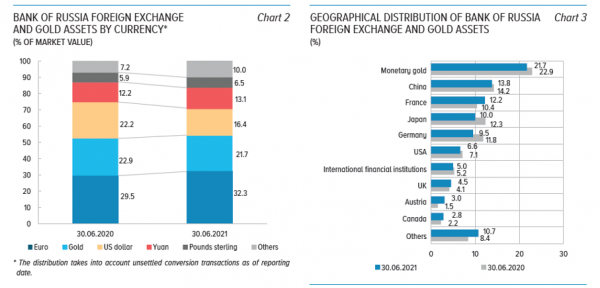

Quest’altro grafico rappresenta invece la struttura “geografica” di questi asset, secondo il luogo di residenza delle controparti o degli emittenti delle obbligazioni. E questo solleva la domanda più interessante ai fini della nostra caccia al tesoro: lasciando da parte l’oro, che probabilmente è custodito nei forzieri della banca centrale russa, dove sono fisicamente custoditi i bond esteri? E cosa succede ai fondi nei conti correnti?

Quest’altro grafico rappresenta invece la struttura “geografica” di questi asset, secondo il luogo di residenza delle controparti o degli emittenti delle obbligazioni. E questo solleva la domanda più interessante ai fini della nostra caccia al tesoro: lasciando da parte l’oro, che probabilmente è custodito nei forzieri della banca centrale russa, dove sono fisicamente custoditi i bond esteri? E cosa succede ai fondi nei conti correnti?

La domanda è rilevante, perché proprio lo stock di riserve è uno degli argomenti a sostegno della tesi della forza finanziaria della Russia. Quindi comprensibilmente ha sollevato accese discussioni.

Già all’indomani dell’annuncio delle sanzioni, la stampa ha segnalato che buona parte di queste riserve, quelle denominate nelle valute dei paesi che hanno comminato le sanzioni alla Russia, sono rimaste intrappolate nelle banche estere, quindi fuori dalla portata dei russi. Fra gli altri ne ha parlato anche l’IIF (Institute of international finance).

Per capire meglio queste affermazioni, però, serve scavare un po’ più a fondo. Servirà non solo a conoscere meglio il funzionamento dell’infrastruttura finanziaria globale, e quindi comprendere il livello di interconnessione fra i paesi dell’economia internazionale, ma anche a capire perché essere “ostracizzati” da questa infrastruttura, che ha i suoi nodi fondamentali nei paesi del G7, trasforma un paese in un paria finanziario. La Russia, non a caso, ha parlato di guerra economica contro di loro, arrivando anche a minacciare l’Italia se verranno comminate nuove sanzioni.

La prima domanda alla quale dobbiamo provare a rispondere è che fine abbiano fatto i bond esteri di proprietà della Banca centrale russa. Normalmente, i bond esteri di proprietà delle banche centrali sono fisicamente registrati nelle Central Securities Depositories (CSDs) dei paesi emittenti, entità sconosciute ai più, ma con un ruolo centrale nell’infrastruttura di mercato. Questi soggetti sono spesso legati allo stock exchange locale, e sono i luoghi dove sono fisicamente detenuti (come book entry) tutte le securities emesse in un dato paese. Oltre alle CSD nazionali, esistono solo poche CSD “internazionali”, dove vengono depositate securities di diversi paesi. Sono Euroclear (Belgio), Clearstream (Lussemburgo), DTCC (Usa), SIX (Svizzera).

Euroclear è una importante CSD europea e ha un accordo con DTCC per gestire l’inventory assieme. I Treasuries emessi in Usa vengono registrati su DTCC e possono essere spostati su questi CSD europei. Gli addetti ai lavori spiegano che non ci sono molte altre possibilità: è un sistema sostanzialmente chiuso.

All’interno dei CSD agiscono i “custodian”, entità bancarie con un “conto titoli” presso i CSD, che detengono i titoli per conto dei loro clienti (banche, fondi, etc.). I “custodian” hanno conti su diversi CSD e quindi possono accedere a diversi registri, fornendo vari servizi, tra cui quello di settlement delle transazioni. Infine, i CSD hanno accordi anche tra di loro, per facilitare i regolamenti. La Russia ha raggiunto un accordo con Euroclear nel 2012.

Ricapitoliamo. La gestione dei bond delle riserve di una banca centrale si muove lungo tre diversi livelli di cui bisogna tenere conto: il depository (CSD), che detiene in regime di monopolio (o semi-monopolio in Europa) i bond governativi emessi dai governi; il custodian, che ha un conto presso il depository; la banca o fondo che ha un conto con il custodian.

Non è facile sapere chi sia il “custodian” della Banca centrale russa. Probabilmente ne avrà diversi. Ma se seguiamo il modello finora illustrato, i titoli esteri di proprietà dei russi non potranno che essere fisicamente registrati presso Euroclear, DTCC, o Clearstream. CSD di paesi terzi, come quella Svizzera di SIX, sono strettamente legate alle tre CSD maggiori nella loro operatività. Per i russi, superare questa sorta di collo di bottiglia è cruciale per rendere le riserve accumulate effettivamente utili a difendere il valore del rublo. Compito molto difficile, se consideriamo che anche paesi comunemente neutrali, come la Svizzera, hanno prontamente inserito la Banca Centrale Russa tra gli enti sanzionati, impedendo le azioni in modo diretto.

Quindi nel momento in cui Euroclear, Clearstream e DTCC impediscono regolamenti in rubli sulle loro piattaforme, di fatto impediscono alla banca centrale russa di utilizzare i propri bond ai fini di politica monetaria. Anche se i russi li detenessero in maniera “opaca” tramite custodian alle Cayman – in passato alcuni osservatori avevano ipotizzato movimenti di fondi russi verso le Cayman provenienti dalla vendita di bond Usa nel pieno del periodo di de-dollarizzazione inaugurato da Mosca – non potendole vendere contro rubli e non potendo de-facto acquistare dollari, non avrebbero modo di sostenere il cambio.

E’ probabile che le autorità russe non avessero considerato come possibile che le CSD europee e americane “sequestrassero” i loro bond. Per far questo agli Usa è bastato inserire la Banca centrale russa nella Specially Designated Nationals list, l’elenco delle istituzioni “bannate” dai circuiti internazionali. Questo è, in pratica, quanto successo.

Anche se la Banca Centrale Russa è per ora solo inserita nella Non-SDN Menu-Based Sanctions List (NS-MBS List), una lista di entità per cui alcune sanzioni non valgono, il Governo USA si è premurato di specificare che la Banca Centrale Russa è bandita dal mercato primario e secondario delle obbligazioni, sia quelle denominate in rublo che in altre valute. L’Europa si è mossa in modo analogo, “congelando” i bond russi presso le loro CDS. Inoltre, molte istituzioni finanziarie russe sono state bandite dallo Swift, ossia dal sistema di messaggistica che permette alle banche di comunicare fra loro. In pochi giorni, insomma, la Russia è stata isolata e privata di gran parte delle sue risorse. Al momento – in teoria – Mosca può disporre del suo oro, che però è molto difficile da mobilizzare e non vendibile sui principali mercati, e delle sue riserve in yuan, che i russi avevano da tempo iniziato ad accumulare, che però hanno poca utilità per la politica monetaria, visto che si tratta di moneta non convertibile e poco gradita alle istituzioni internazionali.

Al tempo stesso, la Russia sta continuando a ricevere flussi di pagamenti per le sue forniture energetiche, e questo spiega perché alcune banche russe siano state “salvate” dal bando dello Swift e la Banca centrale Russa, seppure con molte restrizioni, abbia ancora qualche margine di operatività. Insomma: la Russia è stata tagliata fuori, ma non del tutto. Se ne è avuto contezza di recente, quando Mosca ha ripagato un bond di un centinaio di milioni in dollari ad alcuni investitori. Per farlo ha dovuto affidarsi a due banche americane, una come corrispondente, l’altra come agente di pagamento. Ciò a conferma del fatto che al momento non ci sono alternative all’infrastruttura finanziaria euro-americana. Ma anche del fatto che bandire totalmente la Russia da questo circuito – Mosca da anni annuncia di volerne uno proprio – non danneggia solo i russi ma anche le loro numerosissime controparti. E questo spiega perché alcune banche occidentali a Mosca, secondo quanto riferiscono alcuni osservatori, risultino ancora operative.

Questo ci porta alle conclusioni. Le prossime settimane ci diranno quanto l’Occidente, che controlla di fatto l’infrastruttura finanziaria globale, è disposto a usare la sua “arma nucleare” finanziaria contro la Russia. Per adesso, i dispositivi sono stati attivati, ma ancora non esprimono la loro piena severità. Per esempio, sappiamo bene che la Russia può ancora ricevere pagamenti in valuta Occidentale, e i cittadini USA possono continuare a vedere onorati i pagamenti in dollari, spettanti su crediti verso la Russia, fino al 25 Maggio. Insomma, ci sono ancora dei margini di manovra.

C’è un’ultima considerazione da fare. Il caso russo ci dice che è molto facile per chi controlla l’infrastruttura finanziaria usare il possesso fisico dei titoli come strumento per renderne vana la loro proprietà. E se questo vale per la Russia, vale anche per gli altri paesi. La Cina detiene oltre un trilione di dollari in debito pubblico americano, che non è altro che una book-entry in un qualche libro contabile sul suolo americano, probabilmente quello della DTCC.

Il che spiega perché Pechino giudichi “illegali” le sanzioni economiche. Il dito sul grilletto finanziario potrebbe scattare anche per loro. Questo apre uno scenario di grande complessità, se si considera il ruolo delle banche giapponesi nella circolazione dei dollari in tutta la zona dell’Estremo Oriente e specificamente il loro ruolo di fornitori di dollari nei confronti della Cina che corrisponde a una notevole esposizione finanziaria nei confronti di Pechino. Ma questa è tutta un’altra storia.