categoria: Tasche vostre

Evasione fiscale, a elezioni finite proviamo a disintassicarci

L’autore del post è Stefano Capaccioli, dottore commercialista, fondatore di Coinlex, società di consulenza e network di professionisti sulle criptovalute e soluzioni blockchain, presidente di Assob.it, autore di “Criptoattività, criptovalute e bitcoin”

L’Italia è una Repubblica democratica, (virgola) fondata sul lavoro (dipendente, presumibilmente).

Troppi anni di sindacalismo becero, di sinistra populista, di cattocomunismo che non tollera il successo, soprattutto economico, hanno ammorbato l’opinione pubblica e la maggior parte dei giornalisti, individuando chi intraprende nel nemico, nell’affamatore, nel profittatore, nello speculatore e nello sfruttatore.

Tale melma comunicativa ha generato il miraggio del posto fisso, dello stipendio garantito, delle tutele dogmatiche e indiscutibili.

Il risultato è che l’impresa, se privata, è da guardare con sospetto dato che non fa nulla di buono.

Stante l’italica incapacità di capire i numeri, soprattutto se pubblici, a causa di una cultura finanziaria collettiva infantile, si ritiene che l’evasione fiscale sia la causa di tutti i mali.

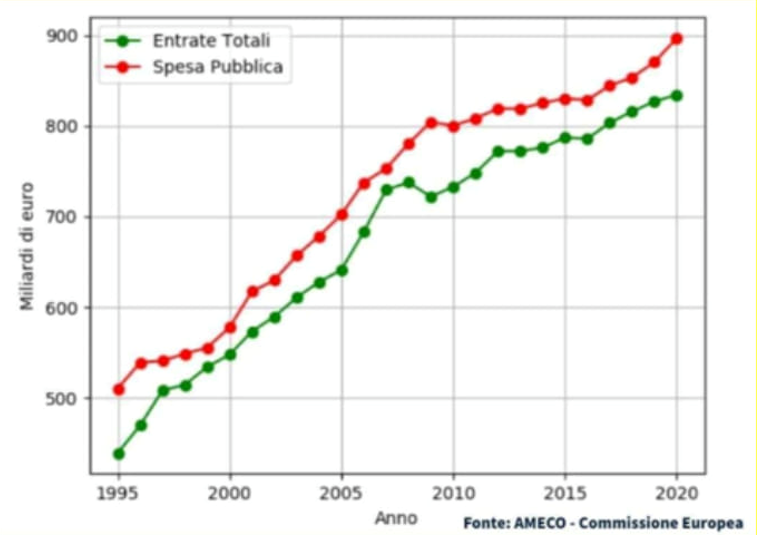

I dati indicano altro:

La spesa aumenta più velocemente delle entrate, senza alcuna correlazione con l’inflazione.

Il male vero non è l’evasione, bensì l’incapacità collettiva di ridurre la spesa inutile, improduttiva e demagogico-elettorale (che pare sia aumentata).

Ovviamente è preferibile l’individuazione di un comodo nemico, l’evasione fiscale, peraltro moralmente riprovevole, con frasi ad effetto “se pagassimo tutti, pagheremmo di meno”, al posto di affrontare le cause della situazione dei conti pubblici in Italia.

La logica ed il buon senso vengono quindi seppelliti sotto tonnellate di comodi slogan, tanto banali quanto sconnessi dalla realtà. Tutto questo è possibile grazie al disastro tributario, terreno di caciara elettorale, pieno di mance e mancette, detrazioni e deduzioni, che rendono talmente inintelligibile il sistema, che oramai vive di vita propria.

“La tasse sono una cosa bellissima” disse anni fa un ministro dell’Economia (link), non rendendosi conto della giungla inestricabile che stava esplodendo.

Cercare di fare ordine in tale materia è come riordinare un nido di vipere, stante l’ambiguità dei termini e l’assoluta mancanza di qualsiasi volontà di affrontare in maniera sistematica e organica il problema.

EVASIONE

Il concetto di evasione deve essere rivisto alla luce di qualche necessaria considerazione tecnica.

Secondo la Treccani, per evasione si intende “lo sfuggire al compimento di un dovere, o a un impegno”, definizione ampia che comprende comportamenti eterogenei:

Il sistema tributario italiano si basa sull’autodichiarazione, quindi attraverso la Dichiarazione del proprio reddito all’Amministrazione Finanziaria e al susseguente versamento.

L’evasione può derivare da diverse fattispecie:

1. Omissione della Dichiarazione

2. Dichiarazione non completa (sotto-indicazione dei redditi)

3. Dichiarazione completa e mancati versamenti

Il sistema tributario prevede che le attività criminali siano soggette a tassazione, con la ovvia conseguenza di una sovrastima dell’evasione totale (includendo quello che mai sarà dichiarato!).

L’equiparazione di chi non versa le imposte dovute (talvolta per mancanza di liquidità) a chi non presenta la dichiarazione in presenza di redditi, pur costituendo due facce della stessa medaglia (evasione), non appare totalmente corretta, essendo il primo un problema di riscossione, mentre il secondo di accertamento.

Il cosiddetto “Tax Gap”, differenza tra gettito atteso ed ottenuto, non deriva totalmente dall’evasione (economia domestica e informale), potendo altresì trovare origine altresì nell’elusione tributaria, nell’abuso del diritto e nelle errate interpretazioni delle norme, causa peculiare in Italia stante il disastro tributario.

Ma tant’è che è diventata una palude incolore, ove tutto si confonde.

SEMPLIFICAZIONI TRIBUTARIE

Il recupero di imposte derivante dalla diversa interpretazione delle norme pare una contraddizione logica per tutti coloro che di tributi non si occupano.

Il fatto che periodicamente appaia un decreto legge denominato “semplificazioni tributarie”, dovrebbe essere un campanello di allarme di qualchecosa che non va.

A ben vedere, il rapporto tra contribuente e Stato è totalmente sbilanciato, con una intollerabile compressione di diritti immolati sull’altare dell’interesse pubblico.

È possibile partire dai flussi di dati, tra contribuente e amministrazione finanziaria: visto il sistema di autodichiarazione sarebbe sufficiente che il contribuente dichiarasse il proprio reddito.

Un solo dato.

Nulla di più.

E su quello versare.

In un sistema a fiducia reciproca ed a correttezza assoluta tale informazione sarebbe sufficiente.

Purtuttavia, il sistema sociale induce a supporre che l’assioma di fiducia reciproca e correttezza assoluta non sia ipotizzabile (?), stante la possibilità di comportamenti opportunistici, con il conseguente obbligo di fornire ulteriori informazioni da parte del contribuente ovvero di determinati soggetti qualificati (sostituti di imposta, operatori finanziari, etc).

Ovviamente, qualsiasi altro obbligo COMPORTA UN COSTO per il contribuente ED UN BENEFICIO per lo Stato per una (presunta) efficienza ed efficacia dei controlli: in tale prospettiva l’equilibrio degli interessi richiede che PER OGNI ADEMPIMENTO TRIBUTARIO VENGA FATTA UNA ANALISI COSTI/BENEFICI, e l’adempimento possa essere introdotto solo e solo se i BENEFICI sono superiori ai COSTI per il contribuente.

Ipotesi auspicabile, ma mai realizzata, dato che oramai, l’Amministrazione Finanziaria ha una famelica smania di dati, talvolta comunicati tre o quattro volte in maniera diversa.

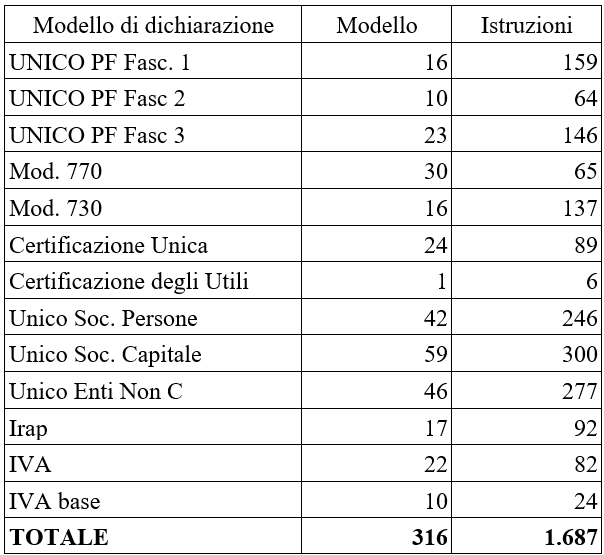

La superflua dimostrazione è costituita dai modelli di autodichiarazione per l’anno 2021:

I numeri sono impietosi: un sistema tributario che, solo per le dichiarazioni, produce 1.687 pagine di istruzioni e 316 pagine di modelli costituisce una realtà contro natura: il tutto senza considerare le ulteriori comunicazioni, istanze e trasmissioni varie di dati ed informazioni (è sufficiente entrare nel sito dell’Agenzia delle Entrate).

È indiscutibile che non venga effettuata alcun analisi tra i costi (per il contribuente) e i benefici (per l’amministrazione finanziaria), con schizofrenia oramai imperante in campo tributario, generata da una sorta di ideologia, ovvero che l’aumento degli adempimenti riduca l’evasione.

La fatturazione elettronica, ritenuta l’arma principe per la lotta all’evasione, ha costituito l’ultima (in ordine temporale) compressione di diritti, senza alcuna trasparenza sui motivi che hanno portato alla richiesta di deroga in Unione Europea.

La compressione avviene per esigenze di gettito, senza che si abbia alcuna evidenza di tale necessità e senza neanche possibilità di accesso, stante l’opposizione del Governo italiano (lettera allegata).

CONTRASTO ALL’EVASIONE.

L’evasione è in realtà un fenomeno complesso, con matrice sociale e antropologica, le cui determinanti non possono ridursi a misure draconiane di impatto demagogico e populista.

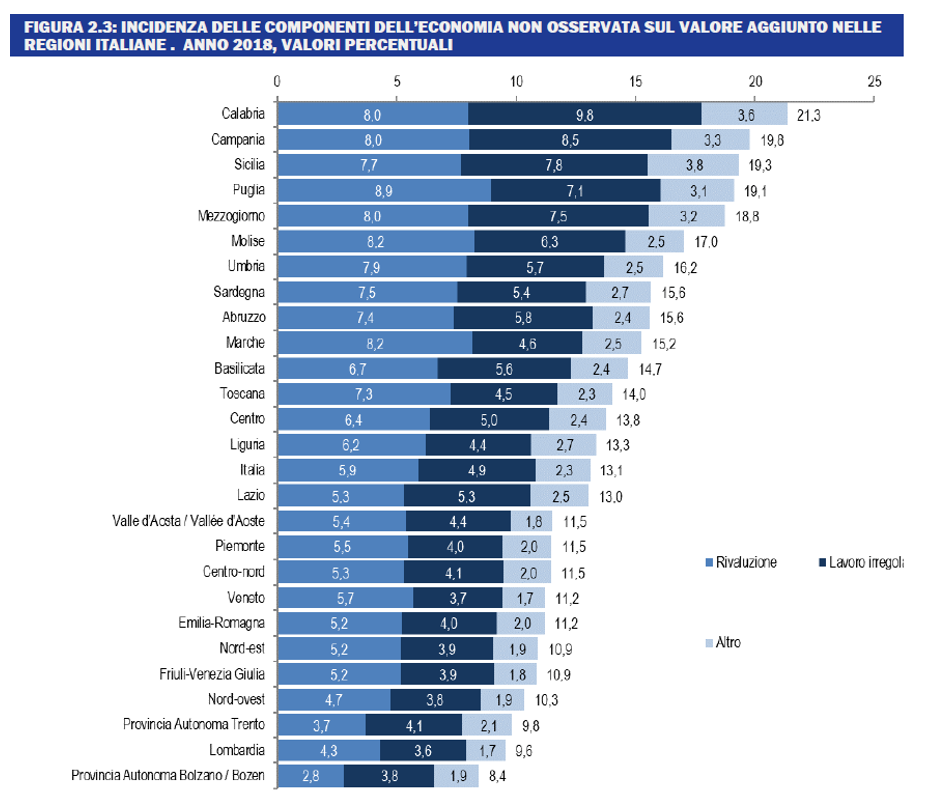

Prendendo i dati dalla Relazione sulla economia non osservata e sulla evasione fiscale dell’anno 2021 (link), emerge a pagina 16.

Gli schemi di misurazione dell’economia su cui si basano i Conti nazionali prodotti dall’Istat definiscono una specifica componente, l’Economia non osservata (o NOE, acronimo inglese di Non-Observed Economy), che comprende l’insieme delle attività economiche che, per motivi differenti, sfuggono all’osservazione statistica diretta costituiti dal sommerso economico, dall’economia illegale, dal sommerso statistico e dall’economia informale.

L’organizzazione dei dati appare ben strutturata ed è logico attendersi che l’Agenzia delle Entrate pubblichi le attività svolte.

Sfortunatamente non è dato rinvenire alcun dato consuntivo che possa dimostrare l’efficacia di tale attività, con i dati che traspaiono dai vari documenti “generalmente” non combacianti con le zone in cui l’economia non osservata è più elevata (Campania e Calabria).

I dati sull’attività di contrasto all’evasione e all’elusione sono rinvenibili prevalentemente in forma aggregata:

- nel rapporto di verifica dei risultati della gestione di ciascun esercizio()

- nella relazione al Parlamento della Corte dei conti sul rendiconto generale dello Stato. Nel Volume 1 Tomo 1, in particolare, sono disponibili numerosi elementi informativi sui risultati dell’attività dell’Agenzia delle entrate

- nel Bilancio d’esercizio cha annualmente pubblica l’Agenzia delle entrate

Dai documenti paiono emergere dati poco compatibili con una lotta all’evasione, con personale ed attività svolta concentrata nelle regioni del Nord (ove è più possibile fare “cassa”), rispetto a quelle del Meridione (dove pare l’evasione tributaria più elevata).

Tale sospetto non smentito dai dati (che sono aggregati) congiuntamente alla struttura della convenzione tra MEF e Agenzia delle Entrate, potrebbe indurre a pensare che più che serio contrasto all’evasione si segue logiche di cassa.

RISULTATI

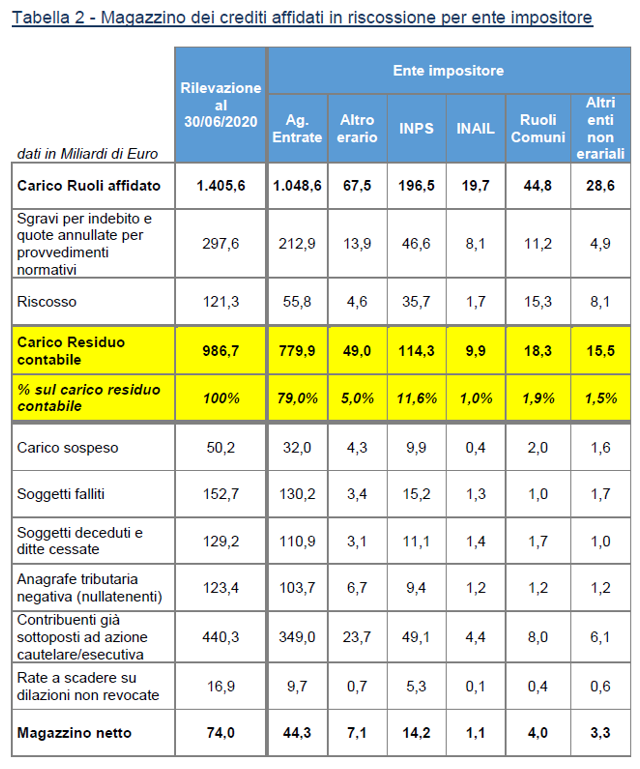

Ulteriore sintomo di un sistema fiscale inefficiente, farraginoso, ipertrofico è il magazzino dei crediti da riscuotere in AdER – Agenzia delle Entrate-Riscossione (ex Equitalia).

Dal sito di AdER affiorano i dati (link) da cui emerge un carico impressionante che, secondo lo stesso direttore dell’AdER, non è possibile “lavorare” stante le rigidità e la struttura attuale.

La zavorra che il sistema si porta dietro è imbarazzante (e molto ipocrita) e pare che nessuno voglia affrontare il problema, poiché la propaganda non può permettersi di essere clemente o minimamente realista: il mantra non può permettere incertezze o dubbi.

CONCLUSIONE

Occorre DISINTASSICARE questo paese, creando comunità per il recupero dei TASSICI, di coloro che gradirebbero tassare qualunque cosa, porre limiti, vincoli, procedure, autorizzazioni, burocrazia ovunque, e rendere il cittadino suddito.

Eliminato il becero populismo occorre mettere mano in maniera sistemica al carrozzone che è stato creato, partendo dal rispetto dei diritti fondamentali e dalla presa di coscienza che l’architettura è risalente agli anni Settanta, coordinata al tempo, ma poi stuprata da troppa legislazione di urgenza.

Si può partire dalle proposte del Consiglio Nazionale dei Dottori Commercialisti ed Esperti Contabili (link), passando per una necessaria codificazione in Testi Unici che debbano essere tassativi e contenere tutte le norme tributarie.

Tale aspetto eviterà, almeno, la frammentazione in mille decreti legge, rinvii e norme “estemporanee”, con il divieto di “prassi” e di decreti attuativi.

Infine, il peso delle cartelle potrebbe essere gestito con un norma che preveda una forma di “esdebitazione” attraverso una procedura che contemperi l’attestazione di un professionista abilitato finalizzata a “stralciare” le posizioni incapienti, liberando altresì il contribuente di un peso che appartiene al passato, sottoposto a condizione di mettere a disposizione tutti i suoi beni, diretti o per interposta persona.

Tali idee abbozzate, devono essere inserire in un progetto complessivo di riforma che sia effettivamente rispettoso dei principi costituzionali e dei diritti umani, ricordandosi l’insegnamento di Baruch Spinoza:

“Chi da quello che spetta a ciascuno per timore della pena capitale agisce dietro comando altrui e costretto dalla paura di un male, né può chiamarsi giusto; mentre chi attribuisce a ognuno il suo perché conosce la vera ragione delle leggi e la loro necessità agisce con coerenza e decisione propria, non altrui, e perciò è a buon diritto chiamato giusto“.

Con questo sistema tributario, chi in Italia è capace di comprendere la vera ragione delle leggi e la loro necessità?