categoria: Il denaro non dorme mai

La Borsa e le sue porte girevoli, perché la grande sbornia è lontana

Il delisting recentemente annunciato da due società molto conosciute, anche per la notorietà dei loro azionisti – Tod’s e Saras – ci porta nuovamente a riflettere su questa tendenza ormai chiara a uscire dai listini dei titoli quotati presso la Borsa Italiana.

Il Sole 24 Ore del 13 febbraio ci informa infatti che sono ormai quasi 300 le società che hanno provveduto a chiedere di uscire della Borsa di Milano negli ultimi vent’anni, cioè dopo la grande sbornia della IPO milionarie dei primi anni Duemila.

Un altro caso recente è stato quello di IMA, la multinazionale bolognese del packaging da 1,7 miliardi di fatturato, che nel 2020 annunciò due mosse contemporanee che furono emblematiche di un cambio di mood sul tema: in una nota effettivamente piuttosto impattante, la società comunicò che per “accelerare l’espansione globale” faceva due cose: usciva dalla Borsa e stipulava un accordo con un fondo di Private Equity (BC Partners), che avrebbe rilevato il 45% della Società, quasi facendo passare il concetto che le due cose, insieme, non potessero convivere, che la Borsa non riuscisse a consentirle di raggiungere i propri obiettivi e che per farlo era considerato necessario uscirne.

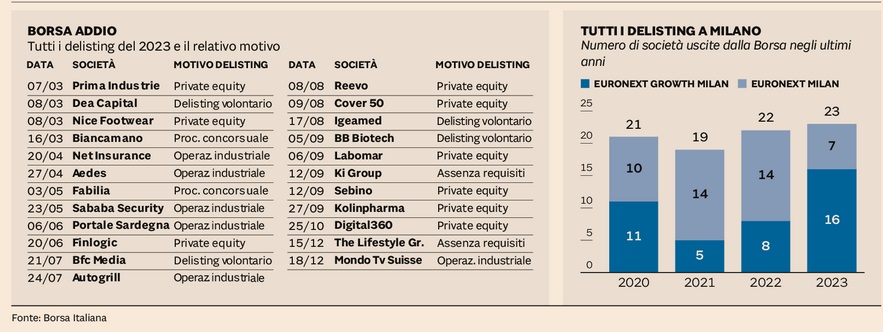

Orbene, al di là di questi casi specifici, sono comunque 23 le società ritiratesi dal listino nel 2023, con altri nomi di rilievo come DEA Capital, Aedes, Autogrill: la tabella mostra come diverse siano le motivazioni, ma certo il fenomeno è di grande rilievo.

Fonte – Il Sole 24 Ore del 13 febbraio 2024

Quotazione in Borsa, di cosa parliamo?

Ciò detto, parafrasando un famoso libro di Carver, crediamo sia il caso di farci una domanda: “di cosa parliamo, quando parliamo di quotazione in Borsa”? Beh, ci pare chiaro che porsi il problema del fenomeno per il quale le società si stanno ritirando dai mercati regolamentati dovrebbe passare dal comprendere bene cosa è che le porta invece a quotarsi, cioè a chiedere l’ammissione dei propri titoli ai mercati gestiti da Borsa Italiana. Capire questo ci porterà ad analizzare le motivazioni del percorso opposto, che probabilmente risiedono nel fatto che le aziende non trovano, o non trovano più, rispondenza fra le loro aspettative ed esigenze e ciò che la quotazione può effettivamente dare.

Come spesso mi capita, vorrei portare un caso personale: per molti anni mi sono occupato, come consulente, di finanza straordinaria, ed anche di quotazioni in Borsa: spesso ho dovuto presentare ad imprenditori un quadro dei vantaggi, delle opportunità, ma anche degli svantaggi di avviare un percorso di IPO (Initial Public Offering) e quel che posso dire è la propensione a valutare questa prospettiva è riconducibile a due aspetti:

– da un lato la possibilità di valorizzare la propria azienda, di vederne riconosciuto il valore dagli investitori istituzionali, e, generalmente parlando, da quello che possiamo definire in astratto “il mercato”; si tratta della giusta propensione a vedere concretizzarsi intorno al dato di un prezzo, di una capitalizzazione e di uno sperabile apprezzamento del mercato, lo spirito imprenditoriale che ha portato a far nascere o a gestire un’impresa; a ciò si aggiunge anche, in taluni casi, la volontà di realizzare una parte di questo valore collocando in Borsa una quota delle azioni della propria azienda incassando un prezzo;

– dall’altro lato, ma non necessariamente in conflitto, si trova un’esigenza di carattere finanziario che riguarda l’azienda e non i suoi azionisti e che vede nel mercato la possibilità di collocare titoli in aumento di capitale, cioè facendo affluire risorse per finanziare i piani di sviluppo resi pubblici agli investitori con un preciso e disciplinato processo informativo strutturato (prospetti informativi e road-show di presentazione); da questo secondo punto di vista, e ci torneremo, la quotazione diventa uno dei fortunatamente numerosi strumenti a disposizione delle imprese per la ricerca di capitali: uno strumento che fa affluire fondi a titolo di capitale di rischio, o Equity, e quindi capitali “pazienti”, che non devono essere restituiti ad una data scadenza, ma che devono avere una remunerazione sperata, e misurabile, prezzata ogni giorni dagli scambi sul mercato regolamentato.

Perché andare in Borsa per una Ipo?

Solo per riportare un altro caso recente, ecco cosa dichiara in proposito Nicola Monti, AD di Edison, al Sole 24 Ore il 14 febbraio:

“In genere una Ipo si fa per recuperare ulteriori capitali per accelerare la crescita: al momento non abbiamo opportunità sul tavolo in tal senso, ma se si dovessero presentare, e non si può escluderlo, gli azionisti valuteranno l’opportunità. Certo, avere le azioni di risparmio quotate ci dota di una struttura di presidio di governance interna che ci permette di essere pronti a tornare in Borsa anche con le ordinarie”.

Ecco, ammesso per un attimo che questi due aspetti diano un primo quadro delle aspettative di imprese ed imprenditori, possiamo certamente affermare che, se è vero che si nota una tendenza importante a uscire dai listini, allora lo si debba al fatto che il mercato borsistico italiano non riesce ad incontrare le esigenze citate, cioè non è più lo strumento ideale per valorizzare le aziende e per essere un mezzo per far affluire risorse per lo sviluppo; sembra invece diventare un peso, un onere, senza che ve ne siano i correlativi benefici.

In principio era il sistema bancario

Volendo argomentare su questo concetto e proseguendo nel nostro tentativo di dare alcune spiegazioni, dobbiamo fare un minimo cenno al fatto che, per tanti anni, lo strumento primario e spesso esclusivo per realizzare i due obiettivi sopra ricordati era il sistema bancario: sul rapporto con le banche si centrava sicuramente il soddisfacimento delle esigenze finanziarie delle aziende, che quindi tendevano ad essere poco capitalizzate.

Nel rapporto con la banca, che magari seguiva l’azienda nella sua crescita, vi erano anche le possibilità di valorizzare l’impresa, le banche potevano assistere l’imprenditore se doveva acquisirne altre, e il fatto di finanziarla era certamente un modo per valorizzarla assistendola nel suo sviluppo.

Private Equity, Venture Capital, Private Debt

Ancorché il canale bancario rimanga molto rilevante, negli ultimi anni si è assistito alla notevole diversificazione delle modalità di accesso alla finanza per l’impresa: a seguito di un cambiamento notevolissimo che è seguito ai vari accordi di Basilea, anche la modalità di “assistenza” finanziaria delle banche ai clienti è cambiata (non è questa la sede per tornare su questo punto), ma di certo oggi a disposizione delle imprese sono intervenuti altri soggetti e strumenti piuttosto diversificati (spesso infatti chiamati “shadow banking”): i fondi di Private Equity e Venture Capital, il Private Debt, cioè il debito contratto verso soggetti non bancari, piuttosto che emissioni di strumenti di debito consistenti in titoli obbligazionari (bond o mini-bond), che di norma sono organizzati per il tramite di operatori specializzati e piattaforme tecnologiche.

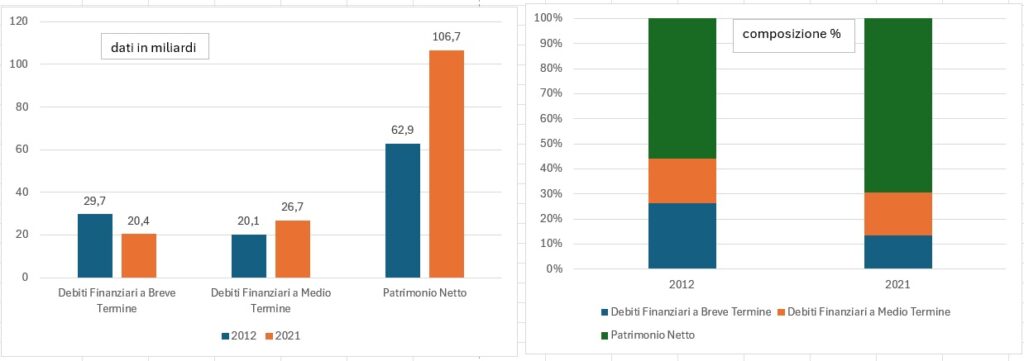

Per dare una dimensione numerica a questi fenomeni ci serviamo del Rapporto Mediobanca (con Unioncamere e Centro Studi Tagliacarne) sulle Medie Imprese Industriali Italiane 2012-2021, che aggrega i dati di bilancio su dieci anni di 3729 imprese manifatturiere e riporta di un fatturato che passa da 157 miliardi nel 2012 a 184 miliardi nel 2021.

Se osserviamo invece il dato degli attivi, cioè del capitale investito, esso passa da 171 a 221 miliardi.

Fonte: Elaborazione dell’autore su dati Mediobanca, Unioncamere e Centro Studi Tagliacarne

Come è stato finanziato questo incremento degli asset pari a circa 50 miliardi? Prevalentemente con capitale di rischio, cioè incrementando il Patrimonio Netto da circa 63 a circa 107 miliardi, mentre la differenza riguarda movimenti del Capitale di Terzi. In questo secondo aggregato osserviamo una riduzione dei debiti finanziari a breve, da 29,7 miliardi a 20,4 ed un incremento dei debiti finanziari a medio lungo termine da 20,1 miliardi a 26,7.

I segnali positivi, ma l’amore per la Borsa non è scoppiato

Possiamo quindi affermare, come abbiamo spesso commentato in questo spazio, che vi siano segnali importanti di de-leveraging e maggiore capitalizzazione di questa parte rilevante del settore produttivo appartenente al tessuto delle medie imprese italiane e questo è un dato senz’altro positivo, e se volessimo provare a tirare le fila del ragionamento, possiamo allora provare a tirare alcune conclusioni:

– da un lato, è in atto una positiva tendenza delle medie imprese a consolidare la propria posizione finanziaria con processi di maggiore capitalizzazione di bilancio;

– dall’altro, si conferma la tendenza a ridurre l’indebitamento e anche a variare le forme tecniche, riducendo l’esposizione verso le banche, per quanto queste rimangano preponderanti come soggetti finanziatori.

Se questo è vero, allora dovremmo dedurne che sono più propizie le condizioni per individuare l’accesso ai mercati di Borsa come uno degli strumenti ideali per affiancare e sostenere questo processo nella temperie attuale; invece, come stiamo dicendo, possiamo al contrario confermare che l’amore dell’impresa italiana verso il canale borsistico non è scoppiato, ed anzi c’è parecchio e progressivo distacco.

Le ragioni della rinuncia a quotarsi

Perché? Proviamo a fare qualche supposizione, posto che non vi è probabilmente una verità scritta ed inoppugnabile.

Un primo aspetto da considerare è quello delle rilevanti e numerose incombenze che derivano alle società quotate dal fatto appunto di essere quotate e quindi vigilate: ci sono doveri di informativa, di compliance, di comunicazione molto più stringenti per le società quotate rispetto alle altre, al fine di ottemperare a finalità di doverosa protezione dei soggetti che hanno sottoscritto titoli, ma ciò si trasforma certamente in un appesantimento di costi, a parità di altre condizioni, rispetto ad aziende non quotate.

Ne accennava anche l’amministratore delegato di Edison nello stralcio di intervista sopra riportato e senza alcun dubbio il dotarsi di strutture di Investor Relations, il dover pubblicare situazione infrannuali certificate entro tempi stabiliti comporta elevati standard nei reparti aziendali dedicati che hanno certamente un costo e possono “affaticare” aziende medie o relativamente piccole, che vedono questo come uno spauracchio di cui tener conto.

E qui, arriviamo al punto forse centrale: a fronte di questi oneri, a fronte della necessità di dotarsi di struttura organizzative e consulenziali di un certo peso, con ogni probabilità, le società non hanno più incontrato, ad un certo punto, una corrispondenza con adeguati ritorni in termini di capacità di rispondere, da parte del “mercato”, all’esigenza primaria che abbiamo più volte segnalato: raccogliere fondi per sostenere piani di sviluppo. Oppure esse hanno registrato, grazie alla pluralità dei soggetti presenti sul mercato, la possibilità di dotarsi delle risorse necessarie senza dover rimanere quotate, e quindi hanno scelto di uscire dalla Borsa.

Un Borsa un po’ appannata

E’ questo, invero, probabilmente un “peccato originale” che fa fatica ad essere superato: una sorta di difficoltà intrinseca a considerare il canale “mercati regolamentati” come una valida soluzione stabile, efficace, sempre disponibile come invece accade nel mercato anglosassoni ed in particolare statunitense, dove è quasi naturale, per qualsiasi azienda, ad un certo punto fare il “going public”, cioè quotarsi in uno dei numerosi mercati. Lo conferma un rapporto Equita-Bocconi dello scorso anno, che enumera vari indici che mostrano come la capitalizzazione complessiva di Borsa in Italia sia al 43% nel 2023, contro oltre il 60% in Germania.

Un amore che non è scoppiato quindi, un rapporto complicato, fatto un po’ di diffidenza e di qualche opportunismo di troppo: nel quadro di un sistema finanziario che funziona, si evolve e introduce sempre nuove modalità di accesso ai capitale per le imprese, la Borsa è oggi in un momento di appannamento evidente: vedremo se la tendenza si modificherà nel prossimo futuro.