categoria: Tasche vostre

Borse e volatilità: chi ha paura di battere il mercato?

Difendersi dalle fluttuazioni dei mercati è da sempre l’incubo degli investitori, piccoli o grandi che siano. Se Piazza Affari ha perso nelle prime settimane del 2016 più del 20%, è scontato e legittimo che si sollevino preoccupazioni e incertezze. Eppure il 2015 si era concluso con una performance straordinaria per la Borsa Italiana, con il Ftse Mib che chiudeva con un +13,94%.

Nonostante venga asserita la razionalità dei mercati, non è semplice trovare un filo conduttore che leghi le dinamiche dei titoli.

In periodi di forte volatilità, è possibile “battere il mercato?”. Non secondo ll “dogma” dell’Efficient Market Hypothesis (EMH), che teorizza l’efficienza dei mercati sotto due profili:

1) la razionalità dei prezzi (“il prezzo è giusto”);

2) l’impossibilità di “battere il mercato”.

Ebbene, sono in molti gli illustri studiosi che hanno messo in dubbio la validità dell’EMH.

L’irrazionalità dei mercati finanziari

John M. Keynes affrontò la tematica dell’irrazionalità degli operatori finanziari all’interno della sua opera più celebre, convinto che le emozioni (“animal spirits” nel dizionario keynesiano) giocassero un ruolo importante nelle decisioni di investimento. I mercati – secondo l’economista – erano più efficienti quando la proprietà delle società era detenuta in poche mani, mentre l’avvento dell’azionariato diffuso e disperso li aveva resi maggiormente instabili – come dimostrato dalle eccessive fluttuazioni – e con un notevole rischio “bolla”.

Secondo Keynes anche i professionisti del settore, che dovrebbero garantire l’efficienza del mercato, si comportano irrazionalmente. Per loro è più facile seguire un’onda comune di irrazionalità piuttosto che porsi in contrasto con essa (come nell’esempio del Beauty Contest, si preferisce sbagliare in buona compagnia).

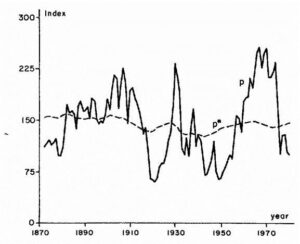

Anche gli studi del premio Nobel Robert J. Shiller – che collezionò dati finanziari dal 1871 – dimostrarono eccessive volatilità dei prezzi ingiustificate dalle oscillazioni dei dividendi (si veda grafico in fondo al post). Il suo paper “Do Stock Prices Move Too Much to Be Justified by Subsequent Changes in Dividends?” acquisì un’eccezionale popolarità dopo il Black Monday delle borse, il 19 ottobre 1987. Un crollo dei prezzi che colpì gli States, l’Europa e l’Asia. Il tutto senza alcun tipo di notizia che potesse giustificare quello shock, né economica, né di altro genere.

Inoltre, per chi non l’avesse ancora fatto, si consiglia altresì la lettura di questo post di Beniamino Piccone su Econopoly.

Come “battere il mercato”

Ma come si fa a sopravvivere all’irrazionalità dei mercati ed alle eccessive fluttuazioni?

L’economista Benjamin Graham (“The intelligent investor“) provò a “battere il mercato”, partendo dalla logica del price/earnings ratio (“P/E” nel prosieguo, il rapporto tra il prezzo per azione e gli utili annuali per azione). Se il P/E di un titolo è alto, gli investitori stanno pagando molto per ogni dollaro di guadagno, prevedendo che il prezzo salirà. Se è basso la previsione è che i guadagni resteranno bassi.

Graham allora prese i 30 titoli inclusi nel Dow Jones Industrial Average nel 1937 e li classificò in base al P/E. Successivamente formò due portafogli, uno con i 10 titoli con P/E più alto, l’altro con i 10 titoli con il più basso P/E. I risultati scaturenti evidenziarono che i 10 peggiori titoli – dal 1937 al 1969 – avevano avuto performance molto più alte rispetto ai titoli migliori, passando da un valore di 10.000 dollari ad uno di 66.900 nel ’69, a fronte di un aumento da 25.300 a a 44.000 dollari dei titoli migliori.

Anche Richard H. Thaler, considerato da molti il padre fondatore della finanza comportamentale (Behavioral Finance), ha condotto anni dopo (insieme a Werner De Bondt) un analogo tipo di esperimento, nell’articolo “Does the stock market overreact?” pubblicato dal “The Journal of Finance”.

La riflessione degli autori è molto semplice da intuire, seguendo l’esempio di Graham basato sul P/E: gli operatori del mercato tendono a essere troppo ottimisti per le società che appaiono in salute e troppo pessimisti su quelle in cattiva salute (appunto, c’è un “overreaction”). Di conseguenza, gli alti guadagni dei “peggiori” titoli rappresentano un esempio della “regressione verso la media”: statisticamente, se una variabile è estrema nella sua prima misurazione, tenderà ad essere più vicina alla media nella seconda. Viceversa, se è estrema nella seconda misurazione, probabilmente sarà stata più vicina alla media nella prima.

Esempi di regressioni verso la media sono comunissimi, tutti li conosciamo. Immaginate un calciatore che segni una tripletta in una partita di Serie A: quante volte accade che faccia lo stesso alla partita successiva? Conoscete la risposta: quasi mai. Molto probabilmente tornerà nella media, segnando una rete o nessuna.

Muovendo da tali premesse, Thaler e De Bondt raccolsero tutti i titoli del New York Stock Exchange, classificandoli in base alle performance in un periodo da 3 o 5 anni (in modo da creare ottimismo o pessimismo negli investitori), creando due gruppi da 35 titoli, chiamando tali gruppi Winners e Losers, per poi compararli per un periodo successivo. Sia nei 3 anni successivi, sia nei 5, i titoli Losers ebbero performance molto superiori rispetto ai Winners.

La replica dei seguaci dell’EMH è basata sull’argomentazione secondo la quale chi punta sui titoli con un basso P/E, starebbe semplicemente rischiando di più e ciò spiegherebbe i maggiori guadagni conseguiti e il rischio di maggiori perdite.

Il dibattito tra accademici (e non) è tuttora aperto.

In ogni caso, per la cronaca, tra gli studenti di Benjamin Graham, alla Columbia University c’era un certo Warren Buffett… “Faites vos jeux, messieurs!”.

Twitter @frabruno88

NOTE

[1] Gran parte degli esempi e degli aneddoti del post sono tratti da “Misbehaving: The Making of Behavioral Economics” (in particolare dal Capitolo VI “Finance: 1983-2003”), di Richard H. Thaler, economista e docente di Behavioral Science and economics alla Booth School of Business dell’Università di Chicago (già co-autore del best-seller “Nudge”).

[2] I risultati di Shiller: la linea tratteggiata rappresenta i dividendi, la linea continua i prezzi dei titoli