categoria: Tasche vostre

Meglio liquidi o sempre investiti perché tanto i mercati salgono sempre?

Post di Costantino Forgione, Consulente Finanziario* –

Quando alcuni concetti vengono costantemente ed autorevolmente ripetuti per anni possono diventare assiomi, principi che non hanno più bisogno di essere dimostrati: in questo post cercheremo di verificare l’effettiva validità di tre assiomi che vengono ampiamente utilizzati dall’industria finanziaria per convincere i risparmiatori ad investire sempre e comunque, a prescindere dallo stato dei mercati: “Bisogna restare sempre investiti” – “Nel lungo termine i mercati salgono sempre” – “Le MegaCap sono inarrestabili”.

*****

Una delle “verità assolute” che l’industria finanziaria ripete di continuo ai risparmiatori è: “bisogna restare sempre investiti” perché se si disinveste si potrebbero perdere i rimbalzi dei mercati, guadagnando meno di quanto possibile (l’altro motivo è che se disinvestite il vostro consulente/banca non guadagna più le commissioni sui prodotti che vi ha venduto, ma questo non vi viene detto). Il problema di questo assioma è che se restate sempre investiti prendete sì tutti i rimbalzi, ma subite anche tutti i ribassi dei mercati e questo secondo aspetto non viene mai menzionato. Quanto è efficace la strategia “buy & hold” (compra e tieni) che viene sempre raccomandata?

Nel grafico vediamo l’andamento dell’indice S&P500 sempre investito (linea blu), la sua performance mancando i 10 migliori rialzi di mercato (verde) e quanto avrebbe invece guadagnato evitando i 10 peggiori ribassi (rosso): è evidente che perdere i rialzi è penalizzante, ma è anche evidente che evitare i ribassi paga molto più della strategia “buy & hold” che viene sempre raccomandata.

Nel grafico vediamo l’andamento dell’indice S&P500 sempre investito (linea blu), la sua performance mancando i 10 migliori rialzi di mercato (verde) e quanto avrebbe invece guadagnato evitando i 10 peggiori ribassi (rosso): è evidente che perdere i rialzi è penalizzante, ma è anche evidente che evitare i ribassi paga molto più della strategia “buy & hold” che viene sempre raccomandata.

È un esercizio teorico, evitare i soli ribassi è impossibile tanto quanto catturare i soli rialzi, ma il confronto va tenuto presente: disinvestire fa perdere i rialzi ma consente di evitare i ribassi e questo pagherebbe assai più di quanto non faccia il restare sempre investiti. La sola narrazione che “disinvestendo si perdono i rialzi” non è completa.

*****

Un altro assioma dell’industria finanziaria è che la liquidità tenuta sul conto corrente vi fa perdere potere d’acquisto a causa dell’inflazione (verissimo) e che per evitare di impoverirsi bisogna sempre investire: ragionamento ineccepibile in teoria ma non sempre veritiero nella realtà pratica, come stiamo per vedere.

Quello che l’industria vi dice è che “nel lungo termine i mercati salgono sempre” e che quindi con un buon portafoglio di investimenti (in ETF, non in Fondi Comuni! ) ed un orizzonte temporale adeguati alle caratteristiche del risparmiatore si possa uscirne sempre vincenti: a supporto di questa tesi vi vengono solitamente mostrati grafici che confrontano la perdita di potere d’acquisto della liquidità causata dall’inflazione, una linea che scende, e l’andamento di un indice azionario immancabilmente al rialzo.

Per sviluppare il nostro ragionamento utilizzeremo uno degli indici borsistici più rappresentativi e performanti, lo Standard & Poor’s 500, tenendo presente che l’analisi che andremo a sviluppare resterà valida, ma in misura diversa, per qualsiasi altro mercato azionario volessimo considerare.

Nel grafico vediamo 140 anni di andamento dell’indice S&P500 su scala lineare, quella che viene abitualmente mostrata ai risparmiatori per convincerli ad investire.

L’andamento del grafico negli ultimi 30 anni è senz’altro impressionante, ma la scala lineare che viene utilizzata è fuorviante, in quanto non tiene conto del fatto che una variazione assoluta di 100 punti oggi (con l’indice a valori elevati) ha un valore percentuale minore di quello generato dalla stessa variazione assoluta nel passato (quando l’indice era a valori inferiori).

Per rappresentare più correttamente l’andamento del mercato tenendo conto del valore di un indice che varia nel tempo i professionisti finanziari usano una rappresentazione su scala logaritmica.

Questo è lo stesso grafico del precedente, ma su scala logaritmica. Anche qui l’indice continua a salire, sebbene con una progressione assai meno spettacolare che nel primo grafico.

Tuttavia anche questa rappresentazione non è corretta se la si vuole confrontare con la perdita di potere d’acquisto della liquidità in quanto espone valori “nominali”, ossia non tiene conto dell’inflazione storica: se la vogliamo paragonare all’impatto dell’inflazione sulla liquidità dobbiamo necessariamente fare altrettanto anche per l’indice azionario che utilizziamo per il confronto, altrimenti il paragone sarebbe improprio ed il risultato fuorviante.

L’impatto dell’inflazione sugli investimenti è un fattore che va tenuto in considerazione soprattutto oggi che l’inflazione è in rialzo, le obbligazioni non rendono più nulla e l’azionario viene identificato come uno dei pochi mercati che possono ancora preservare il nostro potere d’acquisto in futuro.

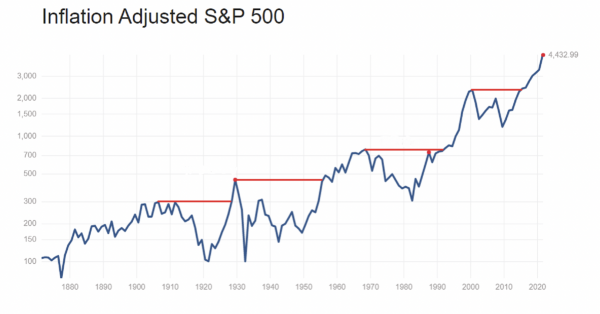

Vediamo quindi come il mercato azionario più forte del mondo ha protetto i nostri risparmi nel tempo: nel grafico seguente vediamo l’andamento dell’indice S&P500 corretto per l’inflazione, sempre negli ultimi 140 anni e sempre su scala logaritmica.

L’indice sale, ma molto meno linearmente di prima ed enormemente meno di quanto abbiamo visto nei due grafici nominali precedenti, dove in 140 anni l’indice saliva di 1100 volte. In termini reali qui l’indice sale solo di 44 volte, non di 1100: l’inflazione colpisce duramente anche i mercati azionari, non solo la liquidità sul conto.

Nel grafico possiamo analizzare cosa è successo al denaro dei risparmiatori nel corso degli ultimi 140 anni in cui “il mercato è sempre salito”: su base reale i risparmiatori hanno dovuto attendere 25 anni per recuperare i propri soldi dopo il crack del ’29, altri 25 anni per recuperare l’iperinflazione degli anni ’60-’70 e 14-18 anni per recuperare il più recente doppio crollo delle crisi Dot-Com/Lehman, come possiamo vedere più in dettaglio nel grafico successivo:

È comunque evidente che il trend di lungo termine resta al rialzo ed oggi i nostri soldi valgono più di quanto non valessero nel 2000, nel 1950 o nel 1900: questo può essere rassicurante, ma è poco rilevante per il singolo risparmiatore, in quanto è probabile che non abbiate iniziato ad investire nel 1900 o nel 1950.

I risparmiatori investono solo per poche decadi: se cominciate ad investire a 30 anni vi interesserà quello che accade nei successivi 30-40 anni, se iniziate a 40 investirete per 20-30 anni e così via. Le performance di lungo termine dei mercati diventano irrilevanti quando quello che è importante per voi è la performance nel singolo, limitato periodo di tempo che avete davanti a voi per investire. Come disse J.M. Keynes, “In the long run we are all dead”.

In termini reali la borsa americana oggi è in salita del 350% dai minimi di 12 anni fa, ma subito prima era crollata del 50% in soli due anni: per darvi un’idea dell’aria che si respirava sui mercati in quel periodo ricordo che all’inizio del 2009 nelle banche d’affari internazionali giravano reports che consigliavano di investire in “Land & Guns”, la terra per ottenere di che sfamarsi e le pistole per difenderla dagli altri affamati, un clima da fine del mondo.

In quel clima catastrofico che oggi non tutti sembrano voler ricordare, quanti hanno avuto lo stomaco (e la ferrea disciplina) di tenere fermi i propri investimenti mentre li vedevano progressivamente perdere il 50%, senza poter sapere quando (e, soprattutto, se) sarebbe finalmente arrivata la fine del crollo? Quanti, presi dallo sconforto, hanno venduto in perdita?

È vero, nel lungo termine il mercato sale sempre, ma questo può essere poco confortante quando si vede la propria ricchezza dimezzata in un paio d’anni mentre si viene bombardati da notizie negative.

*****

Gli ultimi anni sui listini sono stati caratterizzati, tra l’altro, dalla incredibile ascesa delle quotazioni di Microsoft e delle FAANG (Facebook, Apple, Amazon, Netflix e Google) che, con una capitalizzazione di mercato di 9.600 miliardi di dollari, rappresentano ormai il 25% del valore dell’intero S&P500, un’enormità. Qui possiamo vedere l’impressionante andamento dell’azione Microsoft negli ultimi 20 anni:

La retorica dell’industria finanziaria oggi ci spinge ad investire mostrandoci grafici parabolici come questo, parlando di mercati in crescita, di utili sempre in aumento, di investimenti in imbattibili colossi tecnologici e così via.

Chi ha qualche anno di esperienza sui mercati dei capitali, come chi scrive, ricorda che esattamente la stessa retorica veniva utilizzata 20-30 anni fa per il gruppo di colossi che guidava la capitalizzazione dei mercati di allora: GE, AT&T, Citi, DuPont, Kodak, Exxon, GM, HP erano “le FAANG” di allora.

Nel 2000 General Electric era la principale blue chip della borsa statunitense, capitanata dal mitico (ai tempi) Jack Welch, un colosso ritenuto inaffondabile, come il Titanic. Nel grafico è rappresentato l’andamento del suo titolo tra il 1980 ed il 2000:

Notate delle similitudini tra l’andamento delle quotazioni di Microsoft oggi e quelle di GE venti anni fa? Non siete i soli.

Quello che il risparmiatore che aveva investito in General Electric non poteva ancora sapere nel 2000 è quello che sarebbe successo al proprio investimento nei 20 anni successivi:

Oggi, dopo 20 anni, chi avesse investito nell’inaffondabile GE di allora si troverebbe con una perdita del 75% e nulla fa pensare che potrà mai recuperarla. Lo stesso vale per tante altre aziende un tempo ritenute incrollabili e poi fallite (Kodak e General Motors, poi resuscitate) o ridotte ad un fantasma della gloria passata.

“History doesn’t repeat itself, but it often rhymes” disse Mark Twain: le performance passate non sono indicative di quelle future, ma a volte il passato fornisce indicazioni utili per valutare il presente. E prendere gli opportuni provvedimenti, prima che sia troppo tardi.

*****

Allora, qual è il punto? Il punto non è quello di avvertire di un imminente crollo del mercato dal quale non ci riprenderemo mai.

Il punto è che la frase “il mercato sale sempre” non dovrebbe essere usata con risparmiatori che hanno un orizzonte temporale di investimento necessariamente limitato a poche decadi e che spesso mantengono fermi i loro investimenti per molto meno tempo.

Investire sul presupposto che il mercato salga sempre può essere una premessa sbagliata e foriera di potenziali disastri, soprattutto dopo aver vissuto un rally azionario spettacolare come quello degli ultimi 12 anni.

I fondamentali ci dicono che investire nei prossimi anni sarà più rischioso e difficile che in passato, nonostante l’attuale euforia: un buon consulente saprà consigliarvi facendo tesoro dell’esperienza del passato senza farsi abbagliare da un presente che sembra ancora pericolosamente luminoso.

Twitter @forgicos

*Le opinioni espresse sono personali e non indicano in alcun modo la posizione di eventuali parti collegate.