categoria: Tasche vostre

Ecco, è arrivata la vera Patrimoniale. E adesso che facciamo?

Post di Costantino Forgione, Consulente Finanziario* –

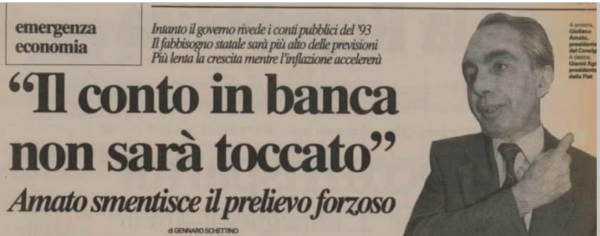

La notte di venerdì 10 Luglio 1992 il Governo Amato sconvolse gli italiani annunciando un prelievo forzoso dello 0,6% da tutti i conti correnti: la misura, smentita solo fino a pochi giorni prima, si rese necessaria per salvare i conti pubblici in un contesto di debito pubblico fuori controllo e Lira sotto pressione sui mercati finanziari.

Fu quella che gli italiani considerano tutt’oggi “la” patrimoniale per eccellenza, anche se nel corso degli anni sono poi state introdotte molte altre imposte patrimoniali:

*****

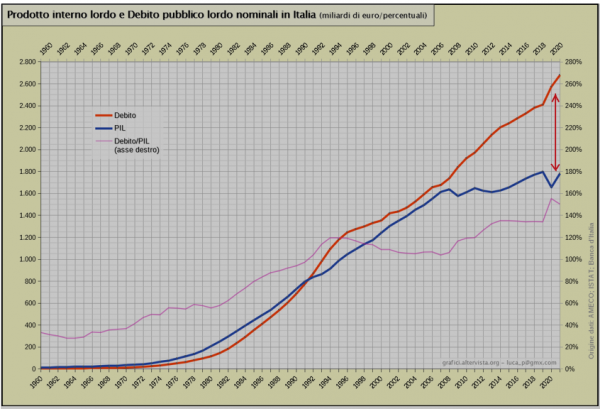

Venendo ai giorni nostri, ad un debito pubblico che aveva già raggiunto l’importo di 2450 miliardi di euro a fine 2019 (il 135% del Pil), si sono aggiunti gli ulteriori debiti incorsi durante la crisi Covid, portando l’importo del debito pubblico a 2650 miliardi a fine 2021 (150% del PIL): equivale ad un debito pro capite di 42.913 euro per ogni cittadino italiano, bambini inclusi.

Come si vede dal grafico, è ormai dal 2008 che il Debito aumenta più rapidamente del PIL, con il loro rapporto che è passato da un “accettabile” 100% ad un “difficilmente sostenibile” 150% attuale (rammento che il “Fiscal Compact” europeo prevedeva, prima della sua temporanea sospensione, un rapporto debito/PIL del 60%).

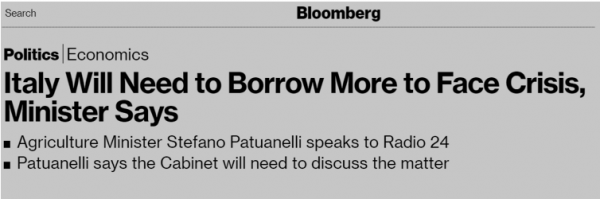

L’ulteriore debito che dovremo fare nei prossimi mesi a seguito del conflitto Russia/Ucraina non farà che peggiorare ulteriormente la situazione:

Negli ultimi anni la BCE ha azzerato i tassi di interesse ed acquistato grandi quantità di titoli pubblici italiani nell’ambito dei programmi di “quantitative easing”, garantendo il rifinanziamento del nostro debito pubblico a costi bassissimi.

L’annunciato, progressivo ritiro di queste misure, unito ad un sempre maggior debito da rifinanziare, potrebbe mandare nuovamente in tensione il nostro spread e/o rendere più difficoltoso il collocamento dei nostri titoli pubblici.

Da questa situazione sono nate nei risparmiatori alcune preoccupazioni sulla possibile introduzione di una nuova imposta patrimoniale.

Mi viene chiesto spesso a quanto potrebbe ammontare una eventuale, nuova patrimoniale: 1%? 2%? 10%? E come ci si può proteggere?

Ho già dato qualche indicazione sul come cercare di proteggersi da una imposta patrimoniale in un mio precedente post qui su Econopoly: “I rischi di una patrimoniale e i modi efficaci per proteggersi”

Il prelievo forzoso del 1992 fu, tutto sommato, di modesta entità, “solo” lo 0,6% del saldo dei conti correnti (ma venne anche introdotta l’ICI, Imposta Comunale sugli Immobili).

La liquidità sui conti correnti degli italiani ammonta oggi a poco meno di 2000 miliardi, per cui una patrimoniale dell’1% ricaverebbe circa 20 miliardi, un importo totalmente insufficiente a ridurre il Debito in modo significativo.

Occorrerebbe quindi imporre una patrimoniale dell’ordine del 10% o più per poterne ricavare importi significativi alla riduzione del Debito.

Una simile patrimoniale sarebbe tuttavia totalmente controproducente (per usare un eufemismo) per i forti effetti negativi che avrebbe sulla fiducia dei consumatori e sull’economia nel suo complesso, oltre ad essere esiziale per qualsiasi Governo o partito politico osasse introdurla.

La classica Patrimoniale “fiscale” è stata quindi sostituita da una Patrimoniale “monetaria” non dichiarata.

*****

Come è noto, l’inflazione erode il potere di acquisto della moneta danneggiando i risparmiatori che vedono progressivamente svalutati i propri risparmi, ma in modo perfettamente analogo beneficia lo Stato svalutando il debito che ha preso a prestito, costituendo quindi un perfetto meccanismo di trasferimento di ricchezza dai cittadini risparmiatori allo Stato debitore.

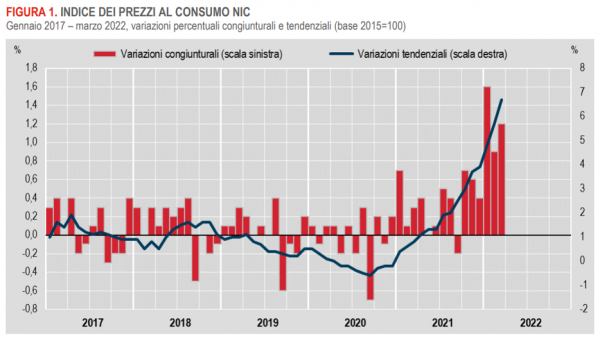

In Italia l’inflazione ha ormai raggiunto il 6,7% annuo e la sua crescita, per ora, non sembra rallentare. I recenti, forti rincari dei prodotti energetici ed agricoli fanno anzi temere un suo progressivo, ulteriore aumento:

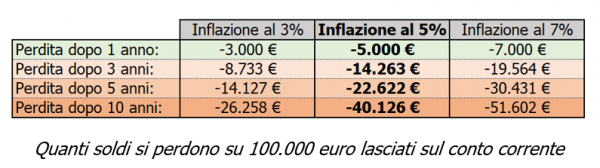

Con l’inflazione agli attuali livelli i risparmiatori perderanno tutti gli anni il 6,7% dei propri risparmi mentre lo Stato guadagnerà il 6,7% di svalutazione del debito che è chiamato a ripagare nel tempo: questo meccanismo si ripeterà tutti gli anni e non il solo, singolo anno in cui venisse varata una imposta patrimoniale classica. Potete calcolare l’impatto di diversi livelli di inflazione su diversi orizzonti temporali utilizzando questo calcolatore.

Per fare un paragone con la patrimoniale dello 0,6% che tanto ci sconvolse 30 anni fa, l’attuale 6,7% di inflazione annua equivale allo 0,56% AL MESE: stiamo già pagando una imposta patrimoniale MENSILE analoga a quella imposta 30 anni fa per una volta sola!

Su uno stock di debito di 2.650 miliardi, un’inflazione al 6,7% annuo porterà alle casse dello Stato (e a danno dei risparmiatori) una riduzione del debito reale pari a 177 miliardi di euro all’anno, tutti gli anni: questa sì che è una vera Patrimoniale!

E’ quella che viene chiamata “repressione finanziaria” attuata dalle banche centrali: mantenendo i tassi di interesse sotto quelli dell’inflazione si svalutano contemporaneamente sia debiti che crediti, trasferendo così risorse dai creditori ai debitori: la patrimoniale è quindi già tra noi ed è una “flat tax” che colpisce tutti in modo indiscriminato, senza che debbano essere toccati i conti correnti o altre proprietà:

Tramite la repressione finanziaria si realizza così un costante trasferimento di risorse dai cittadini allo Stato senza che nessun Governo o partito politico possa esserne ritenuto responsabile: una imposta patrimoniale non dichiarata. Pluriennale. Silenziosa. Senza colpevoli. PERFETTA.

*****

Le Banca Centrale Europea, consapevole del problema del debito pubblico che grava ormai su moltissimi stati europei, ha lasciato che l’inflazione salisse all’attuale 7,5% in Europa mantenendo i tassi di interesse sostanzialmente a zero per favorire questo “trasferimento di ricchezza” a riduzione dei debiti statali.

Difficile che un così forte disallineamento tra tassi ed inflazione possa durare a lungo, ma è probabile che la BCE continuerà comunque a mantenere i tassi nominali sotto il tasso di inflazione per anni, perpetuando questo meccanismo di tassazione indiretta abbastanza a lungo da ridurre i debiti statali e supplendo così ad impopolari politiche fiscali altrimenti irrealizzabili dai governi Europei.

Siamo quindi entrati in una nuova dimensione come non vedevamo più dagli anni ’70, a cui non siamo abituati, che capiamo poco e da cui non sappiamo difenderci.

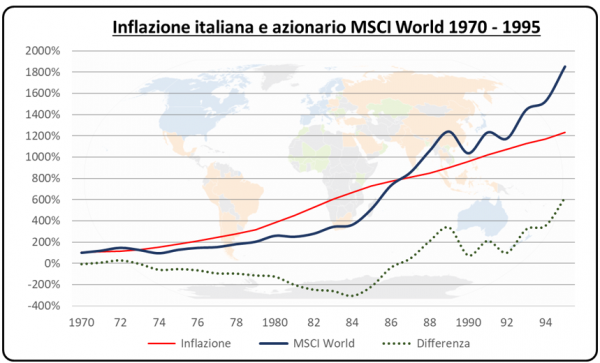

A differenza degli anni ’70 però, un periodo in cui vigeva il controllo dei capitali ed era sostanzialmente impossibile investire in null’altro che non fossero immobili e titoli di stato, adesso possiamo proteggerci investendo i nostri risparmi sui mercati finanziari di tutto il mondo beneficiando della crescita dell’economia globale, anziché lasciare che i nostri soldi si svalutino sui conti correnti:

Nel grafico vediamo l’andamento dell’inflazione cumulata dal 1970 al 1995, periodo difficilissimo in cui la nostra inflazione restò sempre sopra il 5% annuo (raggiunse il 21,2%), paragonata all’andamento dell’indice azionario globale MSCI World: pur in un contesto molto complicato, l’investimento in attività “produttive” come l’azionario globale è comunque riuscito a recuperare la perdita di valore reale del risparmio e garantire una buona redditività di lungo termine.

L’unico modo per non farsi impoverire dall’inflazione è togliere i risparmi dal conto corrente ed investirli (ma non in immobili!) come è più consono al profilo di rischio di ogni risparmiatore.

Se ne vuoi parlare mi trovi su LinkedIn

*Le opinioni espresse sono personali e non indicano in alcun modo la posizione di eventuali parti collegate.