categoria: Draghi e gnomi

Inflazione, dove ci porta la strategia dei falchi della Bce

Articolo a cura di Matteo Ridolfi per INSIGHT* –

La decisione della BCE di innalzare di un quarto di punto percentuale i tassi di interesse nominali, al 4.50%, non è stata una sorpresa. Già nella conferenza stampa di luglio la presidente Lagarde non aveva escluso ulteriori rialzi se l’inflazione fosse rimasta su livelli troppo elevati. I dati, infatti, non sono confortanti in quanto il tasso di inflazione mostra sì un trend decrescente, ma è ancora molto lontana dal target dell’eurozona pari al 2%.

Inflazione, il contesto di riferimento

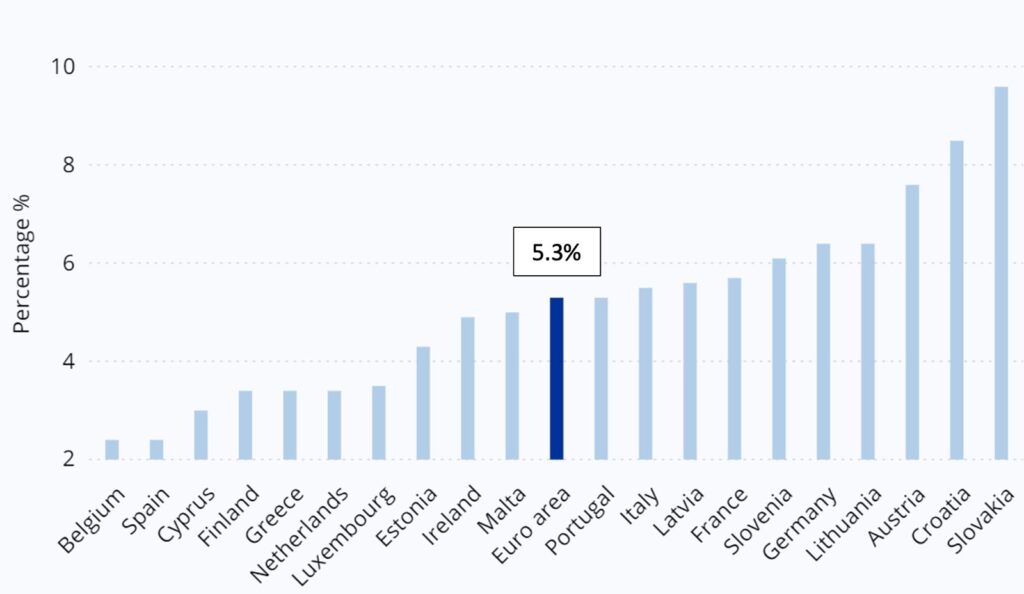

Ad agosto 2023 il tasso di inflazione nell’eurozona si è attestato al 5.3% con i maggiori Paesi europei che hanno un livello persino maggiore, come evidenzia il grafico sotto riportato. La Germania ha un tasso pari al 6.4%, la Francia 5.7%, leggermente meglio l’Italia con un tasso del 5.5%. La minaccia inflazionistica preoccupa le principali cancellerie europee come anche le famiglie costrette a fronteggiare rincari importanti sia sui prodotti energetici che sui beni alimentari.

Tasso di inflazione Eurozona ad agosto 2023. Fonte: BCE

Se analizziamo nel dettaglio i dati sull’inflazione scopriremo che, se nel 2022 era trainata dai prezzi dei beni energetici, ora il dato sull’inflazione rimane su livelli molto elevati a causa della corsa dei prodotti alimentari.

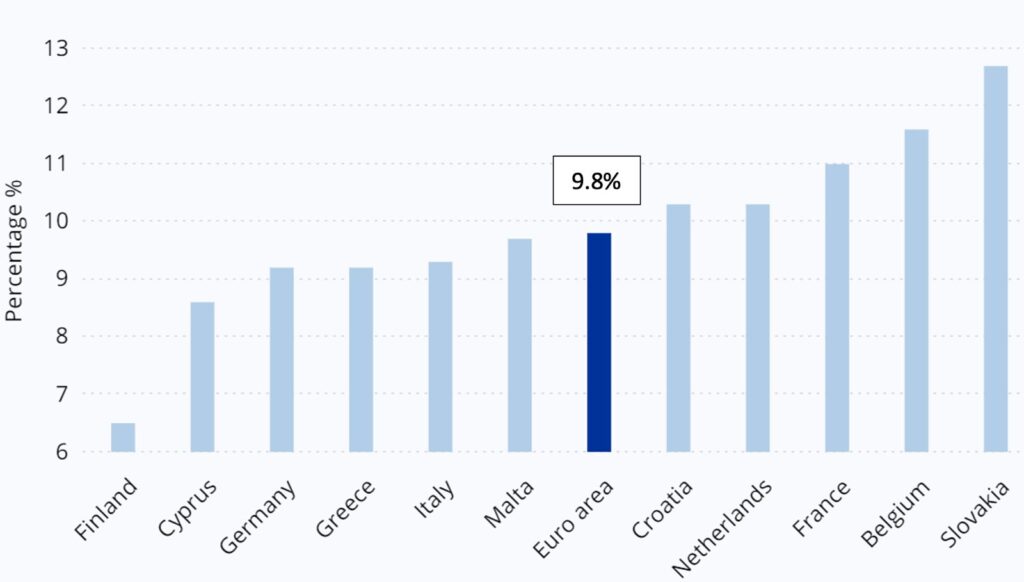

Con un occhio ai numeri, come riporto nel grafico in basso, possiamo notare come il tasso medio di inflazione nell’Eurozona legato ai soli prodotti alimentari si attesta al 9.8%. In Italia siamo al 9.3% mentre in Francia all’11%.

Tasso di inflazione relativo ai prodotti alimentari. Fonte: BCE

Contrariamente i prezzi dei prodotti energetici segnano una contrazione, più correttamente deflazione, pari al 3% nella media. Da notare che non è corretto affermare che i prezzi dei prodotti energetici sia sceso in termini relativi in quanto il livello dei prezzi è comunque più elevato rispetto a più di un anno fa.

La situazione contingente impone scelte coraggiose, perché quanto si sta consumando è una forte perdita del potere d’acquisto che ha un impatto evidentemente maggiore sulle fasce più deboli della popolazione. Per definizione, chi ha un reddito medio-basso tende ad usarlo in larga misura per acquistare beni essenziali (come gli alimentari) e dunque è molto più evidente, per tale fascia, l’erosione del potere d’acquisto.

E oltreoceano come va?

Non va meglio la situazione negli Stati Uniti prossimi alle elezioni presidenziali dove la FED sembra protesa verso uno stop al rialzo dei tassi. Negli States l’inflazione ad agosto 2023 è in risalita al 3.7% contrariamente alle aspettative, considerato che nel mese di luglio era scesa al 3.2%. Ci sono forti tensioni sociali con i lavoratori di molti settori, dall’automotive alla ristorazione, che chiedono aumenti salariali del 40% e produttori poco inclini a concederli temendo per la sostenibilità del loro business in quanto una riduzione della domanda sembra essere quasi scontata.

Teoria e pratica del mostro inflazione, a confronto

La teoria macroeconomica insegna che in una fase inflazionistica, laddove l’inflazione è trainata dalla domanda è corretto ricorrere ad un aumento dei tassi di interesse per raffreddare il sistema economico. Sebbene questo possa ritenersi il caso americano, in Europa l’inflazione è stata causata principalmente da shock dal lato dell’offerta e in secondo luogo da un aumento della domanda legata alla ripresa post-pandemica.

Dunque, può essere messa in dubbio la politica monetaria restrittiva come strumento di contrasto dell’inflazione. Il driver dei tassi di interesse risulta però l’unico utilizzabile dalle banche centrali che hanno come policy il mantenimento di un tasso di inflazione pari al 2%. Quest’ultimo è l’unico obiettivo che è stato affidato alla banca centrale europea, mentre nel caso della FED si parla di dual mandate. Non solo deve preservare la stabilità dei prezzi ma anche l’occupazione.

L’intervento per i più deboli in Italia: ridurre le tasseIn una fase in cui la politica monetaria è restrittiva, come quella attuale, la politica fiscale dovrebbe intervenire a sostegno delle fasce più deboli per evitare un peggioramento delle loro condizioni. Il contesto delle finanze pubbliche in Europa e specialmente in Italia, non è dei migliori in quanto gli Stati hanno dovuto già sostenere l’economia durante il periodo pandemico ricorrendo alla leva del deficit. Non avendo l’Eurozona una politica fiscale comune, gli Stati nazionali si muovono in direzioni diverse, quasi opposte.

Se da un lato l’Italia fa fatica a sostenere i salari dall’altro, Paesi come la Germania, stanno mettendo in campo politiche fiscali espansive nella direzione della crescita dei salari per i redditi medio-bassi. In Germania, infatti, il reddito di cittadinanza aumenterà nei prossimi mesi del 12% ed anche il salario minimo sarà portato dai 12 euro lordi l’ora a circa 14 euro (+17%).

Il nostro Paese invece non avendo una legge sul salario minimo non può agire in tale direzione ed anche il monito del governatore della banca d’Italia, il quale chiede di scongiurare la spirale salari-inflazione, impone cautela. L’unico strumento di politica economica è dunque quello di una riduzione della tassazione, percorso già avviato ma che andrà confermato con la finanziaria del 2024, soprattutto perché coinvolge i primi scaglioni IRPEF (ossia le marginali pagate dai ceti medio-bassi).

La politica monetaria restrittiva: pros and cons

Come si sottolinea all’inizio dell’articolo, la BCE ha innalzato Il tasso di interesse sulle operazioni di finanziamento principale, al 4.5%, e di conseguenza gli altri tassi con cui attua la propria politica monetaria. È utile proporre la tassonomia della Banca Centrale per meglio comprendere il suo operato e ricordare che sono tre le leve agite dalla BCE:

1. Il tasso di interesse sulle operazioni di finanziamento principale che è il tasso di interesse corrisposto dalle banche quando assumono prestiti dalla BCE per la durata di una settimana, fissato al 4.5%;

2. Il tasso di interesse sulle operazioni di finanziamento marginale ossia, il tasso di interesse corrisposto dalle banche quando assumono prestiti dalla BCE overnight, oggi pari al 4.25%;

3. il tasso sui depositi presso la banca centrale definisce l’interesse che le banche percepiscono sui loro depositi overnight, innalzato al 3.75%.

Il grafico qui riportato, ci permette di capire l’intensità dei rialzi. La banca centrale persegue a partire da luglio 2022 una forte politica restrittiva dopo quasi un decennio di tassi prossimi allo 0, infatti per ritrovare i medesimi livelli di tassi di interesse bisogna tornare al 2008, pre-crisi finanziaria.

Facendo un confronto tra i dati sull’inflazione e quelli relativi ai tassi di interesse, sorge spontanea una domanda: come mai se il livello dei prezzi in Europa ha mostrato segnali di rialzo già tra la fine del 2021 e l’inizio del 2022, la BCE è intervenuta solo a luglio 2022? Questa è l’accusa che molti economisti rivolgono alla presidente Lagarde, accusandola di tempismo imperfetto e di reazione, ad oggi, troppo incisiva. In sostanza, il dubbio sollevato è che la cura finisca per uccidere il malato più che agire da palliativo.

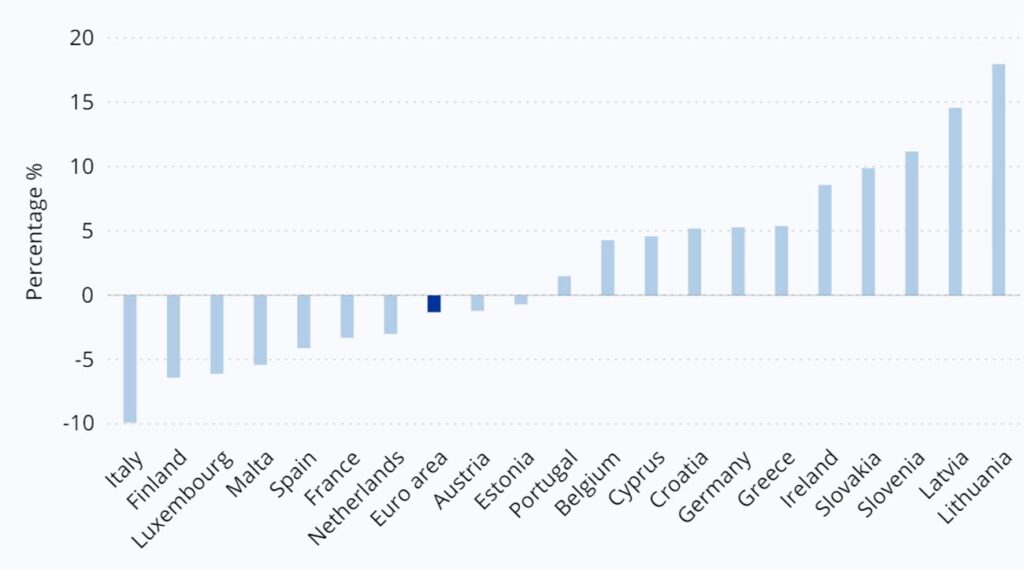

La presidente Lagarde ha fatto autocritica, sottolineando che ci sono stati errori di comunicazione da parte della BCE. Infatti, la creazione di aspettative, contribuisce essa stessa alla strategia antinflazionistica e questo passaggio non è stato ben gestito dall’attuale direttivo. La preoccupazione oggi è la tenuta del sistema economico, con le imprese che sono costrette a rifinanziarsi a tassi esponenziali rispetto ad un anno e mezzo fa e le famiglie chiamate a fronteggiare rate dei mutui (se originariamente sottoscritti a tasso variabile) crescenti. Una delle conseguenze più evidenti è stato il crollo dei depositi, che, come mostra il grafico, ha visto l’Italia maglia nera in Europa, con molte famiglie costrette ad attingere ai risparmi.

Tasso dei depositi nell’Eurozona. Fonte BCE

Nel Bel Paese, i depositi sono scesi del 10% circa e quindi nei conti correnti vi sono circa 80/90 miliardi in meno rispetto ad un anno fa. Questa situazione è un chiaro campanello d’allarme segno di un impoverimento della popolazione e preoccupa non poco gli attori economici. In conclusione, per scongiurare una nuova recessione, è necessario sostenere i salari, rilanciare la competitività delle imprese e gli investimenti pubblici (utilizzando in modo efficace i fondi del PNRR) in un contesto nel quale quelli privati sono destinati a ridursi nel breve-medio periodo.

*INSIGHT è un’associazione di studenti dell’Università Bocconi. Trattiamo principalmente di fatti di attualità, che spaziano dall’economia alla finanza, dalla giurisprudenza al sociale. Guidati dal nostro slogan “The power of seeing beyond”, proponiamo un’analisi oggettiva e critica degli eventi che ci circondano, in un contesto dinamico dove confrontarci dando una voce a tutti.